صرافی غیرمتمرکز (Decentralized exchanges) که با نام DEX شناخته میشود، بازار همتا به همتایی است که در آن معاملهگران ارزهای دیجیتال بدون اینکه مدیریت داراییهای خود را به یک واسطه یا نهاد مرکزی بسپارند، مستقیماً تراکنش انجام میشود. از آنجایی که کاربران این صرافیها روز بهروز در حال افزایش است در این مقاله از دیفایر میخواهیم به توضیح جنبههای مختلف آن بپردازیم تا پایان همراه ما باشید.

صرافی غیرمتمرکز (DEX) چیست؟

صرافی غیرمتمرکز ایجاد شد تا برای انجام معاملات نیاز به تایید و نظارت نهاد واسطه حذف شود. این صرافیها امکان معاملات همتا به همتا (P2P) ارزهای دیجیتال را فراهم میکنند، یعنی در این حالت خریداران و فروشندگان بهصورت مستقیم بههم وصل میشوند. این معاملات با استفاده از قراردادهای هوشمند و بهصورت کدهایی بر روی بلاکچین اجرا شده و میتوانند بدون نیاز به دخالت انسان، شرایط توافقی را بین دو یا چند طرف ایجاد کنند.

برای کار با این صرافیها هر کاربر یک کلیدی خصوصی دارد که خود از آن محافظت میکند به همین دلیل این صرافیها (N0n Custodial) یا غیرحضانتی شناخته میشوند. کلید خصوصی نوعی رمزگذاری پیشرفته است که به کاربران اجازه میدهد به داراییهای دیجیتال خود دسترسی داشته باشند. کاربران این صرافیها نیازی به ارائه هیچ گونه اطلاعات شخصی مانند نام و آدرس نخواهند داشت. این موضوع برای افرادی که به حریم خصوصی خود اهمیت می دهند مناسب است.

صرافی غیرمتمرکز با خلق نوآوریهایی مانند بازارسازهای خودکار(AMMها) مشکلات مربوط به نقدینگی را برطرف کرده و به جذب کاربران به فضای مالی غیرمتمرکز (DeFi) کمک کردند، و نقش بسزایی در رشد آن داشتند. گردانندگان DEX و افزونههای کیف پول با بهینهسازی قیمت توکنها و هزینههای معاملاتی نرخهای بهتری را به کاربران ارائه میدهند و به این ترتیب رشد پلتفرمهای غیرمتمرکز را تقویت کردند.

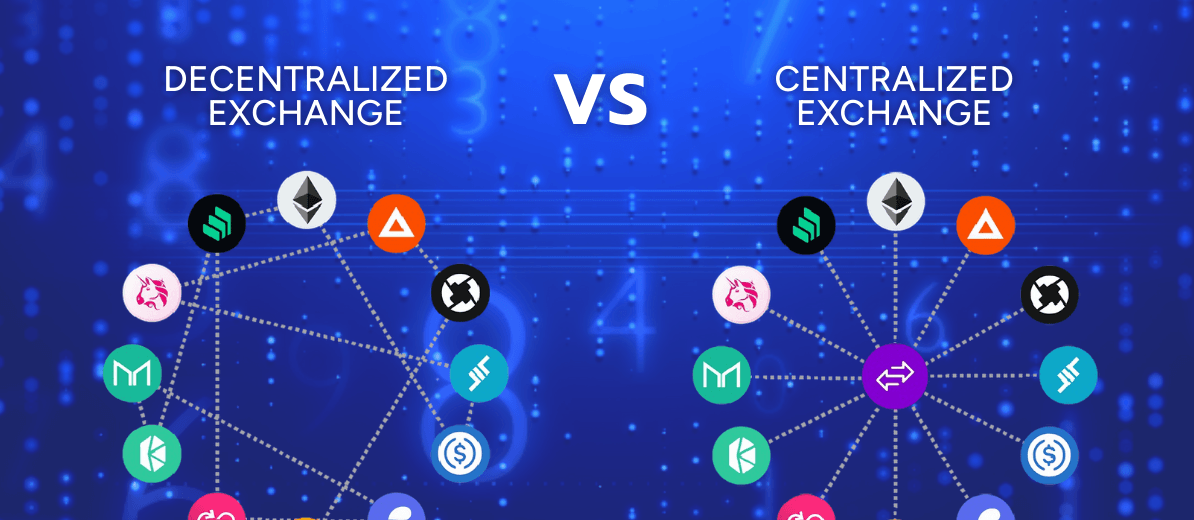

مقایسه صرافی غیرمتمرکز و متمرکز؟

از آنجایی که بخش عمدهای از حجم معاملات در بازار ارزهای دیجیتال در صرافیهای متمرکز اتفاق میافتد، در گام نخست برای آشنایی با نحوه عملکرد صرافی غیرمتمرکز به مقایسه این صرافی با مدل متمرکز آن میپردازیم.

صرافیهای غیرمتمرکز برای انجام معاملات بدون واسطه به قراردادهای هوشمند وابسته هستند، در حالی که صرافیهای متمرکز توسط یک نهاد مرکزی مانند بانک مدیریت میشوند و با ارائه خدمات مالی به کاربران در سود آنها شریک میشوند. این صرافیها به عنوان یک نهاد نظارتی که وجوه کاربران را نگهداری میکنند، با ارائه کاربری آسان برای افراد تازهوارد مناسب هستند. برخی از این صرافیهای متمرکز حتی بیمه داراییهای سپرده شده را نیز ارائه میدهند.

مقاله پیشنهادی: تفاوت صرافیهای متمرکز و غیر متمرکز

خدمات ارائه شده توسط یک صرافی متمرکز را میتوان با خدمات ارائه شده توسط یک بانک مقایسه کرد. بانک وجوه مشتریان خود را ایمن نگه میدارد و خدمات امنیتی و نظارتی را ارائه میدهد که افراد به طور مستقل نمیتوانند ارائه دهند و این موضوع باعث میشود انتقال وجوه آسانتر شود. در مقابل، کاربران صرافی غیرمتمرکز مستقیماً از طریق کیفپول با قراردادهای هوشمند تعامل برقرار کرده و تراکنش خود را انجام میدهندو در صورت اشتباه مانند گم کردن کلیدهای خصوصی یا ارسال پول به آدرسهای اشتباه، خود مسئول از دست دادن آنها هستند.

وجوه یا داراییهای سپرده شده مشتریان از طریق پورتالهای صرافی غیرمتمرکز به صورت(I owe you (IOU صادر میشود که میتوان آنها را به صورت آزاد در شبکه معامله کرد. IOU اساساً یک توکن مبتنی بر بلاکچین است که ارزش آن با دارایی اصلی برابر است. صرافیهای غیرمتمرکز محبوب مانند یونیسواپ بر روی بلاکچینهای لایه اول ساخته شدهاند که ازقراردادهای هوشمند پشتیبانی میکنند، محبوبترین DEXها روی بلاکچین اتریوم هستند.

نحوه کار صرافی غیرمتمرکز

از آنجایی که تراکنشها در صرافی غیر متمرکز به واسطه قراردادهای هوشمند انجام میشوند و کاربران خود مسئول نگهداری از داراییهایشان هستند؛ انجام هر معامله علاوه بر هزینه معاملاتی شامل هزینه تراکنش نیز میشود.سه نوع اصلی صرافی غیرمتمرکز وجود دارد:

- بازارگردانهای خودکار (AMM؛Automated market makers)

- دفترچه ثبت سفارشات صرافی غیرمتمرکز (Order books DEXs)

- گردآورندههای DEX معروف به ( DEX aggregators)

همه این صرافیهای غیرمتمرکز به کاربران اجازه می دهند تا از طریق قراردادهای هوشمند خود مستقیماً با یکدیگر معامله کنند. اولین صرافیهای غیرمتمرکز، مشابه صرافیهای متمرکز از دفترچه ثبت سفارشات استفاده میکردند.

بازارگردانهای خودکار (AMM) صرافی غیرمتمرکز

سیستم بازارگردان خودکار (AMM) که به قراردادهای هوشمند متکی است برای حل مشکل نقدینگی ایجاد شد. این صرافیها تا حدی از مقاله Vitalik Buterin، بنیانگذار اتریوم در مورد صرافی غیرمتمرکز الهام گرفته شد. وی در این مقاله توضیح میدهد که چگونه میتوان با استفاده از قراردادهایی که توکنها را نگه میدارند، معاملات را در بلاکچین انجام داد.

این بازارسازها با کمک اوراکلها اطلاعات و قیمتها را از صرافیها و سایر پلتفرمهای خارج بلاکچین دریافت کرده و به داخل بلاکچین ارسال میکنند. سپس قراردادهای هوشمند این صرافیهای غیرمتمرکز، به جای تطبیق سفارشات خرید و فروش از استخرهای داراییهای از پیشتأمینشده به نام استخرهای نقدینگی استفاده میکنند، موجودی این استخرها توسط کاربران تأمین میشود.

فرآیند استخر نقدینگی به این صورت اجرا میشود که تأمینکنندگان نقدینگی باید معادل ارزش هر دارایی را به صورت جفت معاملاتی سپردهگذاری کرده تا بتوانند از داراییهای رمزنگاری خود به سود برسند. در نهایت کارمزد تراکنش که از معاملات کسر میشود به کاربرانی که جفتهای معاملاتی آنها در استخر نقدینگی به کار رفته تعلق میگیرد. و هر کاربر میتواند فقط داراییهای خود را فقط در یک جفت معاملاتی سپردهگذاری نماید در غیر اینصورت قرارداد هوشمند آنها را شناسایی کرده و تراکنش را باطل میکند.

استفاده از استخرهای نقدینگی به معاملهگران اجازه میدهد تا سفارشات خود را اجرا کنند و بدون هیچ واسطهای به سود برسند. این صرافیها اغلب بر اساس میزان وجوه قفل شده در قراردادهای هوشمند خود که به عنوان ارزش کل قفل شده (TVL) نامیده میشود، رتبهبندی میشوند، زیرا مدل AMM در صورت عدم وجود نقدینگی کافی زیاد قابل اعتماد نیست. کمبود نقدینگی در پلتفرم منجر میشود خریدار در سفارش خود قیمتهای بالاتر از حد بازار را پرداخت کند و این اتفاق برای سفارشات با حجم بالا خطای زیادی را برای خریدار به همراه دارد. به همین علت معاملهگران ثروتمند برای حجم خرید بالا از این پلتفرمها استفاده نخواهند کرد.

تأمینکنندگان نقدینگی نیز با خطرات مختلفی از جمله زیان موقت مواجه هستند که نتیجه مستقیم سپرده گذاری دو دارایی برای یک جفت معاملاتی خاص است. هنگامی که یکی از این داراییها از دیگری نوسان بیشتری دارد، معاملات در صرافی میتواند مقدار یکی از داراییها را در استخر نقدینگی کاهش دهد. با افزایش قیمت دارایی که به علت نوسانات ایجاد میشود، مقدار نقدینگی که تامینکنندگان نگه میدارند کاهش یافته و در این حالت تأمینکنندگان نقدینگی دچار زیان موقت میشوند. این ضرر موقت است زیرا قیمت دارایی همچنان میتواند افزایش یابد و معاملات در صرافی میتواند نسبت جفت را متعادل کند.

نسبت جفت، نسبت هر دارایی که در استخر نقدینگی نگهداری میشود را نشان میدهد. علاوه بر این، هزینههای جمعآوری شده از معاملات میتواند با گذشت زمان جبران خسارت را جبران کند.

دفترچه ثبت سفارشات صرافی غیرمتمرکز (Order books DEXs)

در این حالت دفترچههای ثبت سفارش سوابق تمام سفارشات باز برای خرید و فروش جفت ارزهای خاص را گردآوری میکنند. سفارشات خرید نشان میدهند که یک معاملهگر مایل است یک دارایی را با قیمت مشخص بخرد یا پیشنهاد دهد، در حالی که سفارشات فروش نشان میدهند که یک معاملهگر آماده است تا یک دارایی خاص را با قیمت مشخص بفروشد یا درخواست دهد. اختلاف بین این قیمتها عمق دفترچه ثبت سفارش و قیمت بازار در صرافی را تعیین میکند. دفترچههای ثبت سفارشات دو نوع مختلف هستند:

- دفترچههای ثبت سفارشات روی بلاکچین

- دفترچههای ثبت سفارشات خارج از بلاکچین

در DEX هایی که از دفترچههای ثبت سفارشات آنچین استفاده میشود؛ اغلب وجوه کاربران در کیفپولهای آنها باقی میماند و اطلاعات سفارشات باز در زنجیره حفظ میشود. در نهایت معاملهگران میتوانند با استفاده از سپردههای موجود در پلتفرم ، تراکنشهای خود را انجام دهند. معاملات اهرمی پتانسیل درآمد یک معامله را افزایش میدهد، اما ریسک لیکویید شدن را نیزبالا میبرد زیرا حجم سفارش با وجوه قرض گرفته شده افزایش یافته و باعث میشود در صورت شکست معامله تمام دارایی به علاوه بخشی از آن که قرض گرفته شده بود هم از حساب معاملهگر کسر شود.

در پلتفرمهایی که دفترچههای ثبت سفارشات خارج از بلاکچین نگهداری میشوند معاملات در بلاکچین تسویه شده و از این لحاظ شبیه صرافیهای متمرکز عمل میکنند. استفاده از دفترچههای ثبت سفارش خارج از بلاکچین به صرافیها کمک میکند تا هزینهها را کاهش دهند و سرعت را افزایش دهند و تضمین کنند که معاملات با قیمتهای مورد نظر کاربران انجام میشوند.

مطلب پیشنهادی: تراکنشهای درون زنجیرهای و برون زنجیرهای چه تفاوتی دارند؟

معاملات اهرمی در این نوع از صرافیها به کاربران اجازه میدهند تا وجوه خود را به سایر معاملهگران قرض دهند. طبق مکانیزم موجود در صرافی با وجود لکویید شدن یک معامله هم پول به حساب کسی که قرض داده است بازمیگردد. توجه داشته باشید که DEX های دفتر سفارش اغلب از مشکلات نقدینگی رنج میبرند.

از آنجایی که آنها اساساً با صرافیهای متمرکز رقابت میکنند و هزینههای اضافی را به دلیل هزینههای تراکنش در زنجیره متحمل میشوند، معاملهگران معمولاً به پلتفرمهای متمرکز پایبند هستند. اما DEX هایی که دفترچههای ثبت سفارش خارج از بلاکچین دارند این هزینهها را کاهش میدهند ولی به دلیل نیاز به سپردهگذاری در این پلتفرمها خطرات مرتبط با قرارداد هوشمند ایجاد میشود.

گردآورندههای DEX معروف به ( DEX aggregators)

گردآورندههای DEX از چندین پروتکل و مکانیسم مختلف برای حل مشکلات مرتبط با نقدینگی استفاده میکنند. این پلتفرمها اساساً نقدینگی را از چندین DEX جمعآوری میکنند تا مشکلات مرتبط با سفارشهای بزرگ را به حداقل برسانند، هزینههای تراکنش و قیمت توکنها را بهینه کنند و بهترین قیمت ممکن را در کوتاهترین زمان ممکن به معاملهگران ارائه دهند. محافظت از کاربران در برابر نوسانات قیمت و کاهش احتمال شکست تراکنشها، دو هدف مهم دیگر گردآورندههای DEX هستند. برخی از گردآورندههای DEX همچنین از نقدینگی پلتفرمهای متمرکز برای ارائه تجربه بهتر به کاربران استفاده میکنند، در حالی که با استفاده از ادغام با صرافیهای متمرکز خاص، غیرحضانتی (non custodial) باقی میمانند.

مقاله پیشنهادی : DEX Aggregator چیست؟ بررسی تفاوت آن با DEX

نحوه استفاده از صرافیهای غیرمتمرکز

برای استفاده از صرافی غیرمتمرکز نیازی نیست که در آن ثبتنام کنید، حتی برای تعامل با این پلتفرم ها به آدرس ایمیل هم نیاز ندارید. در عوض، معاملهگران به یک کیف پول سازگار با قراردادهای هوشمند در شبکه صرافی نیاز خواهند داشت. هر کسی با یک گوشی هوشمند و اتصال به اینترنت میتواند از خدمات مالی ارائه شده توسط DEX ها بهرهمند شود. برای استفاده از DEX ها، اولین قدم انتخاب شبکه است زیرا هر شبکه هزینه تراکنش متفاوتی را متحمل میشود. مرحله بعدی انتخاب یک کیفپول سازگار با شبکه انتخاب شده و خرید توکن بومی آن است تا برای پرداخت هزینههای تراکنش در شبکه استفاده شوند.

با استفاده از اکستنشنهای کیفپول کاربران میتوانند مستقیماً در مرورگرهای خود به داراییهایشان دسترسی داشته باشند و به این ترتیب باعث میشوند تعامل با برنامههای غیرمتمرکز (DApp) مانند DEX آسان شود. این اکستنشنها مانند هر افزونه دیگری نصب میشوند و از کاربران میخواهند که از طریق عبارت seed یا کلید خصوصی، کیف پول موجود را وارد کنند یا یک کیف پول جدید ایجاد کنند. امنیت بیشتر با استفاده از رمز عبور تقویت میشود و در حالت کلی باید بدانند چگونه امنیت کیفپول دیجیتال را بالا ببرند.

این کیفپولها ممکن است برنامههای تلفن همراه داشته باشند تا معاملهگران بتوانند از پروتکلهای متفاوت دیفای که با مرورگرهای داخلی شبکههای قرارداد هوشمند سازگار هستند برای تعامل ستفاده کنند. کاربران میتوانند با وارد شدن از یک دستگاه به دستگاه دیگر، کیف پولها را همگامسازی کنند. پس از انتخاب کیف پول، باید از توکنهایی که برای پرداخت هزینههای تراکنش در شبکه تعیین شده استفاده کنند. این توکنها باید در صرافیهای متمرکز خریداری شوند. پس از خرید توکنها، کاربران به سادگی باید آنها را به کیف پولهای موردنظرشان انتقال دهند.

باید دقت کنید که داراییهای خود را اشتباها به شبکه دیگر انتقال ندهید. کاربران میتوانند کیف پول خود را از طریق کلیک بر روی دکمه “Connect Wallet” در گوشه بالا سمت راست وب سایت DEXs متصل کنند.

مزایای استفاده از صرافی غیرمتمرکز (DEX)

معامله در صرافی غیرمتمرکز گران است، مخصوصاً اگر هزینههای تراکنش شبکه در هنگام اجرای معاملات بالا باشد. با این وجود، مزایای متعددی برای استفاده از پلتفرمهای DEX وجود دارد که در ادامه با آنها آشنا خواهید شد.

- در دسترس بودن توکن

صرافیهای متمرکز باید به صورت جداگانه توکنها را بررسی کنند و قبل از لیست کردن آنها، مطممئن شوند که با مقررات محلی انطباق دارند. اما با صرافی غیرمتمرکز میتوان به هر توکنی که در بلاکچین خود ساخته شدهاند دسترسی داشت، یعنی پروژههای جدید قبل از اینکه در صرافیهای متمرکز لیست شوند، در این صرافیها قابل دسترس هستند و معاملهگران میتوانند به سرعت وارد پروژهها شوند.

این ویژگی باعث میشود احتمال وقوع کلاهبرداری در دنیای دیفای بیشتر شود. یک کلاهبرداری رایج در این صرافیها ه عنوان “rug pull” شناخته میشود؛ Rug pulls زمانی اتفاق میافتد که تیم پشت یک پروژه با افزایش قیمت، توکنهایی را که برای ارائه نقدینگی در استخرهای این صرافیها استفاده میشود، تخلیه میکنند و برای سایر کاربران امکان فروش توکن غیرممکن میشود.

- عدم نیاز به اهراز هویت

هنگامی که کاربران یک ارز دیجیتال را با ارز دیجیتال دیگری در صرافی غیرمتمرکز مبادله میکند، ناشناس بودن آنها در حفظ میشود. در مقابل صرافیهای متمرکز، کاربران باید فرآیند فرآیند شناسایی استاندارد که به عنوان (KYC) شناخته میشود،بگذرانند.. فرآیندهای KYC شامل جمعآوری اطلاعات شخصی معاملهگران، از جمله نام قانونی کامل و عکس شناسنامه آنها است. در نتیجه، DEX ها تعداد زیادی از افرادی را که مایل نیستند شناسایی شوند جذب میکنند.

- کاهش خطرات امنیتی

کاربران باتجربه ارزهای دیجیتال که وجوه خود را نگهداری میکنند خطر هک شدن آنها بهواسطه صرافی کاهش مییابد، زیرا معاملهگران در این صرافیها از وجوه خود محافظت میکنند و صرافی هیچ مسئولیتی دربرابر داراییهای آنها ندارد وکاربران تنها زمانی که مایل باشند با صرافی تعامل میکنند. این موضوع باعث میشود اگر پلتفرم هک شود فقط تامینکنندگان نقدینگی در معرض خطر باشند.

- کاهش احتمال از دست دادن سرمایه به دلیل عدم انجام تعهدات توسط طرف مقابل معامله

counterparty risk زمانی رخ می دهد که طرف دیگر درگیر در معامله به بخشی از معامله خود عمل نکند و در تعهدات قراردادی خود کوتاهی کند. از آنجایی که صرافی غیرمتمرکز بدون واسطه عمل میکند و مبتنی بر قراردادهای هوشمند است، این خطر از بین میرود. برای اطمینان از اینکه هنگام استفاده از DEX هیچ ریسک دیگری ایجاد نمیشود، کاربران میتوانند به سرعت یک جستجوی وب انجام دهند تا بررسی کنند که آیا قراردادهای هوشمند صرافی بهینه شدهاند و میتوانند بر اساس تجربه معاملهگران دیگر تصمیمگیری کنند.

معایب استفاده از صرافی غیرمتمرکز

با وجود مزایای ذکر شده، معایب مختلفی در صرافی غیرمتمرکز وجود دارد از جمله؛ کمبود دانش فنی مورد نیاز برای تعامل با این صرافیها، میزان آسیبپذیریهای قراردادهای هوشمند و لیستهای توکن بدون بررسی و افزایش احتمال کلاهبرداری.

- دانش فنی خاص مورد نیاز برای تعامل با این صرافیها

DEX ها با استفاده از کیف پولهای ارز دیجیتال که میتوانند با قراردادهای هوشمند تعامل داشته باشند، قابل دسترسی هستند. کاربران نه تنها باید نحوه استفاده از این کیف پولها را بدانند، بلکه باید مفاهیم مرتبط با امنیت را برای حفظ امنیت وجوه خود درک کنند.

برای تعامل با هر شبکه لازم است تا توکنهای مناسب آن خریداری شود و بدون خرید این توکنها امکان دارد به دلیل اینکه معاملهگر نمیتواند هزینه مورد نیاز برای انتقال آنها را پرداخت کند داراییهایش قفل شود. انتقال دارییها به شبکه اشتباه، پرداخت بیش از حد هزینههای تراکنش و ضررهای موقت تنها چند نمونه از مواردی است که به دلیل کمبود دانش فنی ایجاد میشود. در حالت کلی ممکن است در این صرافیها حتی کاربرانی که دانش فنی بالایی دارند هم دچار خطا شوند.

- آسیبپذیریهای قرارداد هوشمند

قراردادهای هوشمند در بلاکچینهایی مانند اتریوم به صورت عمومی در دسترس هستند و هر کسی میتواند کد آنها را بررسی کند. علاوه بر این، قراردادهای هوشمند صرافیهای غیرمتمرکز بزرگ توسط شرکتهای معتبر که به ایمنسازی کد کمک میکنند، بهینه میشوند. از آنجایی که هر انسانی ممکن است خطا کند احتمال وجود باگ در این قراردادها هست و خطر سواستفاده هکرها و سرقت داراییها و یا کنترل DEX نیز به همین دلیل وجود دارد. برای محافظت از خود در برابر آسیبپذیریهای قراردادهای هوشمند، کاربران DEX باید از DEXهایی با قراردادهای هوشمند بهینه شده استفاده کنند. آنها همچنین باید از آخرین نسخه قراردادهای هوشمند و از کیف پولهای امنیتی استفاده کنند.

- لیست شدن توکنهای کلاهبرداری

هر کسی میتواند یک توکن جدید را در یک صرافی غیرمتمرکز لیست کند و با جفت کردن آن با سایر توکنها سرمایه جذب کند. این موضوع میتواند سرمایهگذاران را در معرض کلاهبرداریهایی مانند Rug Pull قرار دهد که به آنها این باور را میدهد که در حال خرید یک توکن متفاوت هستند.

برخی از DEX ها با درخواست از کاربران برای تأیید قرارداد هوشمند توکنهایی که میخواهند بخرند، با این خطرات مقابله میکنند. در حالی که این راه حل برای کاربران باتجربه کار میکند، اما برای دیگران به مشکلات دانش خاص بازمیگردد. قبل از خرید، معاملهگران میتوانند با خواندن وایت پیپر، پیوستن به مجموعه آنها در رسانههای اجتماعی و جستجوی بهینهسازیهای لازم در پروژه، تا حد امکان اطلاعات بیشتری در مورد یک توکن به دست آورند. این نوع بررسی دقیق به جلوگیری از کلاهبرداریهای رایج کمک میکند که در آن بازیگران مخرب از کاربران ناآگاه سوء استفاده میکنند.

- صرافیهای غیرمتمرکز در حال تکامل هستند

اولین صرافی غیرمتمرکز در سال ۲۰۱۴ ظاهر شد، اما این پلتفرمها تنها زمانی محبوب شدند که خدمات مالی غیرمتمرکز ساخته شده بر روی بلاکچین مورد توجه قرار گرفتند و فناوری AMM به حل مشکلات نقدینگی که قبلاً با آن روبرو بودند کمک کرد. اجرای قوانین احراز هویت (KYC) و ضد پولشویی برای این پلتفرمها دشوار است، زیرا هیچ نهاد مرکزی برای تأیید نوع اطلاعاتی که به طور سنتی به پلتفرمهای متمرکز ارسال میشود، وجود ندارد. اما قانونگذاران همچنان در تلاشند تا این قوانین خاصی را برای پلتفرمهای غیرمتمرکز اجرا کنند.

مقررات اعمال شده بر روی عوامل اجرا کنندهز در مورد این پلتفرمها اعمال نمیشود، زیرا آنهایی که سپردههای کاربران را میپذیرند، از کاربران میخواهند برای انتقال دارایی از پلتفرمهای خود، پیامهایی را در بلاکچین امضا کنند تا از انتقال درست دارایی مطمئن شوند.

مقاله پیشنهادی: لندینگ یا وامدهی دیفای چگونه کار میکند؟

سخن پایانی

صرافیغیرمتمرکز امروزه به کاربران اجازه میدهد تا برای افزایش معاملات خود وام بگیرند، وجوه خود را برای کسب سود منفعلانه قرض دهند یا نقدینگی ارائه دهند و ازکارمزدهای معاملاتی سود بهدست آورند. از آنجایی که این پلتفرمها بر روی قراردادهای هوشمند خوداجرا ساخته شدهاند، ممکن است در آینده موارد استفاده بیشتری ایجاد شود. Flash Loans، که به وامهایی اشاره میکند که در یک تراکنش واحد گرفته و بازپرداخت میشوند، نمونهای از این است که چگونه نوآوری در حوزه مالی غیرمتمرکز میتواند محصولات و خدماتی را ایجاد کند که قبلاً امکانپذیر نبود.