باتوجه به عملکرد اتریوم و اینکه طی هفتههای گذشته بسیاری از رمزارزها کاهش قیمت زیادی را تجربه کردهاند، بهنظر میرسد دوباره نوسان به بازار داراییهای دیجیتال بازگشته است. همچنین دادههای بازار مشتقات نشان میدهد روند نقدینگی همچنان بالاتر از منحنی ریسک قرار دارد. در تحلیل این هفته نگاهی عمیق به استخرهای نقدینگی انداختهایم تا از شرایط بازار مطلع شویم.

در تحلیل آنچین این هفته چه چیزی در انتظار شماست

- طی هفتههای اخیر و تحت تاثیر رویدادهای مهم، نوسان دوباره به بازار برگشته است. شاخصها نشان میدهند که سرمایه عظیمی از بازار خارج شده است که میتوان آن را یکی از دلایل نوسانات اخیر برشمرد.

- دادههای بازار مشتقات نشان میدهد که نقدینگی همچنان درحال خروج از بازار است. با نگاهی به معاملات آتی اتریوم درمییابیم که جریان سرمایه بالاتر از منحنی ریسک و در جهت ناحیه امن حرکت میکند.

- استخرهای نقدینگی یونیسواپ شباهتهای زیادی با بازارهای آپشن دارد و فعالیتهای تامینکنندگان نقدینگی، چشماندازی از نوسان و سطوح قیمتی ارائه میدهند.

بیداری بازار داراییهای دیجیتال

طی هفتههای اخیر، بازار داراییهای دیجیتال از یک خواب زمستانی بیدار شد و پس از تجربه یک بازار کمنوسان بیسابقه، دوباره طعم نوسان را چشید. این اتفاق تحت تاثیر دو عامل اصلی بود:

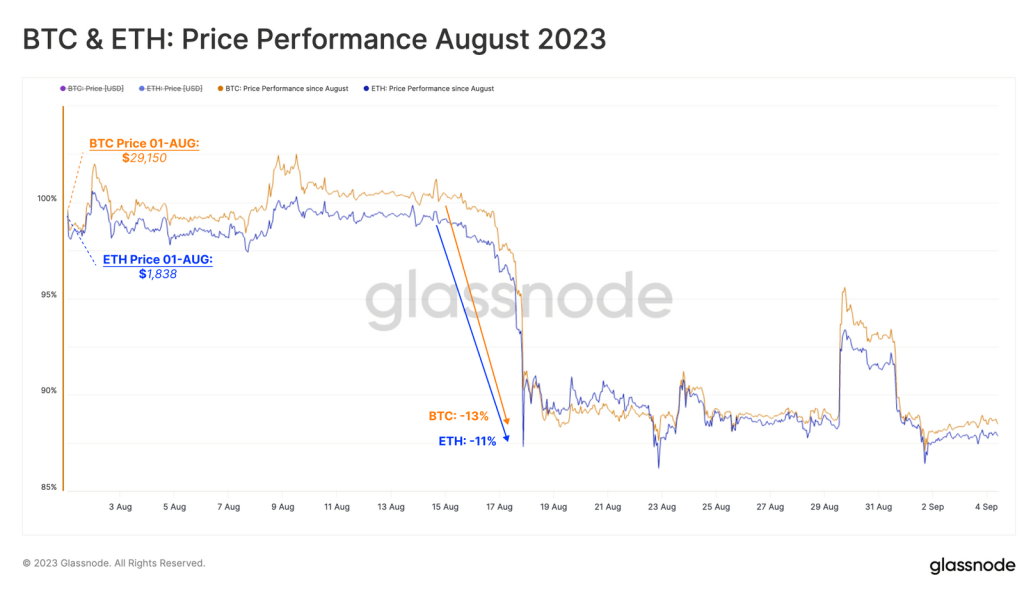

- فروپاشی ناگهانی در ۱۷آگوست؛ در این روز بیتکوین و اتریوم بهترتیب ۱۱ و ۱۳درصد با کاهش قیمت مواجه شدند.

- پیروزی گریاسکیل در نبرد حقوقی علیه کمیسیون بورس و اوراق بهادار آمریکا (SEC) در ۲۹آگوست؛ این خبر باعث رشد جزئی قیمت شد، اما خوشحالی جامعه رمزارز زیاد طول نکشید و سه روز بعد، دوباره بازار فروریخت.

درحال حاضر رمزارزهای بیتکوین و اتریوم در محدوده کف قیمتی ماه آگوست خریدوفروش میشوند.

نمودار قیمت بیتکوین و اتریوم در ماه آگوست

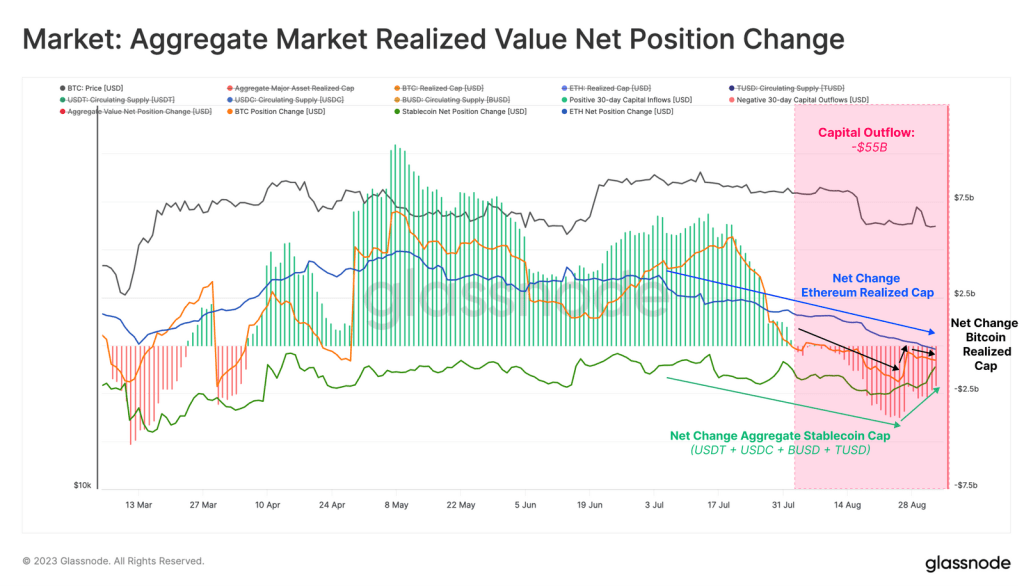

یکی از شاخصهای مهم برای بررسی جریان سرمایه شاخص ارزش تحققیافته کل (Aggregate Realized Value) است. این شاخص از دو شاخص زیر تشکیل شده است:

- ارزش تحققیافته بازار دو رمزارز اصلی بیتکوین و اتریوم

- عرضه پنج استیبلکوین اصلی DAI ، BUSD ، USDC ، USDT و TUSD

با بررسی این شاخص متوجه میشویم که بازار از ابتدای ماه آگوست وارد یک دوره خروج سرمایه شده است؛ دقیقا قبل از دو اتفاق مهم مذکور. در مجموع حدود ۵۵میلیارد دلار در ماه آگوست از بازار داراییهای دیجیتال خارج شده است.

روند خروج سرمایه برای هر سه رمزارز اصلی بیتکوین، اتریوم و استیبلکوینها قابل مشاهده است.

نمودار تغییرات ارزش تحققیافته بازار بیتکوین، اتریوم و استیبلکوینها

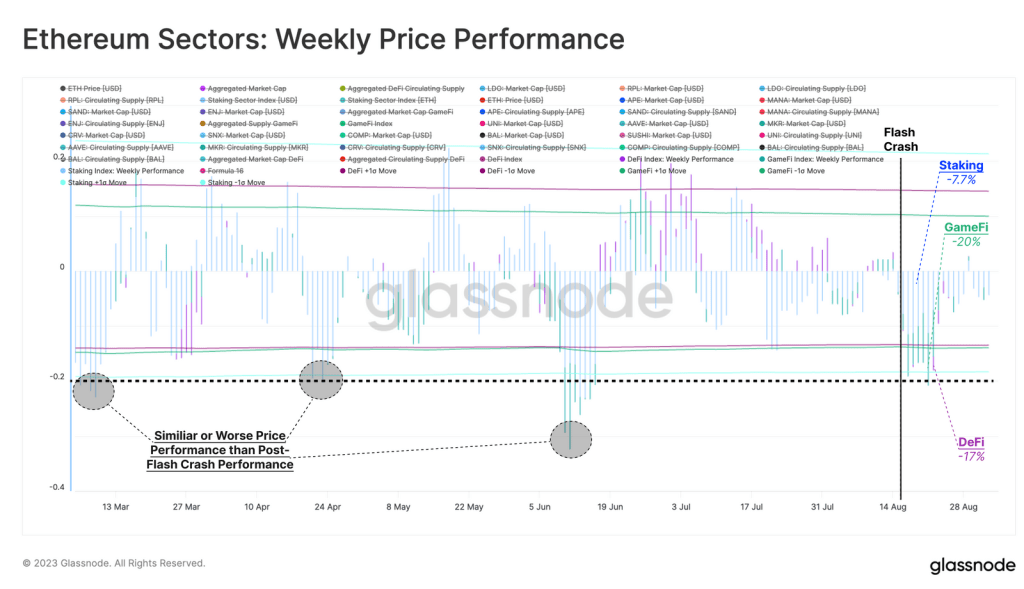

اما در اکوسیستم اتریوم و بانگاهی به شاخصهای حوزههای دیفای، گیمفای و استیکینگ واکنشهای متفاوتی را مشاهده میکنیم. هر شاخص با استفاده از اندیکاتور میانگین قیمت وزنی عرضه (supply-weighted price) توکنهای بلوچیپ محاسبه شده است. (توکنهای بلوچیپ اصطلاحا به توکنهایی گفته میشود از ارزش قابلتوجه، وضعیت باثبات، نوسانات اندک، نقدینگی بالا و حسن شهرت برخوردارند.)

توکنهای دیفای و گیمفای در مقایسه با رمزارزهای اصلی نسبتا ضعیفتر عمل کرده و بهترتیب ۱۷- و ۲۰-درصد کاهش یافتهاند، درحالیکه توکنهای استیکینگ نقدینگی عملکرد بهتری داشتهاند و فقط با ۷-درصد افت قیمت مواجه شدهاند. شایانذکر است کاهش قیمت در این حوزهها، تقریبا مشابه و یا کمی بهتر از عملکرد آنها در ماههای مارس، آپریل و ژوئن است.

عملکرد هفتگی توکنهای اکوسیستم اتریوم

کاهش تمایل به ریسک در بازار مشتقات

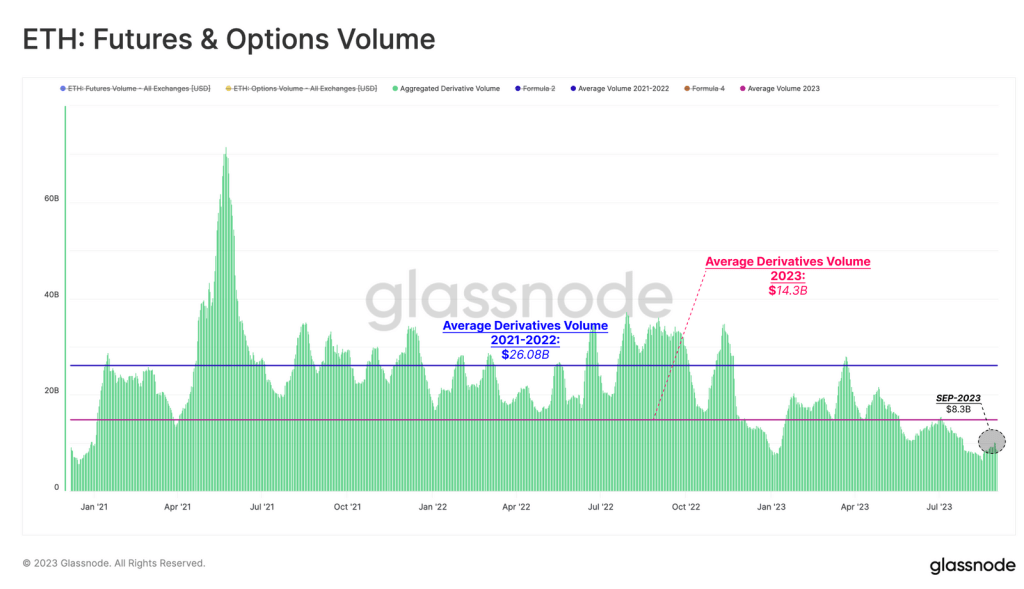

یکی از توسعههای کلیدیای که در چرخه ۲۰۲۱تا۲۰۲۳ شکل گرفته، بدون شک بلوغ بازارهای مشتقات، بهویژه برای رمزارزهای بیتکوین و اتریوم بوده است. طوریکه حالا میتوان با بررسی قیمت بازارهای مشتقات این رمزارزها، اطلاعات دقیقی از وضعیت و احساسات بازار کسب کرد.

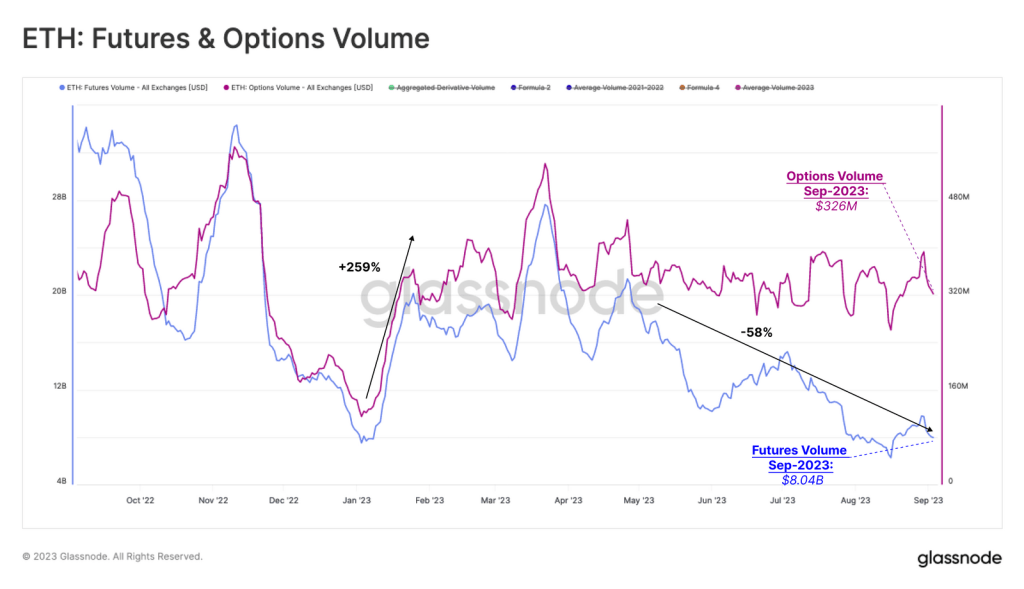

فعالیت بازارهای آتی و آپشن اتریوم در سال ۲۰۲۳، بهطور قابل توجهی کمتر از سالهای ۲۰۲۱ و ۲۰۲۲ است. حجم میانگین ترید روزانه هر دو بازار تا سطح ۱۴.۳میلیارد در روز کاهش یافته است. این میزان تقریبا نصف میانگین حجم ترید روزانه در دو سال گذشته است. طی هفته گذشته حجم معاملات از این میزان نیز کمتر و روزانه ۸.۳میلیارد دلار بوده است. این موضوع نشان میدهد نقدینگی همچنان در حال خروج از بازار است.

حجم معاملات آتی و آپشن اتریوم

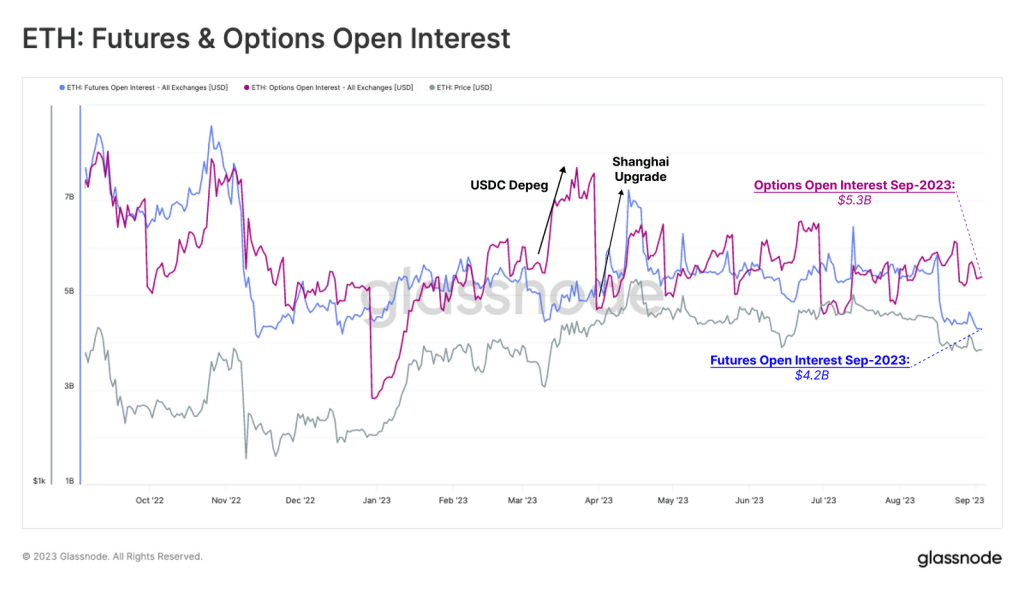

این روند در سود باز (Open Interest) معاملات مشتقه نیز مشاهده میشود. پس از ریزش بازار در پی فروپاشی صرافی ورشکسته FTX و از ابتدای سال ۲۰۲۳، سود باز شروع به افزایش کرد. سپس در ماه مارس و پس از بحران بانکی، در زمانی که استیبلکوین USDC برابری یکبهیکش با دلار آمریکا را از دست داد، به اوج خود رسید. سود باز معاملات آتی اتریوم نیز پس از بهروزرسانی شانگهای شبکه اتریوم (آخرین رویداد مهم این رمزارز)، به بالاترین حد خود رسید.

از آن زمان تاکنون، ارزش مفهومی قراردادهای فعال در هر دو بازار تقریبا ثابت مانده است. درحال حاضر نسبت سود باز معاملات آپشن (۵.۳میلیارد دلار) به معاملات آتی (۴.۲میلیارد دلار) اتریوم مشابه بیتکوین است.

نمودار سود باز معاملات آتی و آپشن اتریوم

از ابتدای سال۲۰۲۳ تاکنون، افزایش قابلتوجهی در بازار آپشن اتریوم مشاهده میشود. حجم معاملات روزانه ۲۵۶درصد افزایش یافته و به ۳۲۶میلیون دلار در روز رسیده است. درحالیکه حجم معاملات آتی اتریوم در همین بازه زمانی، با یک روند ثابت کاهش یافته و از ۲۰میلیارد به ۸میلیارد در روز رسیده است. فقط در یک مقطع با رشد مواجه شده و آن هم پس از بهروزرسانی شانگهای بود که حجم معاملات آتی اتریوم به عدد ۳۰میلیارد در روز رسید.

باتوجه به اینکه در ماه آگوست تغییر چندانی در حجم معاملات این دو بازار مشاهده نمیشود، بهنظر میرسد تریدرها همچنان تمایل دارند حجم نقدینگی را بالاتر از منحنی ریسک نگه دارند.

نمودار حجم معاملات آتی و آپشن اتریوم

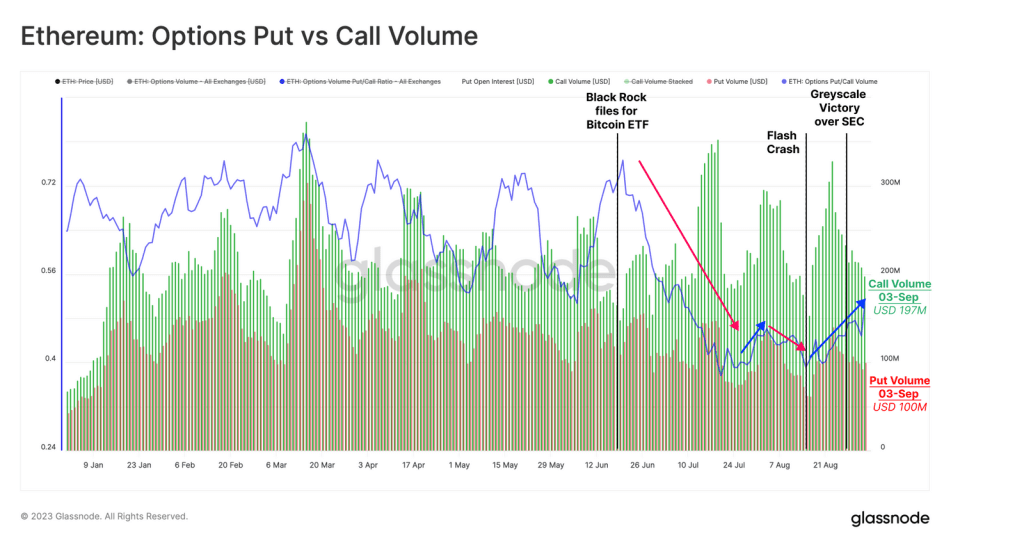

با بررسی نسبت فروش به خرید (Put/Call ratio) تاثیر چشمگیر اخبار بر بازار را بیشتر درک میکنیم. بهعنوان مثال پس از درخواست شرکت بلکراک برای راهاندازی صندوق قابل معامله در بورس (ETF) بیتکوین احساسات بازار کاملا مثبت شد و نسبت فروش به خرید از ۰.۷۲ به ۰.۴ کاهش پیدا کرد.

اگرچه روز ۱۷آگوست این نسبت افزایش پیدا کرد و به عدد ۰.۵ رسید. حجم معاملات خرید (Put) در این روز با کاهش چشمگیری مواجه شد و از ۳۲۰میلیون، به ۱۴۰میلیون در روز رسید.

نمودار حجم فروش و خرید معاملات آپشن اتریوم

آیا استخرهای نقدینگی همان معاملات آپشن هستند؟

برای اینکه تحلیل بالا دقیقتر شود، اکنون فعالیتهای بازارسازهای خودکار مانند استخر ETH/USDC یونیسواپ را بررسی میکنیم. پس از راهاندازی نقدینگی متمرکز نسخه سوم یونیسواپ، تئوریای مطرح شد مبنی بر اینکه موقعیتهای نقدینگی یونیسواپ رابطه مستقیمی با قیمتگذاریهای پوت و کال معاملات آپشن دارد. البته ما معتقد نیستیم که معاملات آپشن ارتباطی با استخرهای نقدینگی یونیسواپ دارد، اما باتوجه به شباهتهایی که بین این دو وجود دارد، خالی از لطف نیست که به بررسی بیشتر بپردازیم.

برای این کار به تحلیل فعالترین استخر نقدینگی یونیسواپ، یعنی استخر USDC/ETH 0.05% میپردازیم که میتواند قویترین سیگنال را به ما ارائه دهد. حجم معاملات ۷روزه این استخر برابر با ۱.۵۱میلیارد دلار و سرمایه کل قفلشده آن ۲۶۰میلیون دلار است.

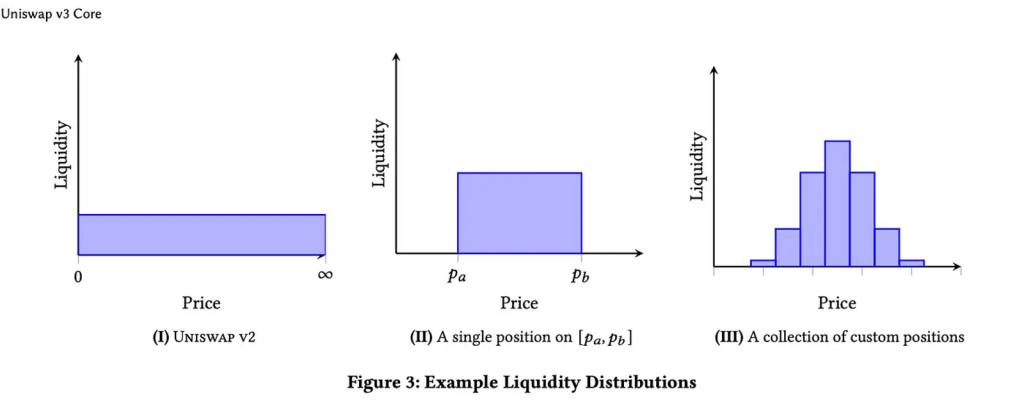

نسخه سوم یونیسواپ دارای ویژگی منحصربهفردی به نام نقدینگی متمرکز (concentrated liquidity) است. این ویژگی امکانی را برای تامینکنندگان نقدینگی (Liquidity Providers) فراهم میکند تا بتوانند برای عرضه نقدینگی خود یک محدوده قیمتی انتخاب کنند. در این صورت کارمزد معاملات فقط در زمانی برای آنها ارسال میشود که آن معامله در محدوده قیمت انتخابی آنها باشد (مشابه قیمت اعمال در معاملات آپشن). هرچه این محدوده باریکتر باشد، کارمزدی که دریافت میکنند بیشتر میشود. این ویژگی باعث شده تا تریدرهای صرافیهای غیرمتمرکز تجربه بهتری داشته باشند.

بهاینترتیب، میتوان استدلال کرد که موقعیت انتخابی تامینکنندگان نقدینگی میتواند روی محدوده نوسانی قیمت تاثیرگذار باشد. تئوری مذکور این موضوع را مطرح میکند که تامینکنندگان نقدینگی بهطور مستمر درحال مدیریت موقعیت خود هستند. احتمالا با بررسی دادههای معاملات آپشن به نتایج بیشتری خواهیم رسید.

مثالی از توزیع نقدینگی نسخه سوم یونیسواپ

ابتدا از تحلیل فعالیتهای استخر USDC/ETH 0.05% شروع میکنیم. به دلایلی متعددی از معیار TVL (ارزش کل سرمایه قفلشده) برای سنجش فعالیت استخر و یا جفتارز مرتبط با آن استفاده نمیکنیم. درعوض، از دو معیار دیگر بهره میبریم:

- Mints per Day که نمایانگر تعداد موقعیتهای نقدینگیای است که تامینکنندگان نقدینگی باز میکنند.

- Burns per Day که نمایانگر تعداد موقعیتهای نقدینگیای است که توسط تامینکنندگان نقدینگی بسته میشود.

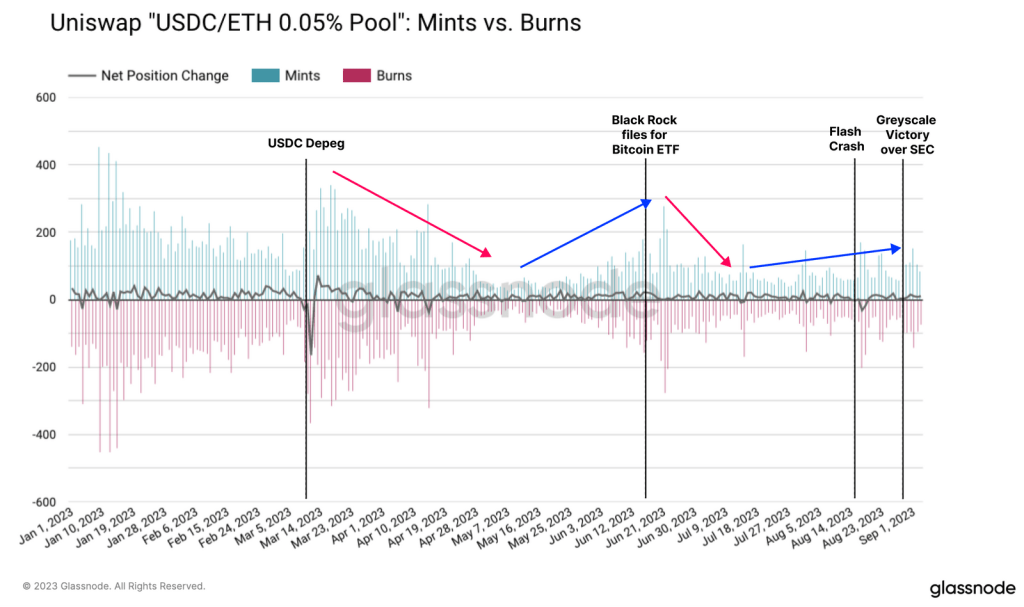

بررسی این دو معیار نشان میدهد که پس از بحران بانکی در ماه مارس و بهروزرسانی شانگهای در ماه آپریل فعالیت این استخر کاهش پیدا کرده و تا اوایل ماه ژوئن، در همان سطح باقی مانده است. سپس با انتشار خبر ETF شرکت بلکراک، جهشی را در این دو معیار مشاهده میکنیم، اما دوباره در ۱۷آگوست با کاهش مواجه شدهاند.

نمودار زیر علاوه بر تعداد Mints و Burns، تعداد خالص موقعیتهایی را که تامینکنندگان نقدینگی ایجاد میکنند، نشان میدهد. البته در نظر داشته باشید که روند بازار تاثیر چندانی روی این معیار ندارد، اما رویدادهای مهمی که باعث نوسانهای کوتاهمدت میشود، متحرک این معیار است.

نمودار فعالیتهای استخر USDC/ETH 0.05% یونیسواپ

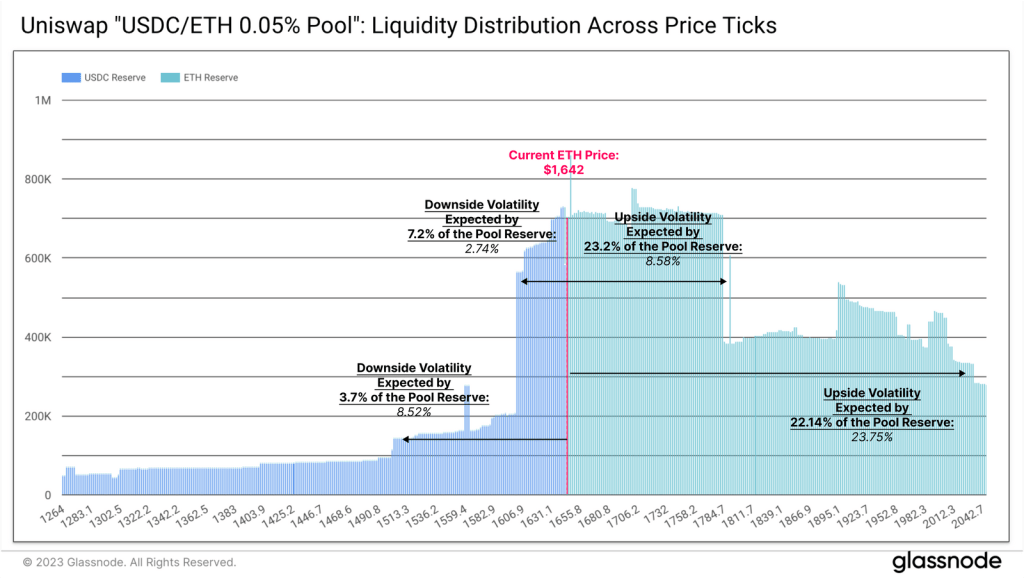

وقتی توزیع نقدینگی را در محدودههای مختلف قیمتی استخر یونیسواپ بررسی میکنیم، متوجه میشویم که تامینکنندگان نقدینگی اکثر حجم نقدینگی را بالاتر از قیمت لحظه عرضه کردهاند.

بیشترین حجم نقدینگی متمرکز (تقریبا ۳۰.۴درصد کل سرمایه) در ۱۱درصد محدودههای قیمتی عرضه شده، که صعود موردانتظار این محدوده ۸.۶+درصد و نزول موردانتظار ۲.۷-درصد است. دومین حجم بزرگ نقدینگی این استخر نیز دارای صعودی موردانتظار ۲۳.۷+درصد و نزول موردانتظار ۸.۵-درصد است. با این تفاسیر میتوان گفت که تامینکنندگان نقدینگی یونیسواپ به بازار خوشبین هستند و بهطور کلی رشد بازار اتریوم را پیشبینی کردهاند.

توزیع نقدینگی در محدودههای قیمتی مختلف در استخر USDC/ETH 0.05% یونیسواپ

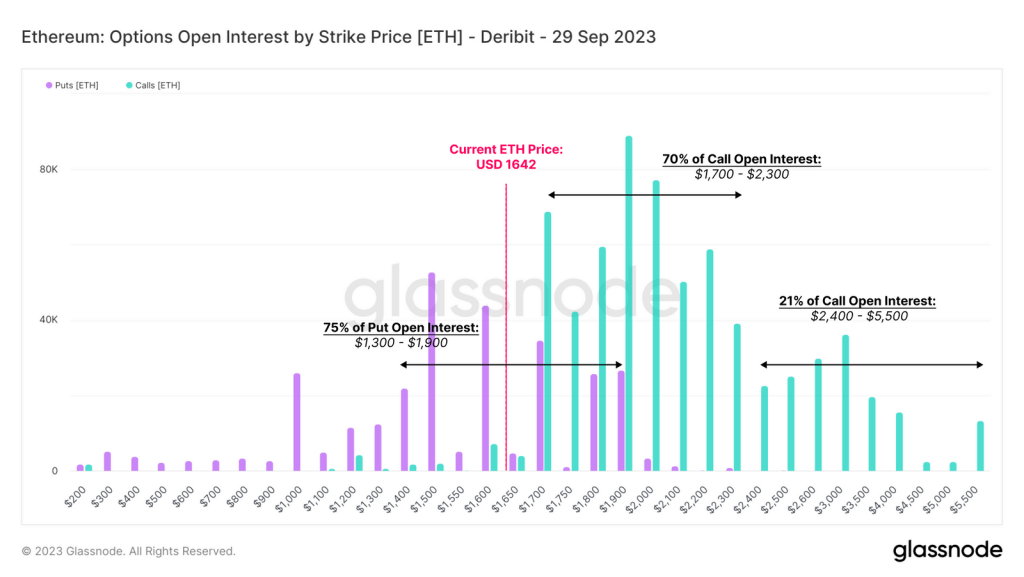

اگر این تحلیل را با قیمتهای اعمال معاملات آپشنی که در انتهای ماه سپتامبر منقضی میشوند مقایسه کنیم، میتوانیم رویکرد خوشبینانه مشابهی را مشاهده کنیم. ۷۰درصد موقعیتهای کال (خرید) دارای قیمتهای اعمال بین ۱.۷هزار تا ۲.۳هزار دلار است، درحالیکه محدوده قیمتهای اعمال ۷۵درصد از موقعیتهای پوت (فروش) معاملات آپشن بین ۱.۳هزار تا ۱.۹دلار است. این محدوده قیمتی دقیقا مشابه توزیع نقدینگی استخرهای نقدینگی یونیسواپ است.

سود باز معاملات آپشن اتریوم از لحاظ قیمت اعمال

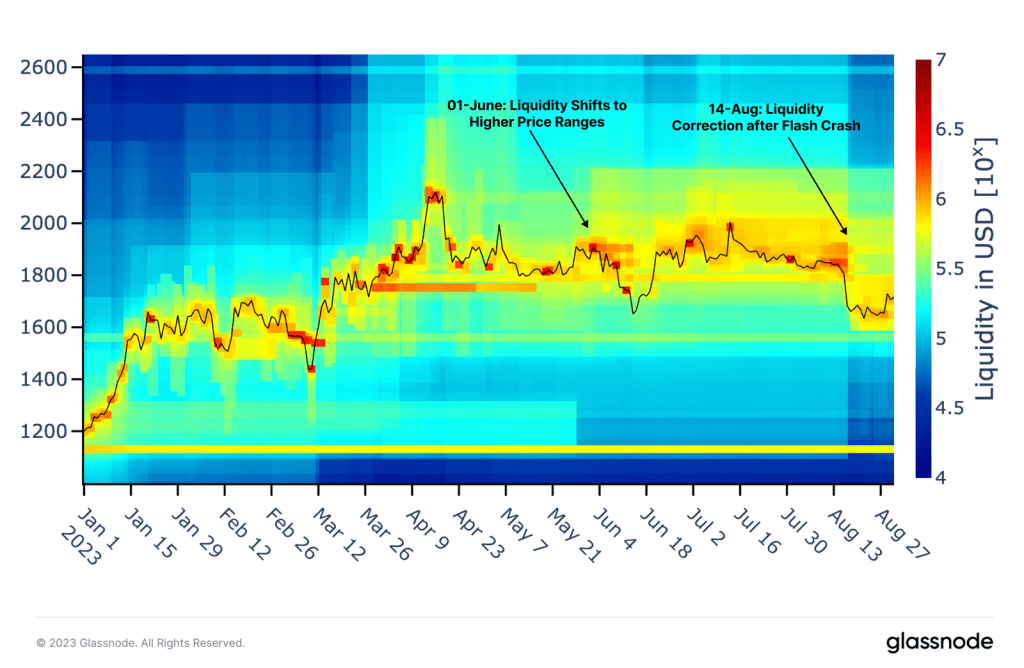

دوباره به استخر USDC/ETH یونیسواپ برمیگردیم. حالا میتوانیم بهتر تحلیل کنیم که تمرکز نقدینگی این استخر در طول زمان چگونه تنظیم میشود. هیتمپ زیر چگالی نقدینگی را نشان میدهد که نقاط گرم دارای تمرکز نقدینگی بیشتر و نقاط سرد دارای تمرکز نقدینگی کمتر است.

نکته قابل توجه در هیتمپ زیر این است که تامینکنندگان نقدینگی با اتخاذ استراتژیهای خود و اجرای آنها، کاملا موفق شدهاند که در طول دورههای نوسانی، محدوده قیمت نقدینگی را در نزدیکی قیمت لحظهای نگه دارند. در تاریخ ۱ژوئن حجم بزرگی از نقدینگی بالاتر از قیمت در آن زمان قرار دارد (نواحی زرد رنگ). این موضوع نشان میدهد احتمالا تامینکنندگان نقدینگی در آن زمان انتظار کسب درآمد بیشتری از کارمزدها داشتهاند. این حجم از نقدینگی تا روز ۱۷آگوست، یعنی فروپاشی بزرگ پابرجا بوده و پس از این تاریخ محدوده قیمتی نقدینگی کمتر از ۱.۸دلار تنظیم شده است. نمودار زیر دید قابلتوجهی از نحوه واکنش تامینکنندگان نقدینگی به رویدادهای مهم و نوسانات بازار به ما میدهد.

هیتمپ چگالی نقدینگی استخر USDC/ETH یونیسواپ

جمعبندی و نتیجهگیری

عمر خوشحالی پیروزی شرکت گریاسکیل علیه SEC کوتاه بود و پس از چند روز قیمت اتریوم دوباره به پایینترین سطح خود در ماه آگوست برگشت. بازارهای نقدی همچنان شاهد خروج سرمایه هستند و بازارهای مشتقات نیز با کاهش مداوم نقدینگی مواجه شدهاند. بهطور کلی بهنظر میرسد سرمایهگذاران برای بازگشت به بازار مردد هستند و در این شرایط تلاش میکنند بالاتر از منحنی ریسک حرکت کنند.

در تحلیل این هفته، استخرهای نقدینگی یونیسواپ را بررسی کردیم تا ببینیم آیا میشود رابطهای بین آنها و قیمتگذاری معاملات آپشن بدست بیاوریم یا خیر. همچنین تحلیل ما نشان داد که سرمایه نقدینگی این استخرها کاملا به رویدادهای بازار واکنش نشان میدهد و فعالیتهای استخرهای نقدینگی رابطه مستقیمی با نوسانات و انتظارات قیمتی دارد.

لینک منبع:

https://insights.glassnode.com/the-week-onchain-week-36-2023