چرخش سرمایه در بازار داراییهای دیجیتال هم بین داراییها و هم در داخل داراییها، با تغییر دست سرمایهگذاران اتفاق میافتد.

در این نسخه ما دو شاخص مبتنی بر ارزش تحقق یافته یا (Realized Cap) و شاخص (NUPL) را برای ردیابی این چرخش سرمایه بین سرمایهگذاران بررسی میکنیم.

در تحلیل آنچین این هفته چه چیزی در انتظار شماست: چرخش سرمایه در بازار داراییهای دیجیتال هم بین داراییها و هم در داخل داراییها، با تغییر دست سرمایهگذاران اتفاق میافتد.

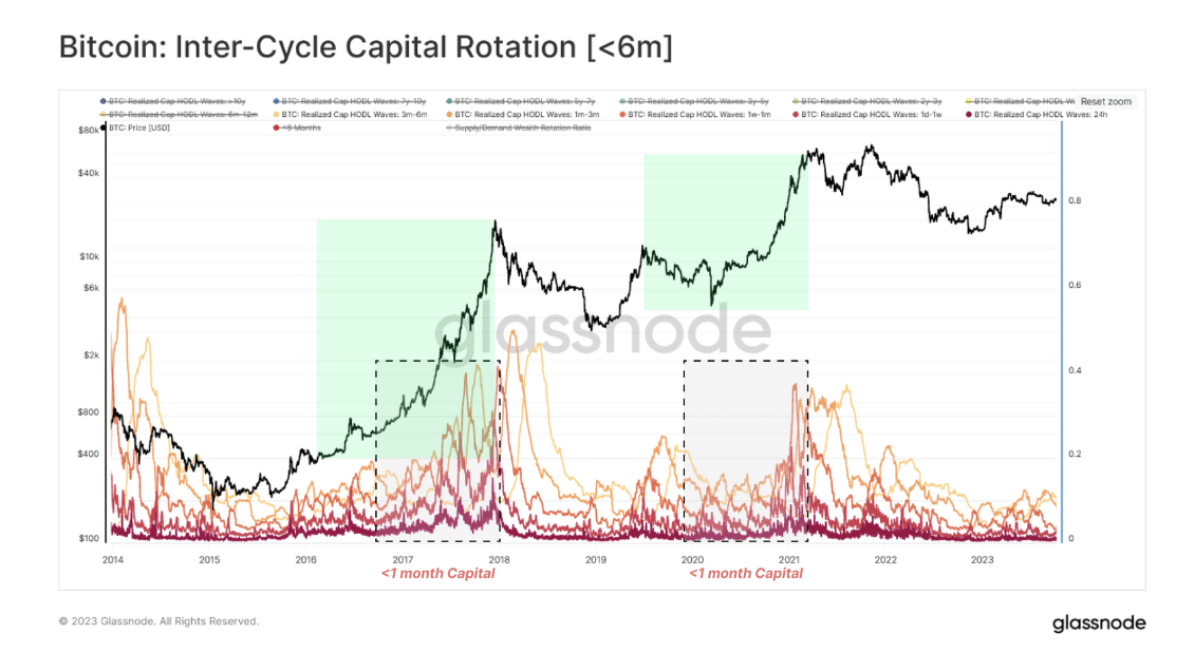

ما ابزاری را با استفاده از امواج (Realized Cap HODL) برای ردیابی چرخش سرمایه از سرمایه گذاران بلندمدت به سفته بازان (و دوباره) بررسی میکنیم.

ما این ابزار را با یک نمودار دیگر که از انواع (NUPL) یا (سود/زیان خالص تحقق نیافته) طراحی شده است، همراه میکنیم، که هر دو شاخص به ترسیم موقعیت بازار نسبت به چرخههای توزیع گذشته کمک میکنند.

بازارهای سنتی سهام و کالا تمایل دارند به ارزش بازار بهعنوان ابزار ارزشیابی اولیه یک دارایی متکی باشند. در بازارهای دارایی دیجیتال ما یک معیار جایگزین داریم که از دادههای زنجیرهای بهعنوان ارزش تحقق یافته به دست آمده است. ارزش تحقق یافته یا (realized cap) ، هزینه اکتساب هر واحد در عرضه را در زمانی که آخرین بار تغییر پیدا کرده است، جمعآوری میکند. این به نوبه خود سیگنال برتر و تقریب قابل اعتمادتری از سرمایه سرمایهگذاری شده در یک دارایی را ارائه میدهد.

در این نسخه، ما به بررسی موضوع چرخش سرمایه در بازارهای دارایی دیجیتال ادامه خواهیم داد. با این حال، در این هفته، تمرکز خود را به داخل تغییر میدهیم و روند چگونگی تغییر دست کوینها در پایگاه دارندگان بیتکوین را با پیشرفت چرخههای بازار بررسی میکنیم.

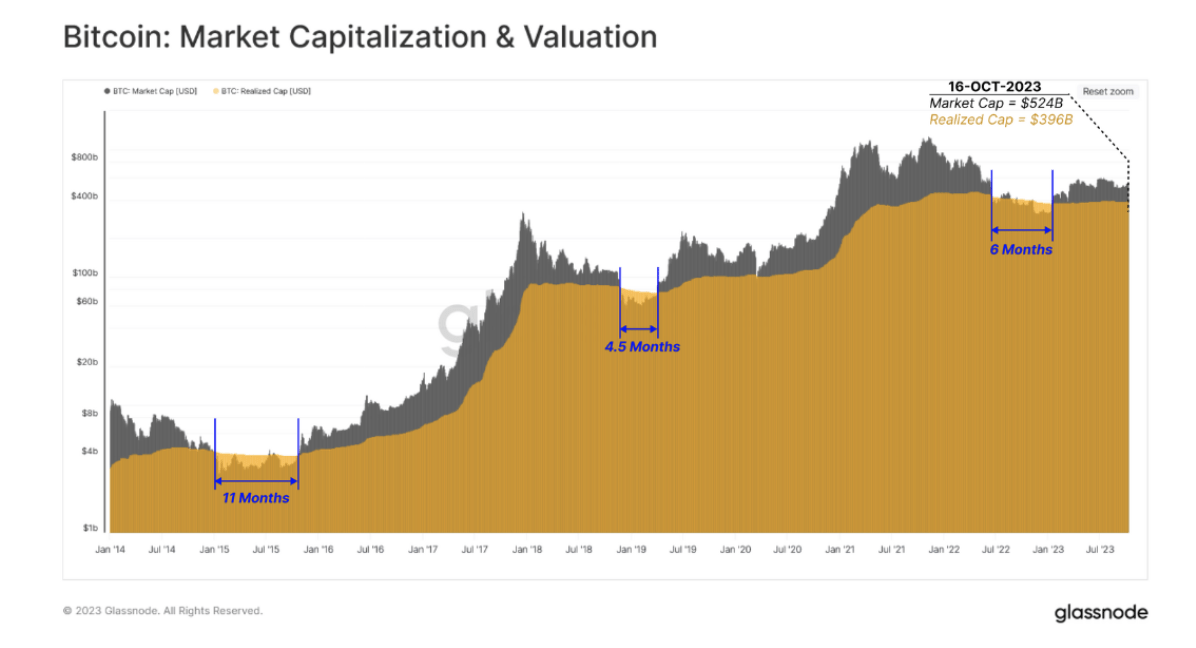

نمودار زیر ارزش بازار (market cap)و قیمت تحقق یافته بیتکوین (realized cap) را با هم مقایسه میکند. تنها در طول عمیقترین نزولهای بازار خرسی، ارزش بازار به زیر قیمت تحقق یافته کاهش یافته میابد.

به غیر از این فواصل بسیار دردناک، اکثریت تاریخ بازار شامل معاملات ارزش بازار بالاتر از سقف تحقق یافته است، که نشان میدهد بازار در مجموع سود محقق نشده دارد.

ارزش بازار بیتکوین برای یک دوره 6 ماهه در نیمه دوم سال 2022 زیر سقف تحقق یافته معامله شد، ارزش بازار (market cap) بیتکوین اکنون 524 میلیارد دلار و سقف ارزش تحقق یافته آن (realized cap) 396 میلیارد دلار که نسبت به نیمه دوم سال 2022 بهبود یافته است.

بیتکوین: ارزش بازار و ارزش تحقق یافته

با تغییر دست کوینها بین سرمایهگذاران و ارزشگذاری مجدد برای کاهش قیمتهای خرید، سقف ارزش تحقق یافته به سمت کاهشی اندک در طول بازارهای نزولی میرود.

در طی این فرآیند، کوینها به تدریج به سمت کیفپول سرمایهگذاران بلندمدت مهاجرت میکنند، جایی که شروع به بلوغ میکنند (برای مدت طولانیتری غیرفعال میمانند).

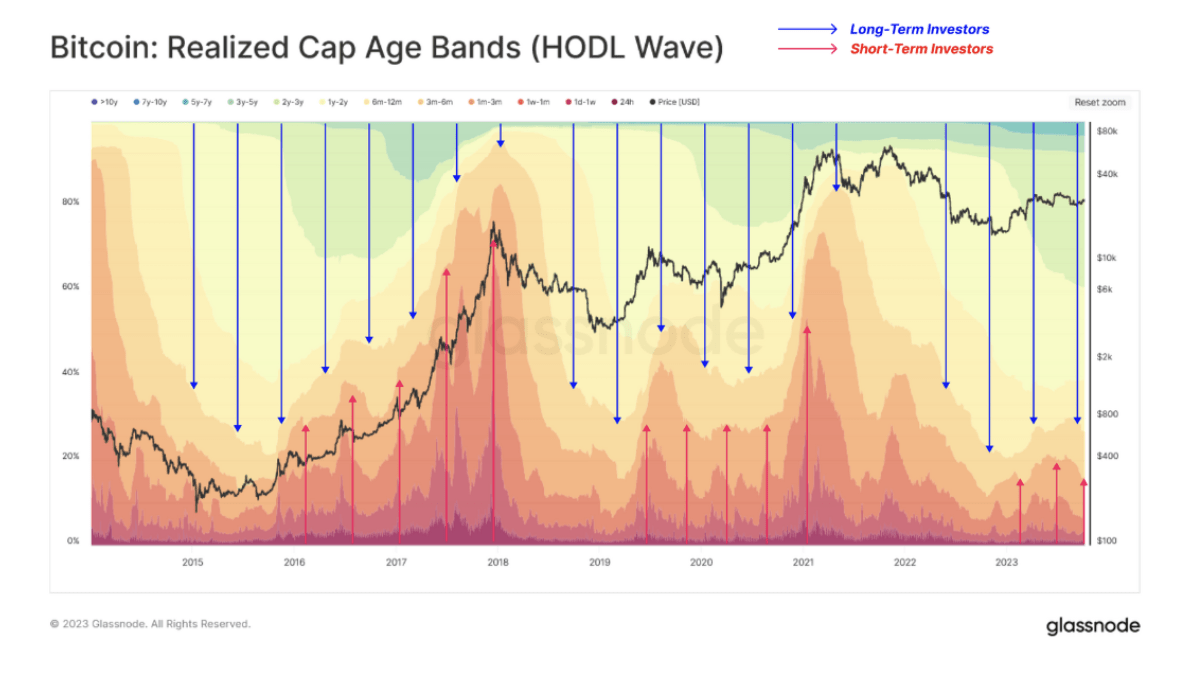

این روند را میتوان از طریق امواج (Realized Cap HODL) نشان داد، که تغییرات در توزیع ثروت را بر اساس گروه سنی (به عنوان درصدی از ارزش ارزش تحقق یافته) نشان میدهد.

این ابزار تغییر نیروهای عرضه و تقاضا را در بازار به تصویر میکشد، زیرا سرمایه بین سرمایهگذاران میچرخد.

🔵 در طول روند صعودی بازار، کوینهای قدیمیتر خرج میشوند و از دارندگان بلندمدت به سرمایه گذاران جدیدتر منتقل میشوند (باندهای گرمتر(قرمز) گسترش مییابند، باندهای سردتر (آبی) منقبض میشوند).

🔴 در طول روند نزولی بازار که سفتهبازان علاقه خود را از دست میدهند، به تدریج کوینها را به دارندگان بلندمدت منتقل میکنند (باندهای سردتر گسترش مییابند، باندهای گرمتر منقبض میشوند).

در حال حاضر، بازار، با اندکی مثبت شدن ورود سرمایهگذاران جدید به بازار (سمت تقاضا) به تعادل بین این دو گروه سرمایهگذار رسیده است. این شبیه شرایطی است که در هر دو سال 2016 و 2019 مشاهده شد، جایی که بازار تلاش میکرد پس از افت قابل توجه بازار نزولی، بهبود یابد.

بیتکوین: باندهای سنی و ارزش تحقق یافته (موج هودل)

همچنین میتوانیم گروههای سنی فردی را جدا کنیم تا گروههایی را که به بهترین وجه با چرخش سرمایه بین سرمایهگذاران کوتاهمدت و بلندمدت مطابقت دارند، شناسایی کنیم.

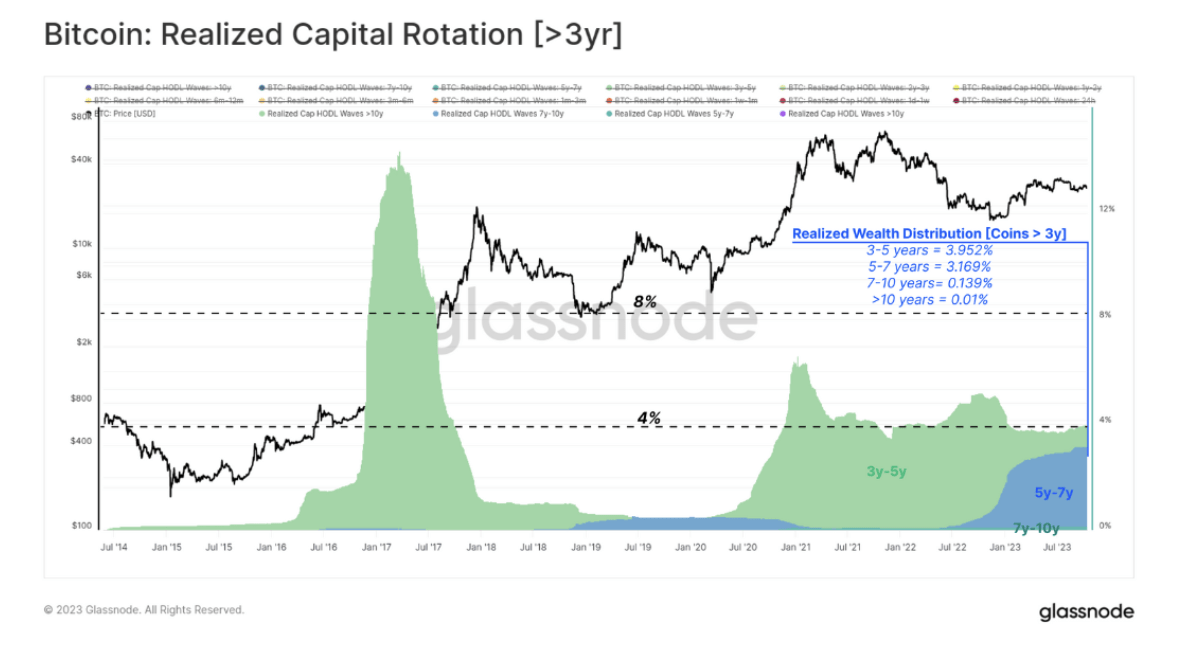

ابتدا به باندهای سنی که معمولاً به چرخههای بازار حساس نیستند، (کوینهایی که حداقل برای 3 سال غیرفعال هستند) نگاه میکنیم. این موضوع را میتوان با توجه به اینکه این گروه دارای سهم نسبتاً کمی (<5٪) از کل ثروت موجود در بیتکوین است، توجیه کرد. بیشتر کوینهای این گروه در محدوده 3 تا 5 سال قرار میگیرند که نشان میدهد در سال 2018 به دست آمدهاند.

بیتکوین: چرخش ارزش تحقق یافته برای کوینهایی که برای حدقل 3 سال غیرفعال هستند

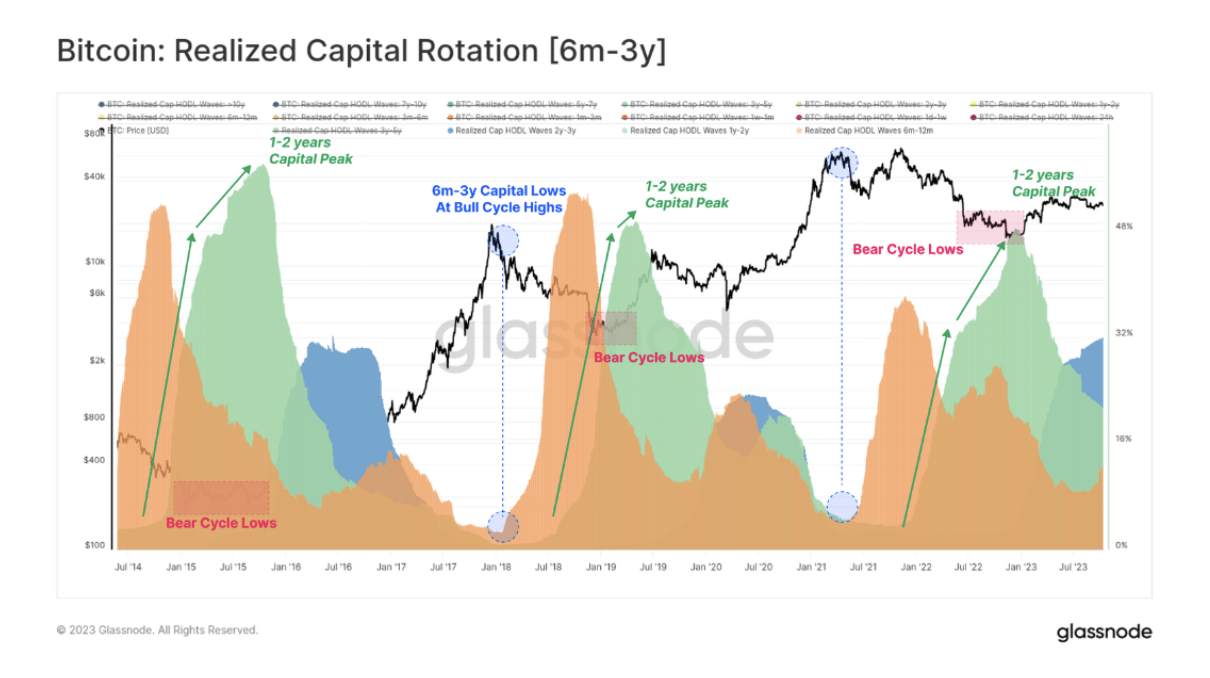

در مرحله بعد، زیرمجموعه حساس به چرخه سرمایهگذاران بلندمدت را که در چرخه 2020-23 فعال بودند، در نظر خواهیم گرفت. سن این کوینها 6 ماه تا 3 سال است و داراییهای این گروه از لحاظ تاریخی به حداکثر و حداقلها میرسد که به ترتیب با پایینترین سطح بازار خرسی و اوجهای بازار گاوی مطابقت دارند.

اوج سرمایه در گروه سنی 1 تا 2 سال اغلب با عمیقترین نقاط یک بازار نزولی همسو میشود، زمانی که نرخ انباشت توسط دارندگان بلندمدت بالاتر است و برای ایجاد کف بازار تلاش میکنند.

برعکس، سرمایهای که این گروه در اختیار دارد، نزدیک به بازارهای صعودی به حداقل میرسد، زیرا آنها حداکثر فشار توزیع را اعمال میکنند و در نهایت تقاضای ورودی را تحت تأثیر خود قرار میدهند.

بیتکوین: چرخش ارزش تحقق یافته برای کوینهایی که برای 6 ماه تا 3 سال غیرفعال هستند

در نهایت، ما به جوانترین گروههای سنی منتسب به سرمایهگذاران کوتاهمدت و سفتهبازان نگاه میکنیم. این باندها بیشتر با جریان تقاضا مرتبط هستند، زیرا کوینهایی هستند که به طور فعال معامله میشوند و اخیرا دست به دست شدهاند. این باندهای سنی به طور معکوس نسبت به گروه 6 ماه تا 3 سال حرکت میکنند، در طول روندهای صعودی (خریداران جدید) متورم میشوند و در طول بازارهای نزولی فشرده میشوند زیرا علاقه و فعالیت در بازار برای این گروه کاهش مییابد.

بیت کوین: چرخش سرمایه بین دارندگان حداکثر 6 ماه

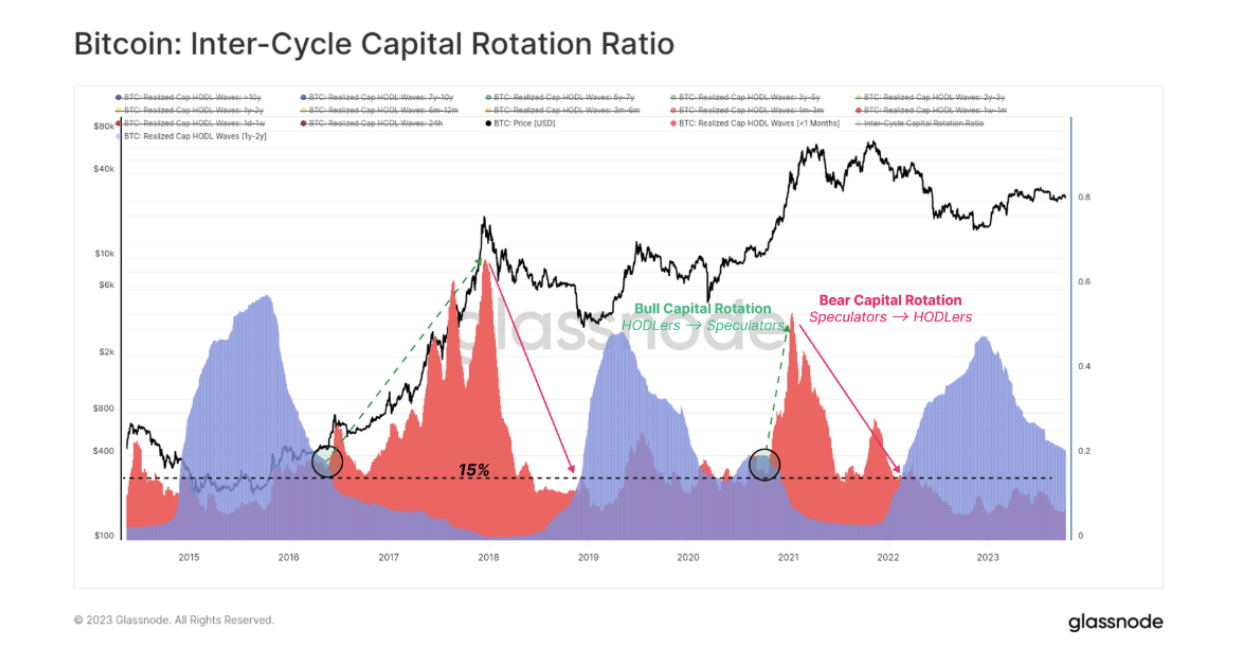

اکنون میتوانیم این فرآیند چرخش سرمایه را در دو گروه غالب که تمایل به هدایت بازار دارند ترکیب کنیم:

🔴 شاخص دارندگان کوتاه مدت (حداکثر 1 ماه) سهم سرمایه یا ثروت محقق شده در 30 روز گذشته جابجا شده است.

این گروه با طرف تقاضا مطابقت دارد، از جمله سرمایه گذاران جدید که سرمایه تازه را در بازار به کار میبرند.

🔵 شاخص دارندگان بلند مدت (1 تا 2 سال) این بخش از عرضه در مرحله تشکیل کف بازار نزولی به اوج خود میرسد. این گروه نشاندهنده سرمایهگذاران بلندمدت و بیاهمیت به قیمت است که بیتکوین را در طول بازار نزولی انباشت و نگهداری میکنند.

در طول بازارهای نزولی، اندیکاتور بلندمدت متورم میشود، این ساختار غلبه اعتقاد (انباشت/نگهداری) در بازار را نشان میدهد.

این پویایی زمانی پایان مییابد که سرمایه جدید وارد بازار شود و نقدینگی خروجی را برای دارندگان بلندمدت فراهم کند و شاخص کوتاهمدت را بالاتر از شاخص بلندمدت برساند.

این الگو افزایش فشار سمت خرید را با افزایش قیمتها و جلب توجه در بازار صعودی توصیف میکند.

بیت کوین: شاخص چرخش سرمایه در دورههای مختلف

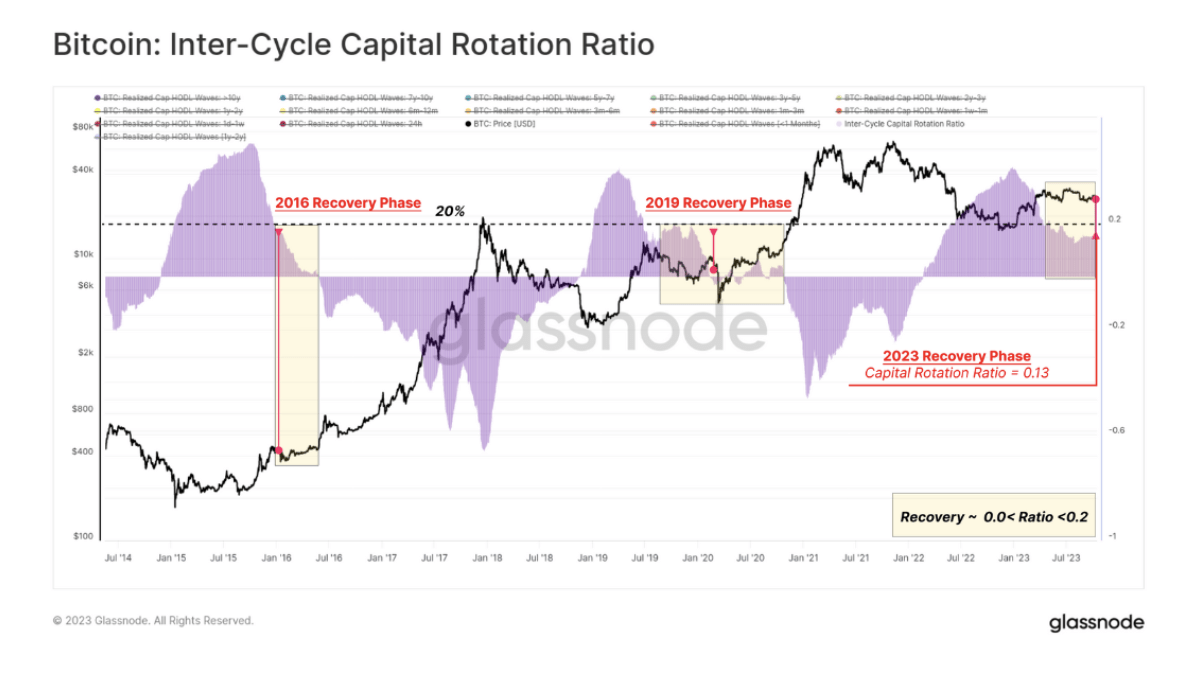

برای نتیجهگیری این مطالعه، میتوانیم تفاوت بین این دو شاخص (1تا2 سال منهای 1 ماه) را اندازهگیری کنیم تا وضعیت فعلی بازار را بر اساس چرخش سرمایه بین بازیگران بلندمدت (عرضه) و کوتاهمدت (تقاضا) ترسیم کنیم.

این نسبت چرخش سرمایه در دورههای مختلف در زیر نمایش داده شده است و در حال حاضر در سطح 13 درصد معامله میشود که مشابه سطوح مشاهده شده در سال های 2016 و 2019 است. این نشان میدهد که عرضه بیتکوین به شدت تحت سلطه هودلرها است، اکثریت فوقالعاده کوینها در حال حاضر قدیمی تر از 6 ماه هستند.

بیت کوین: شاخص چرخش سرمایه در دورههای مختلف

افزایش فشار روانی سرمایهگذاران

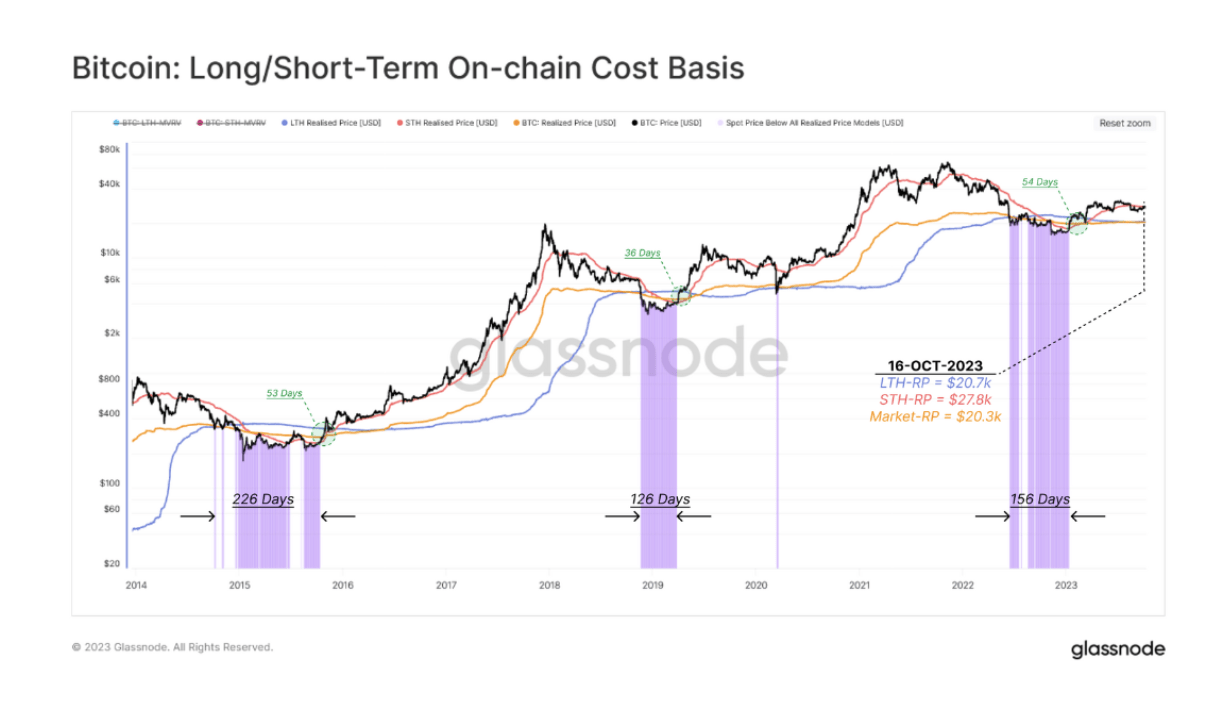

اکنون که مؤلفه زمان چرخش سرمایه را ترسیم کردهایم، بخش دوم این گزارش را به مدلسازی آن در بعد دیگر، یعنی فشار مالی بر سرمایهگذاران موجود، اختصاص میدهیم. ما از مدلهای مبتنی بر هزینه زنجیرهای برای سه گروه استفاده خواهیم کرد:

🔴 دارندگان کوتاه مدت

🔵 دارندگان بلند مدت

🟠 در سطح بازار

از آنجایی که قیمت نقدی به طور معناداری بالاتر یا پایینتر از میانگین هزینه هر گروه است، میتوانیم این را بهترتیب بهعنوان انگیزهای رو به رشد برای کسب سود یا فروش وحشتناک در زمانی که موقعیت آنها مناسب نیست، در نظر بگیریم.

نمودار زیر دورههایی را نشان میدهد که قیمت نقدی زیر قیمت تمام شده برای هر سه گروه است، این مناطق برای سرمایهگذارن هیچ سودی ندارد و تماما ضرر است.

بیت کوین: مبنای هزینه زنجیرهای بلندمدت/کوتاه مدت

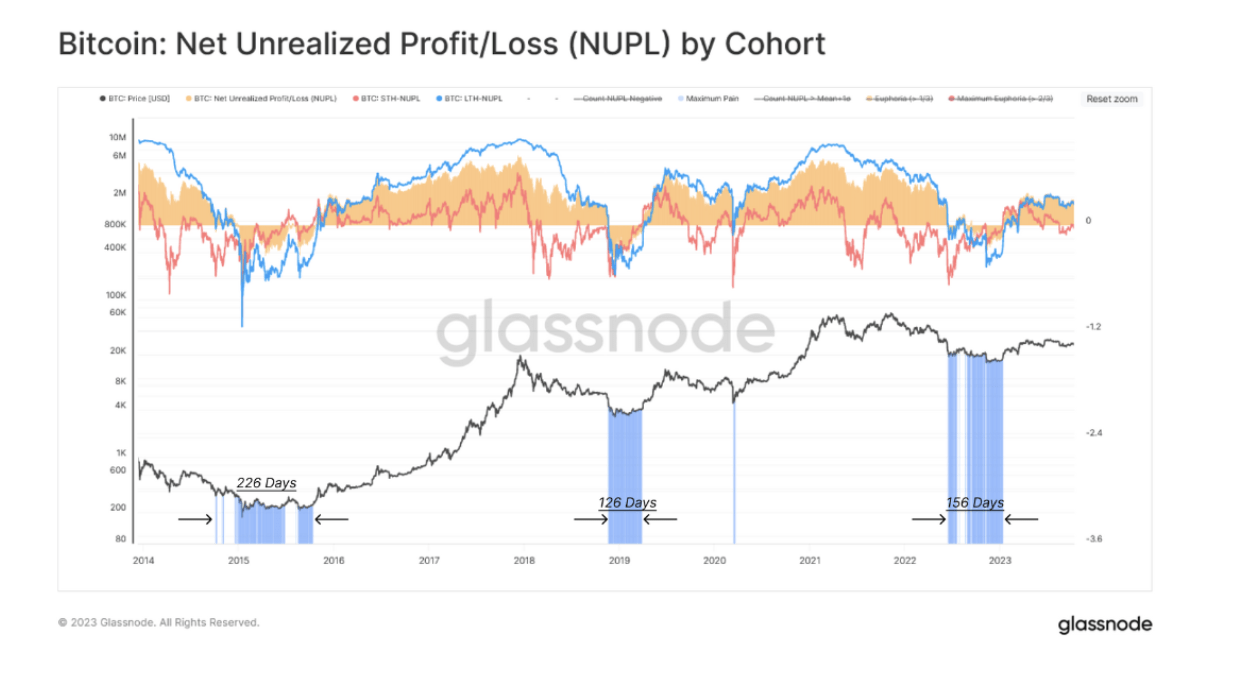

ابزار دیگر برای تعیین کمیت زیانهای تحقق نیافته، استفاده از معیار سود/زیان تحقق نیافته خالص یا (NUPL) است.

این ابزار زمانی را نشان میدهد که یک گروه خاص به طور متوسط زیانهای تحقق نیافته (NUPL<0) یا سودهای محقق نشده (NUPL>0) را در اختیار دارد.

در حال حاضر شاخص (NUPL) دارندگان بلندمدت و دارندگان کوتاه مدت مثبت است که نشان میدهد میانگین سرمایهگذاران در سود هستند.

با این حال، برای دارندگان کوتاه مدت، مبنای هزینه آنها 27.8 هزار دلار است که منجر به (NUPL) کمی بالاتر از خنثی میشود. این سرمایه گذاران فعال اکنون نزدیک به سطح سربه سر خود هستند، که نشان میدهد سطح 28 هزار دلار نقطه تصمیم گیری مهمی برای بازار است.

بیتکوین: سود/زیان خالص غیرواقعی (NUPL)

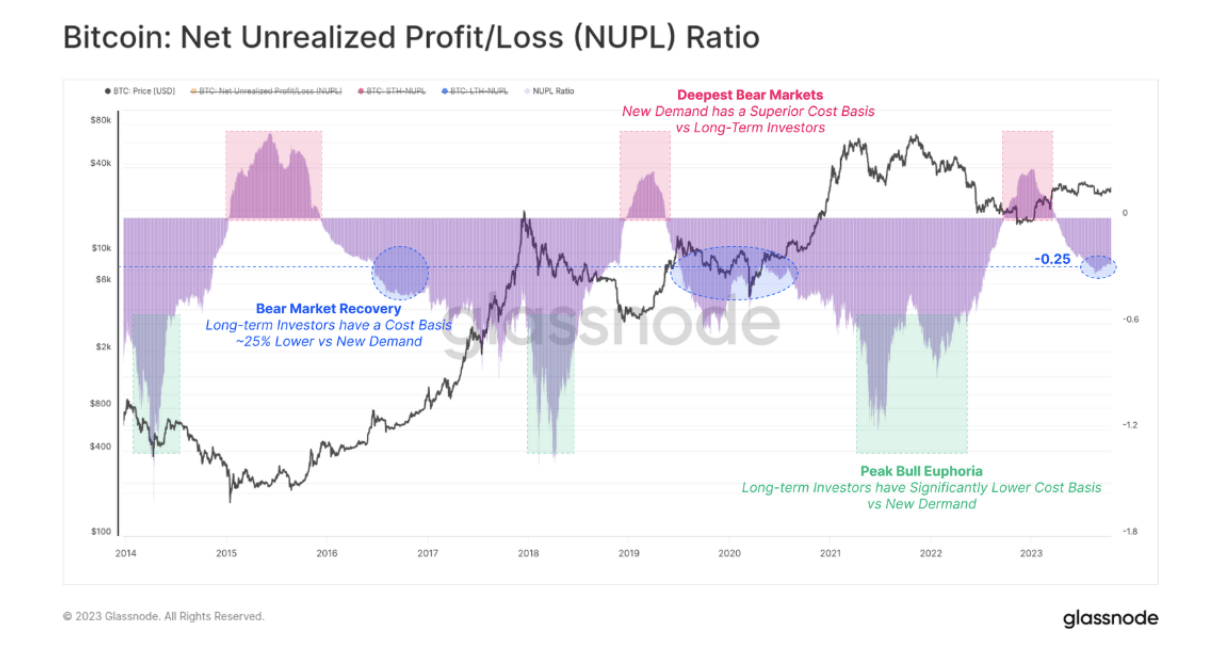

به روشی مشابه با تحلیل موج (HODL Realized Cap) در بالا، ما دوباره تفاوت بین معیارهای بلندمدت و کوتاه مدت ((NUPL را برای مقایسه فشار مالی (یا انگیزه سود) بین این گروهها در نظر میگیریم.

این نسبت (NUPL) معیار روشنی برای پیمایش چرخههای بازار بر اساس سوگیری در مؤلفههای عرضه موجود (سرمایه گذاران بلندمدت) در مقابل تقاضای جدید (سرمایه گذاران کوتاه مدت) ارائه میدهد.

نسبت ((NUPL در سه ماهه سوم 2023 وارد محدوده منفی 0.25 شده است که دوباره مشابه دورههای 2016 و 2019 است و نمونهای از فاز بهبود بازار نزولی است.

بیتکوین: نسبت سود/ زیان خالص تحقق نیافته (NUPL)

خلاصه و نتیجهگیری

در این گزارش، موضوع چرخش سرمایه را گسترش دادیم، اما این بار بر روی معایب تغییر دست در پایگاه دارندگان بیتکوین تمرکز کردیم.

ما از مجموعه قدرتمند ابزارهای موجود در باندهای سنی ارزش تحقق یافته یا (Realized Cap) و زیرگروههای مجزا استفاده میکنیم که چرخش سرمایه را در طول چرخه به بهترین شکل توصیف میکنند.

با اندازهگیری تفاوت بین ثروت سرمایهگذاران بلندمدت و کوتاهمدت، میتوانیم نوسان و جریان نیروهای عرضه و تقاضا را مدلسازی کنیم.

از این رو، میتوانیم ببینیم که ساختار بازار فعلی بسیار شبیه فاز بهبود از یک بازار نزولی بزرگ است، با شباهتهایی به سالهای 2016 و 2019.

منبع: CryptoVizArt