چهارمین هاوینگ بیتکوین به سرعت در حال نزدیک شدن است و یک نقطه عطف مهم برای این دارایی و همچنین برای سرمایهگذاران به شمار میآید. در این مقاله، به کاهش عرضه بیتکوین میپردازیم و نشان میدهیم که چگونه میتوان الگوهای خرید و فروش سرمایهگذاران را در در آستانه این رویداد اندازهگیری کنیم.

خلاصه اخبار مهم این هفته

- با نزدیک شدن به چهارمین هاوینگ بیتکوین که تخمین زده میشود در آوریل ۲۰۲۴ رخ دهد، کاهش عرضه بیتکوین در حال شکلگیری است که تا به امروز بیسابقه بودهاست.

- انواع شاخصها را برای هر دو مورد “عرضه موجود ” و “نرخ ذخایر عرضه” توسط سرمایهگذاران بلندمدت اندازهگیری میکنیم. این دسته از سرمایهگذاران، ۲۰۰% بیتکوین را قبل از عرضه جدید خریداری کردهاند.

- با استفاده از ارتباط بین سرمایه بازار و سرمایه واقعی، ما تخمین میزنیم که این اتفاق در زمان عرضه باعث ورود سرمایه به بیتکوین شده و تأثیر بزرگی روی ارزش آن دارد.

ارزیابی پویای تأمین تا نیمه دوم سال ۲۰۲۴ بیتکوین

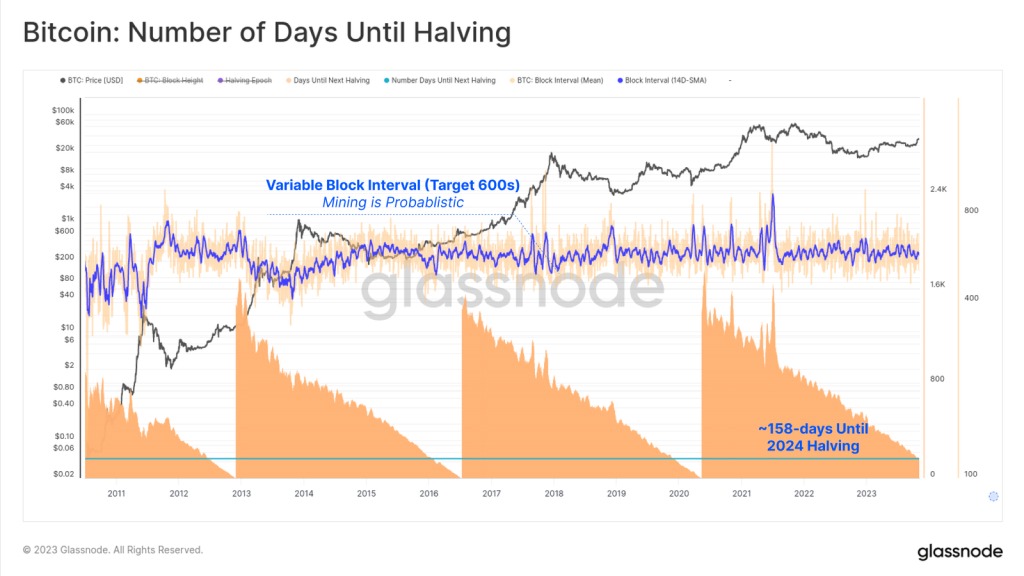

رویداد “هاوینگ” یا نصفشدن یکی از مهمترین وقایع بیتکوین است که هر ۲۱۰۰۰۰ بلوک، یکبار اتفاق میافتد و نرخ عرضه سکه جدید را ۵۰٪ کاهش میدهد. هاوینگ چهارم چهارم از پیش تعیین شده و در ارتفاع بلوک ۸۴۰۰۰۰ام رخ میدهد. تاریخ و زمان دقیق این اتفاق بهدلیل تغییرات احتمالات مربوط به بلوکهای ماینشده ناشناخته است. بهترین تخمین ما با توجه به بازه فعلی بلوکها این است که هاوینگ، ۱۵۸ روز دیگر در تاریخ ۲۳ آوریل ۲۰۲۴ اتفاق خواهد افتاد.

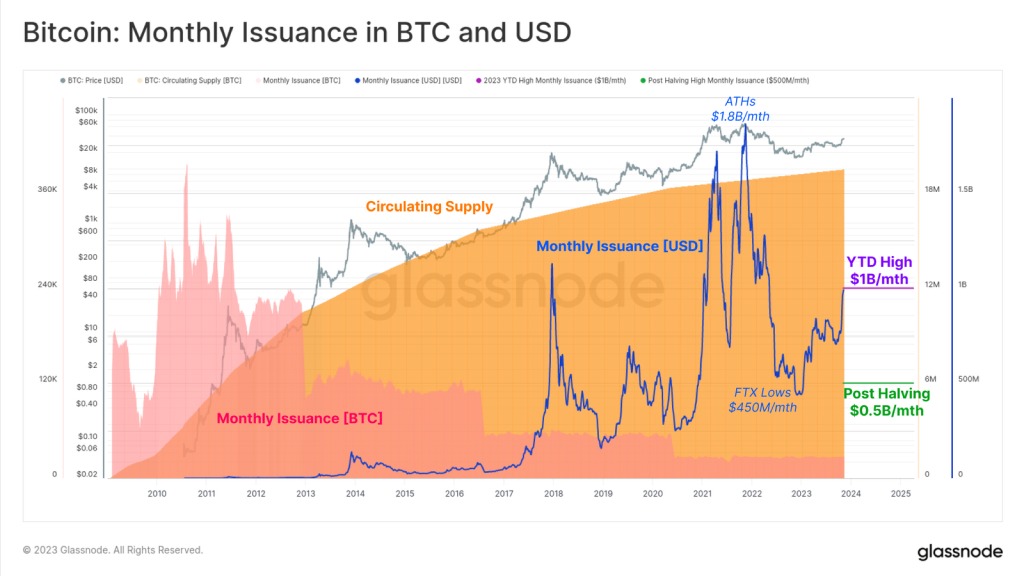

با توجه به نیازهای بالای سرمایهگذاری (CAPEX) و هزینههای عملیاتی (OPEX) استخراج بیتکوین، ماینرهای این رمزارز بیشترین بخش از درآمد خود از بیتکوین را برای پوشش این هزینهها توزیع کردهاند. بالاترین ارزش سالانه (YTD ) دلار که از طریق تأمین ذخایر بیتکوین صادر میشود و رقم آن حدود ۱ میلیارد دلار در ماه است، یک جریان سرمایه مهم به حساب میآید و مانع جدی برای ورود سرمایه محسوب میشود.

پس ازهاوینگ ۲۰۲۴، این مقدار به ۵۰۰ میلیون دلار در ماه کاهش خواهد یافت که با فشار توزیع ۴۵۰ میلیون دلاری در ماه با کمترین قیمت از زمان نزول FTX یک سال پیش، قابل مقایسه است.

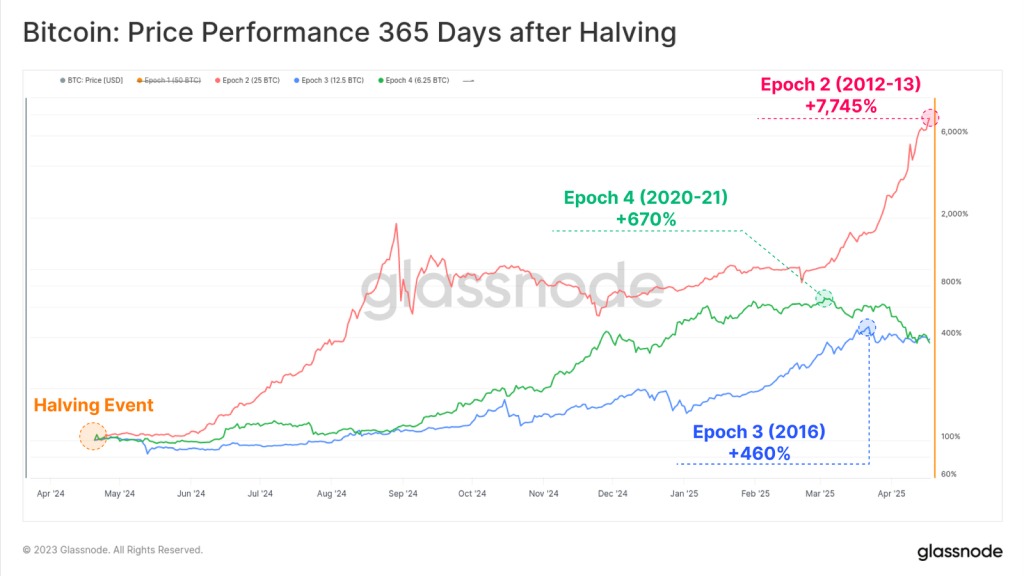

علاوه بر ظرافت فنی و ماهیت غیرقابل توقف هاوینگ بیتکوین، این اتفاق دارای یک نکته جذاب برای سرمایهگذاران است. همه هاوینگهای قبلی در ۳۶۵ روز پس از آن شاهد عملکرد چشمگیر بازار بودهاند. سوالی که پیش میآید این است که آیا فرایند نصفهشدن، اصلیترین دلیل افزایش ارزش بیتکوین است یا عوامل متعدد دیگری بر این روند تاثیرگذارند؟ در این مقاله، این موضوع را از دید الگوهای رفتاری سرمایهگذاران بررسی خواهیم کرد. این تحلیل را به سه مرحله تقسیم میکنیم:

۱. ارزیابی “عرضه در دسترس و فعال”

۲. اندازهگیری نرخ “ذخیره و صرفهجویی عرضه”

۳. تحلیل تأثیر جریانهای سرمایه بر ارزش بازار

ارزیابی عرضه در دسترس

اولین مرحله این است که تخمینی از حجم بیتکوین در گردش بهدست آوریم. به بیانی سادهتر باید بگوییم که سرمایهگذاران میتوانند به طور منطقی انتظار داشته باشند که در کوتاهمدت به چه حجمی دسترسی داشته باشند.

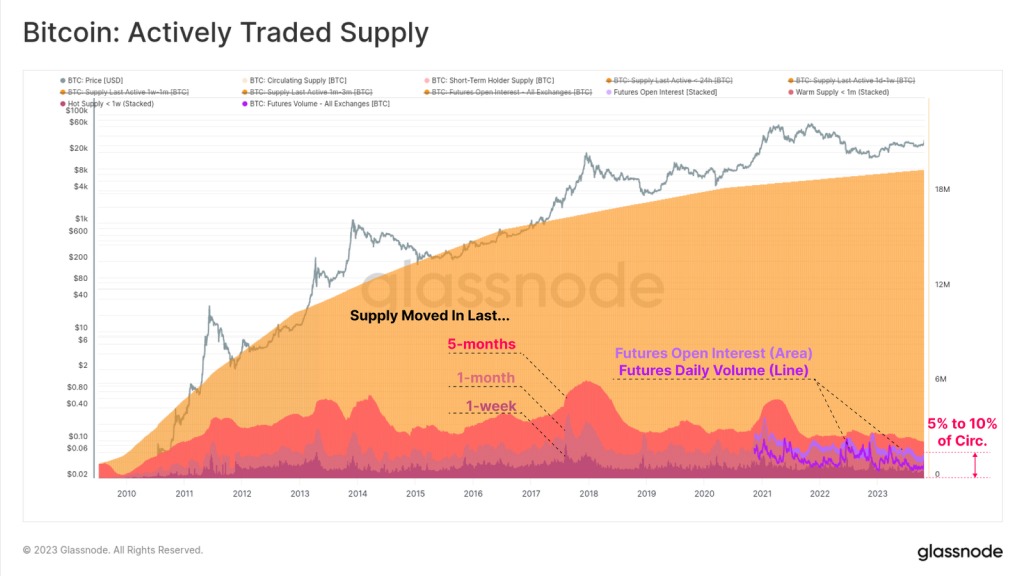

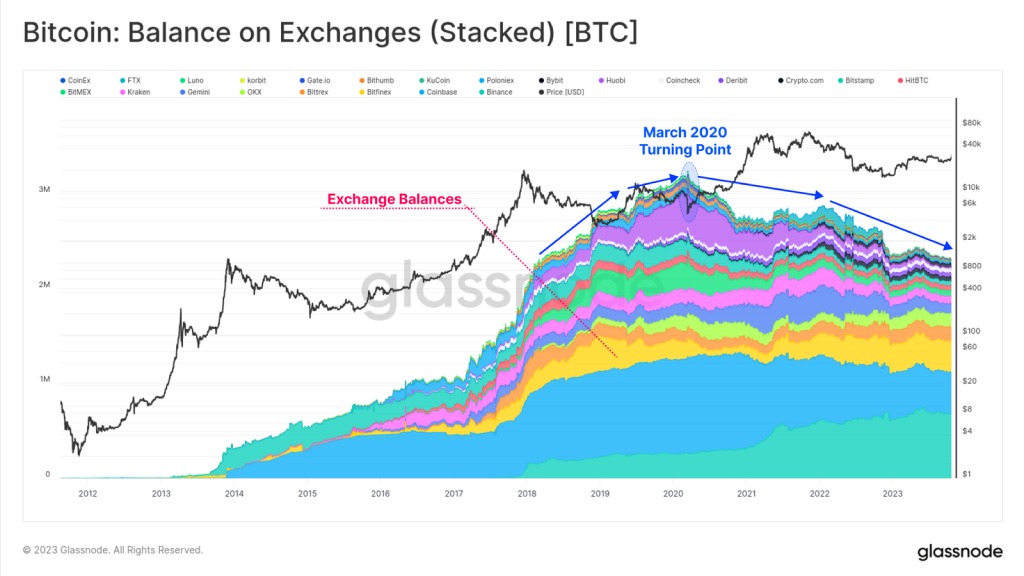

نمودار زیر چندین شاخص را با استفاده از استراتژی ‘کوین-ایج’ بهعنوان ورودی اصلی پوشش میدهد و آخرین باری که یک کوین بر روی زنجیره خرج شده را اندازهگیری میکند. بیتکوینهایی که توسط هلدرهای کوتاه مدت نگهداری شدهاند در حال حاضر به ۲.۳۳ میلیون رسیده است و مدت نگهداری آنها ۱۵۵ روز است.

معیارهای بعدی شامل کوینهای یک ماهه (۱.۳۹ میلیون عدد بیتکوین) هستند، اما همچنین میتوانید سرمایهگذاری خود را بهعنوان یک نوع تعریف عرضه در بازارهای دیگر مدنظر قرار دهید. در کل، حجم “عرضه متوسط” معادل ۵ تا ۱۰ درصد از عرضه گردشی است که در تجارت روزانه شرکت میکند.

Glassnode یک معیار عرضه دیگر را بررسی میکند؛ رفتار خرج کردن کیفپولها را به دستههای Illiquid، Liquid و Highly Liquid طبقهبندی کرده است. دو مورد آخر در تصویر نشان داده شدهاند که نماینده کیف پولهایی هستند که هم سکه دریافت میکنند و هم بخش قابل توجهی از آنها را خرج میکنند.

یک نکته مهم در اینجا نقش اوراق قیمتی نهادی و محصولات سبک ETF نظیر GBTC (منبع مفیدی برای هر وسیله ETF در آینده) است. نمودار زیر بهترین تخمین ما از حجم کلی در زنجیره برای خوشههای صرافی کوینبیس، نگهداری کوینبیس و GBTC را نشان میدهد.

به نقطه عطف مارس ۲۰۲۰ که تقاضا برای هر دو محصول GBTC و محصولات نگهداری به طرز قابل توجهی افزایش یافته توجه بفرمایید. هر دو مورد به عنوان عرضه تبادلی کمهزینه دستهبندی میشوند.

اگر عرضه هلدرهای کوتاهمدت و موجودی صرافی را با یکدیگر مقایسه کنیم، میبینیم که آنها تقریباً دارای اندازهای معادل ۲.۳ میلیون BTC هستند. این دو معیار برای «عرضه موجود» معادل ۲۳.۸ درصد از عرضه در گردش است که اکنون در پایینترین سطح تاریخی خود قرار دارد.

اندازهگیری نرخ عرضه ذخیره شده و ذخایر موجود

ما ثابت کردهایم که روند کلی برای انواع معیارهای «عرضه موجود» رو به کاهش است. این روند اکنون چندین سال است که دنبال میشود اما پس از فروش گسترده در ماه ژوئن ۲۰۲۲ شتاب یافته است.

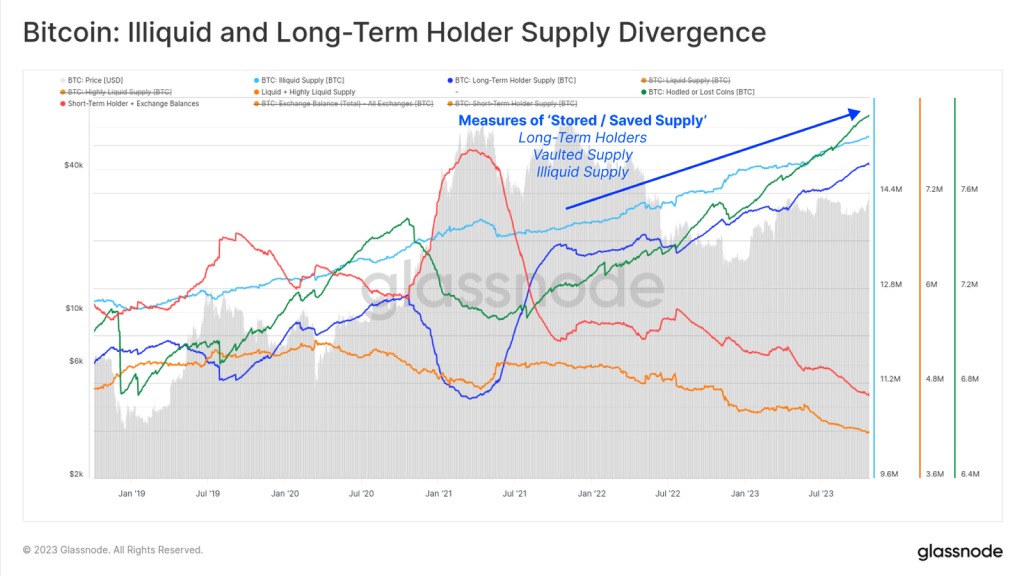

در مقابل، هنگامی که اقدام به همپوشانی اندازهگیریهای معکوس عرضه ذخیره شده میکنیم، میبینیم که یک انحراف قابلتوجه در حال شکلگیری است. در اینجا ما «عرضه ذخیرهشده» را با استفاده از معیارهای زیر در نظر میگیریم:

۱. هلدرهای کوتاهمدت (سکههای بیشتر از ۱۵۵ روز، آبی تیره)

۲. هلدرهای میانمدت (کیفپولهایی با تاریخچه مصرف محدود، آبی روشن)

۳. هلدرهای بلند مدت (به Cointime Economics مراجعه کنید، سبز)

این انحراف نشان میدهد که کوینها بهطور کلی از معاملات تبادل، مشکوک به تجارت و فعال به سمت ذخیرهسازی، نگهداری و کیفپولهای سرمایهگذاران با مدتزمان بیشتری در حال مهاجرت هستند.

برای درک این مقیاس، میتوانیم نرخ ذخیره و نگهداری کوینها را نسبت به عرضه جدید مقایسه کنیم. در حال حاضر، تقریباً ۸۱ هزار بیتکوین در هر سهماه استخراج میشوند که پس از نصفهشدن به حدود ۴۰.۵ هزار بیتکوین در هر سهماه کاهش خواهد یافت.

اگر تغییر ۹۰ روزه در عرضه را حساب کنیم، مشاهده خواهیم کرد که در تمامی هاوینگهای گذشته، یک افزایش مداوم در موجودیهای در گردش وجود داشته است. این نشان میدهد که تمایل خرید سرمایهگذاران در آستانه و در طول هاوینگ افزایش مییابد و اغلب به طور قابل توجهی از نرخ صدور هم قبل و هم بعد از رویداد فراتر میرود.در حالحاضر با نرخی برابر با ۱۸۰ هزار بیتکوین در هر سه ماه افزایش مییابد که ۲.۲ برابر عرضه آن است.

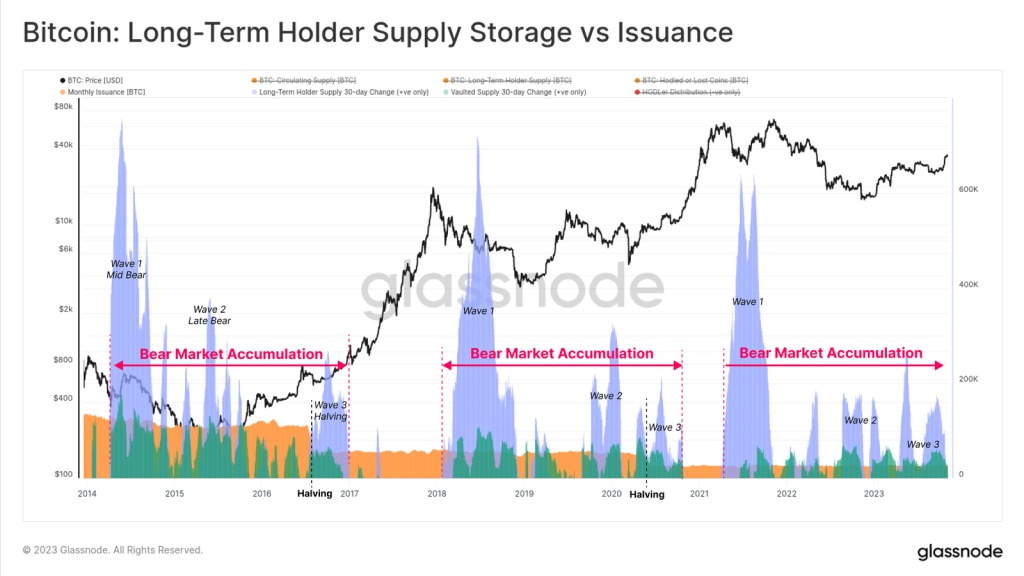

از دید ‘عرضه ذخیرهشده’ با استفاده از زمان نگهداری سرمایهگذاران بهعنوان ورودی، یک الگوی مشابه برای نگهدارندگان بلندمدت (آبی) و عرضه انبارهشده (سبز) دیده میشود. این رفتار سرمایهگذاران به سه موج مختلف تقسیم میشود:

۱. موج ۱ در میانه دوره نزولی زمانی که قیمتها از بالاترین نقطه تصحیح شدند.

۲. موج ۲ در مراحل پایانی دوره نزولی زمانی که کف دوره تشکیل شدهاست.

۳. موج ۳ در حالی که به سمت هاوینگ هدایت میشود و در طول آن سرمایهگذاران با توقعات مشخصی خریداری میکنند.

تحلیل جریان سرمایه در حال تغییر

در سطح رفتاری، سرمایهگذاران بلندمدت بیتکوین تمایل دارند کم بخرند و زیاد بفروشند، فرآیندی که سوآور است و سکهها را از یک مبنای کمهزینه به یک مبنای بالاتر ارزیابی میکند. یک سکه که در سال ۲۰۱۸ با قیمت ۶ هزار دلار خریداری شده است، در سال ۲۰۲۱ با قیمت ۶۰ هزار دلار فروخته میشود و برای ورود و خریداری همان حجم سکه، به ۹۰۰ درصد سرمایه بیشتر نیاز است.

نکته مهم: هرچند که ‘عرضه ذخیرهشده’ امروز در حال افزایش است، اما نمودار زیر جریان عکس قضیه را نشان میدهد؛ جایی که سودها گرفته میشوند و ‘عرضه ذخیره شده’ دوباره به گردش نقدی باز میگردد.

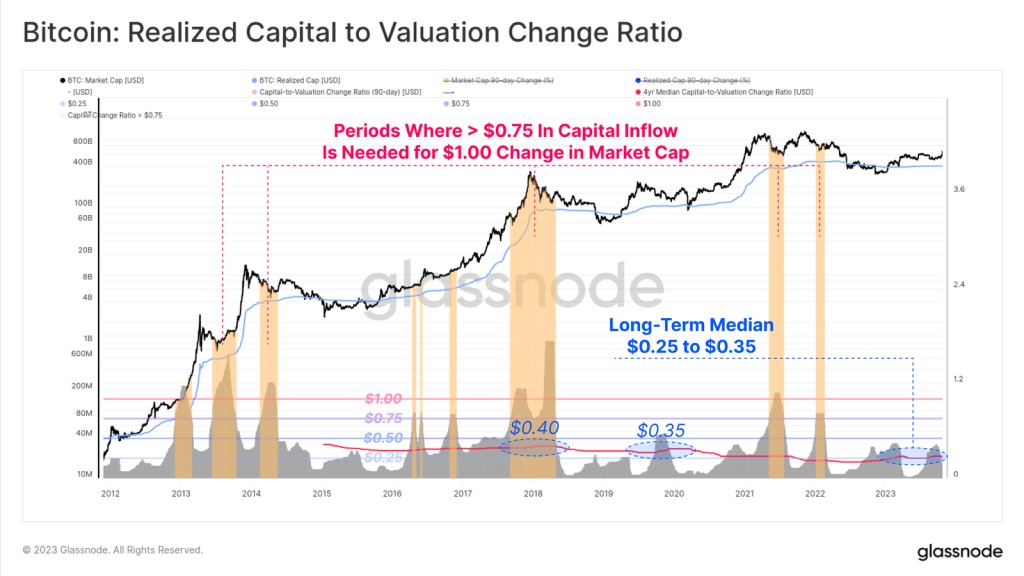

با این چارچوب، ما میتوانیم مقدار سرمایهای که باید به سمت بیتکوین جاری شود را مقایسه کنیم. این معیار نهایی در یک گزارش تحقیقاتی اخیر ارائه شده و میتوان آن را به عنوان یک اندازهگیری نوسانی در نظر گرفت. این معیار توصیف میکند که Realized Cap باید چقدر تغییر کند تا یک تغییر یک دلاری در Market Cap بیتکوین ایجاد شود. ما برخی جزئیات جالب را جمعآوری کردهایم:

در بازارهای صعودی سرمایهگذاری بیش از ۰.۷۵ دلار و اغلب بیشتر از۱ دلار نیاز به ورودی سرمایه داریم تا یک تغییر $۱ در Market Cap ایجاد شود.

در بازارهای نزولی هنگامی که میزان سرمایه و توجه سرمایهگذاران کاهش مییابد، میتواند به میانگین میانهای بین $۰.۱۰ و $۰.۳۰ برسد. این موجب جابهجاییهای قیمتی آشوبناک است. زیرا ورودی یا خروجی سرمایه کوچک منجر به تأثیر نامتناسب میشود.

این معیار نزدیک به میانگین با ارزش $۰.۲۵ است که نشان میدهد عرضه و نقدینگی بیتکوین نسبتاً محدود است. در یک ورودی/خروجی سرمایه به مبلغ ۰.۲۵ دلار در حال ایجاد یک تغییر ۱.۰ دلاری در ارزش بازار است. از بسیاری جهات،این مورد با دینامیک عرضه مورد بحث در بالا همخوانی دارد. جایی که “عرضه موجود” در واقع در پایینترین سطح تاریخی خود قرار دارد، نرخهای ذخیرهسازی افزایش یافته است و در نتیجه نقدینگی کمتر است.

جمعبندی

چهارمین رویداد هاوینگ به سرعت در حال نزدیک شدن است و یک نقطه عطف مهم بنیادی، فنی و فلسفی برای بیتکوین را نشان میدهد. برای سرمایهگذاران نیز با توجه به بازده چشمگیر در چرخههای قبلی، یک حوزه جذاب است. در این مقاله، ما وضعیت عرضه بیتکوین را با استفاده از انواع اندازهگیری و شاخصهای عرضه بررسی کردیم. تطابق قابل توجهی بین این معیارها و شاخصها وجود دارد که نشان میدهد ‘عرضه در دسترس’ و نرخ ‘ذخیره عرضه’ از وضعیت فعلی بهعنوان یک ضریب ۲.۴ برابری استفاده میکند.

⚠️هشدار: این گزارش هیچ توصیه سرمایهگذاری ارائه نمیدهد. تمام دادهها فقط برای اهداف اطلاعاتی و آموزشی ارائه شده است. لذا برای انجام خرید و فروش، حتما شخصا بازار را مورد تحلیل قرار دهید چرا که مسئولیت سود یا ضرر خرید و فروش رمزارزها با خود شماست.

منبع: glassnode.com