رالی بیتکوین پس از یک شروع قدرتمند در سال ۲۰۲۳، به نظر میرسد با مقاومتی مواجه شده است و چندین اندیکاتور نشان میدهند که درجهای از خستگی نزدیکمدت در انتظار این رمزارز است. با اینحال این ارزدیجیتال حرکت رالی خود را برای شروع هفته جدید آغاز کرده است.

نکات مهمی که در مقاله میخوانید:

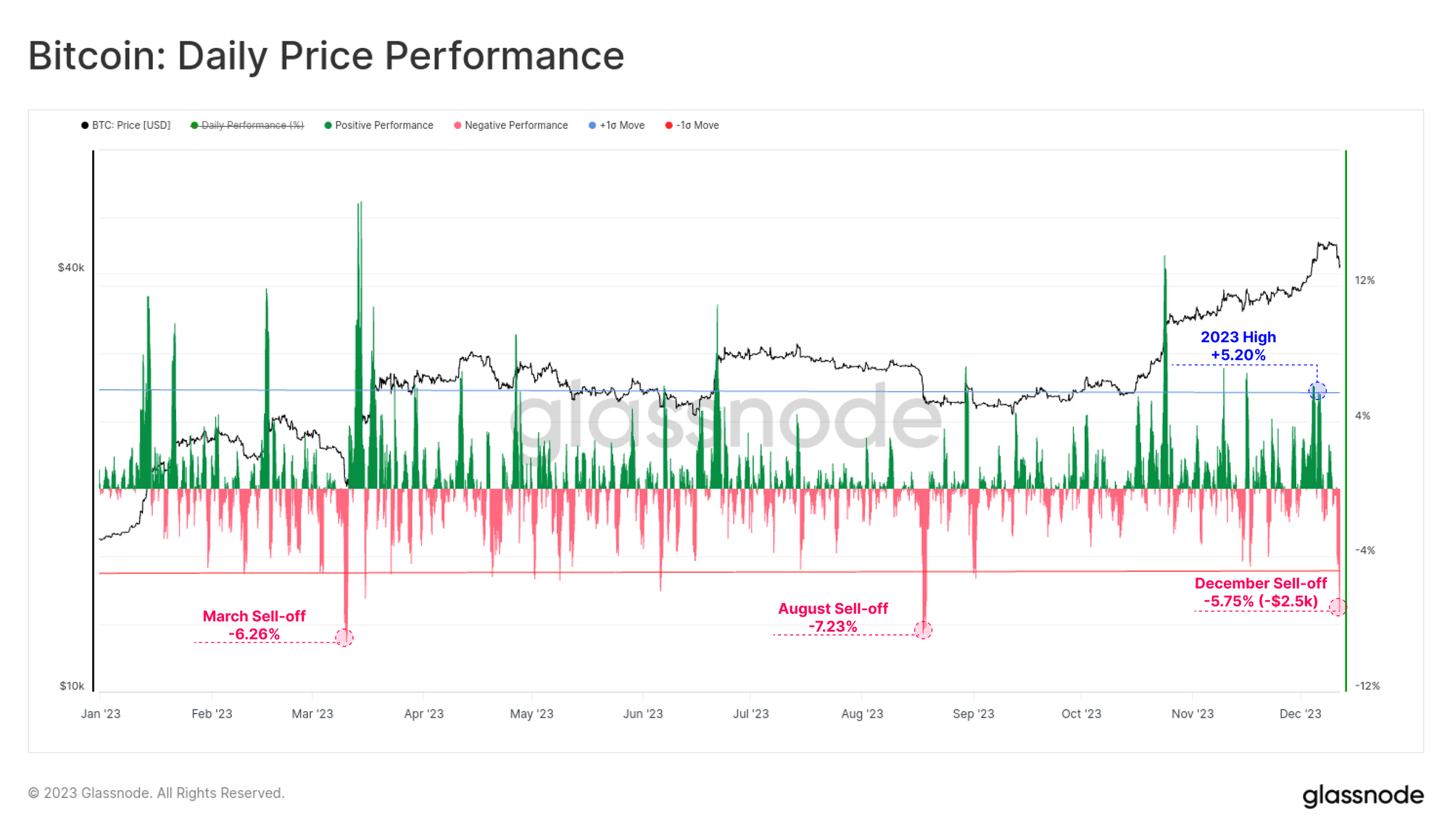

- افزایش قیمتی بیتکوین این هفته با مقاومت مواجه شد و به یک اوج سالیانه جدید به ارزش ۴۴.۵ هزار دلار رسید، سپس سومین فروش سال ۲۰۲۳ را تجربه کرد.

- چندین الگوریتم مخصوص قیمتگذاری بر مبنای سیستم زنجیرهای نشان میدهند که ‘ارزش واقعی این رمزارز’ بر اساس هزینه سرمایهگذار و ظرفیت شبکه، بازدهی دارای تاخیر بوده است و در حدود ۳۰ تا ۳۶ هزار دلار در حال رفت و آمد است.

- واکنش دارندگان کوتاهمدت بیتکوین، در ماههای اخیر، اینگونه بوده است که سود خود را با مقدار آماری برداشت کردهاند و این باعث توقف افزایش قیمت این رمزارز شده.

بهطور خلاصه، بازار بیتکوین در این هفته یک حرکت رفت و آمد داشته است. این ارزدیجیتال با بازشدن به ارزش ۴۰.۲ هزار دلار، به اوج سالیانه جدیدی به ارزش ۴۴.۶ هزار دلار حرکت کرد، سپس به سرعت تا اواخر شب یکشنبه به ۴۰.۲ هزار دلار فروش رفت.

حرکت صعودی این رمزارز به سمت اوج سالیانه شامل دو رالی با بیش از ۵٪ در روز (+ حرکت یک انحراف معیاری) بود. فروش آن نیز با قدرت مشابهی همراه بود. با کاهش بیش از ۲.۵ هزار دلار (کمتر از ۵.۷۵٪) که به عنوان سومین حرکت نزولی یک روزه برای سال ۲۰۲۳ شناخته شد.

همانطور که در هفته گذشته پوشش دادیم (هفته ۴۹)، بیتکوین یک سال برجسته داشته است. آنهم با افزایش بیش از ۱۵۰٪ از ابتدای سال تا اوج که عملکرد بهتری نسبت به اکثر دیگر داراییها داشت. با این حال، مهم است که نگاهی به نحوه واکنش سرمایهگذاران به سودهای جدید خود در این سال داشته باشیم. در حالی که سال به پایان میرسد.

بیشتر بخوانید: تحلیل آنچین هفتگی بازار رمزارزها، پیشرفت قیمتی بیتکوین -هفته ۴۹، ۲۰۲۳

مسیریابی در دورهها از طریق مدلهای قیمتگذاری زنجیرهای بیتکوین

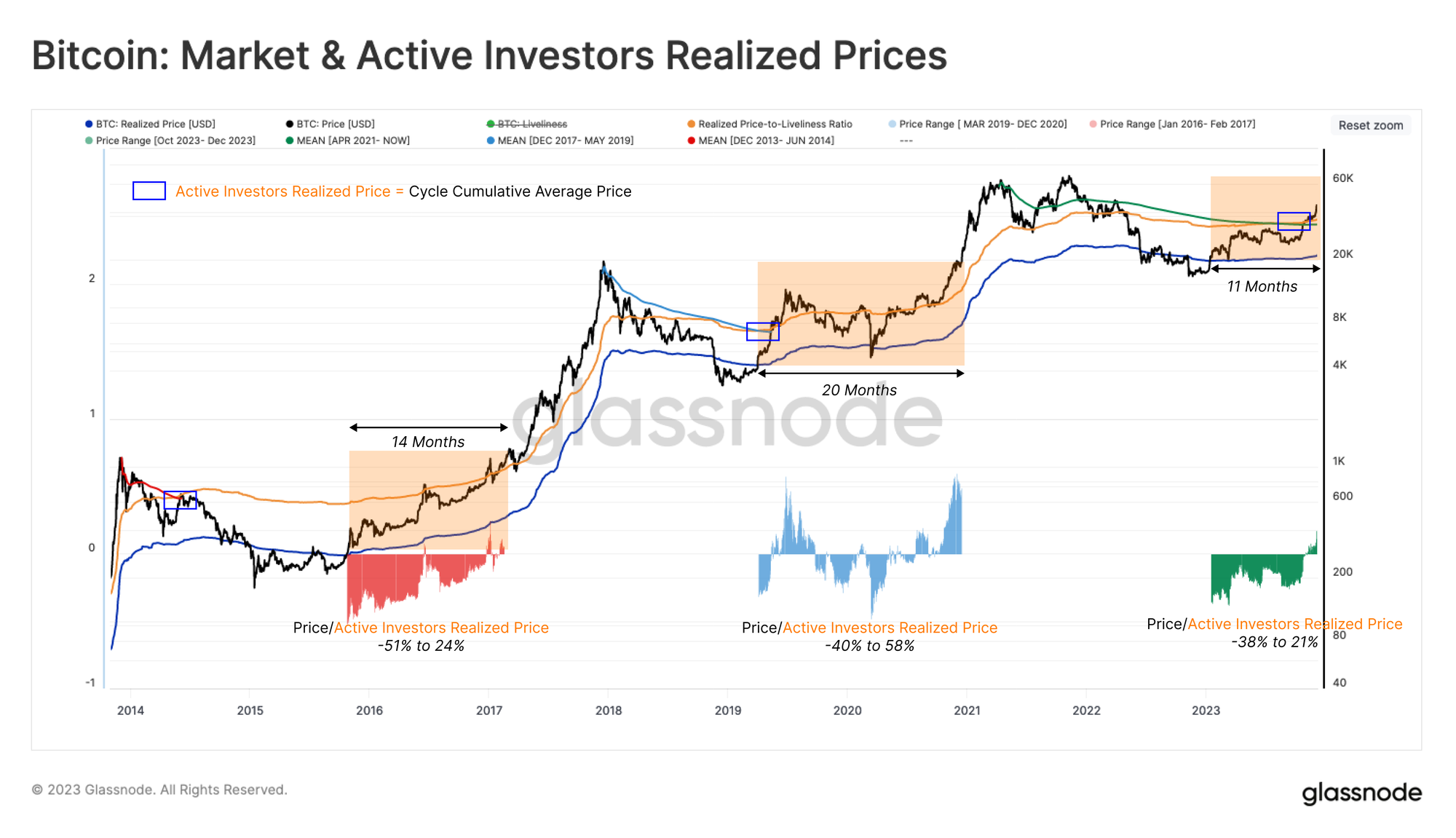

مدلهای قیمتگذاری زنجیرهای، مجموعهای مفید برای مسیریابی در دورههای بازار و کمکردن هزینه سرمایهگذار هستند که در معاملات زنجیرهای که برای گروههای مختلف اندازهگیری شدهاند، استفاده میشوند. اولین معیار این ابزار این است (🟠) که ارزش عادلانه بیتکوین را بر اساس چارچوب اقتصادی Cointime ما محاسبه میکند.

این مدل بهعنوان یک عامل وزندهی برای قیمت واقعی عمل میکند تا با درجه تامین (HODLing) در سراسر شبکه هماهنگ شود. HODLing به مقدار محدودی عمل میکند و ارزش عادلانه تخمین زدهشده را افزایش میدهد. نمودار زیر دورههایی را که قیمت نقطه به نقطه بالاتر از قیمت واقعی کلاسیک (🔵) است را نشان میدهد. این الگو زیر بالاترین نقطه قیمتی دوره قرار دارد. از این نتایج تعدادی مشاهدات میتوان استخراج کرد:

۱. زمان شکست موفق قیمت واقعی و ایجاد یک نقطه بالاتر تاریخی، بین 14 تا 20ام ماه بوده است (تا این لحظه 11 ماه در سال 2023).

۲. مسیر به سمت یک نقطه بالاتر تاریخی همواره شامل نوسانات اساسی ±۵۰٪ در اطراف قیمت واقعی سرمایهگذار فعال (🟠) بوده است.

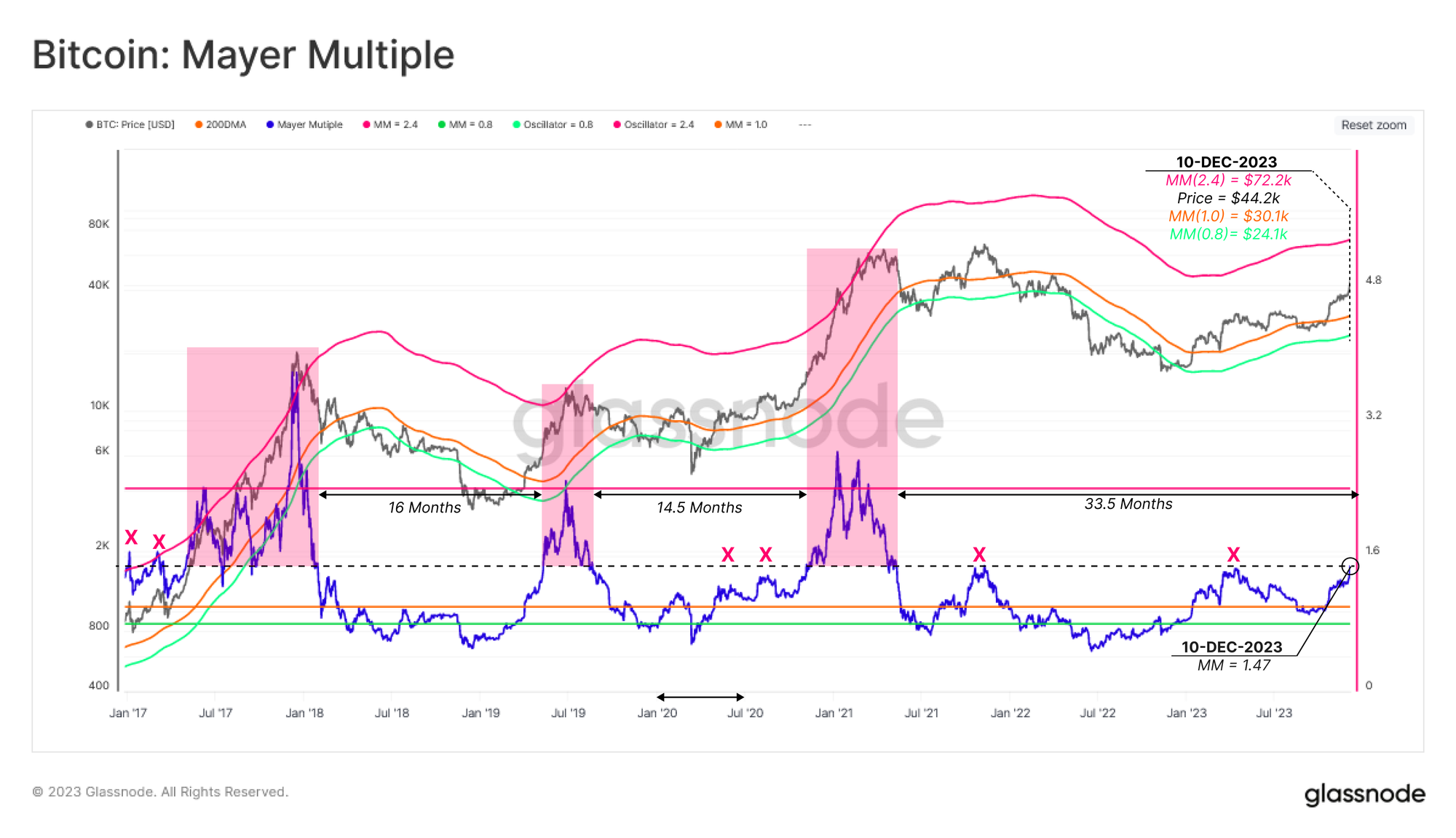

ضریب میر، یک مدل قیمتگذاری فنی دیگر برای بیتکوین است که به عنوان نسبتی بین قیمت و متوسط حرکت ۲۰۰ روزه توصیف میشود. متوسط حرکت ۲۰۰ روزه یک نشانگر بهطور گستردهای برای تعیین گرایش بزرگ بازار گاوی یا خرسی استفاده میشود، که آن را یک نقطه مرجع مفید برای ارزیابی شرایط خرید و فروش زیاد میکند.

تاریخچه نشان میدهد که شرایط خرید و فروش زیاد همزمان با ارزشهای ضریب میر بیشتر از ۲.۴ یا کمتر از ۰.۸ بودهاند.

ارزش کنونی شاخص ضریب میر ۱.۴۷ است، یعنی نزدیک به سطح ۱.۵ که از بالاترین نقطه قیمتی نوامبر ۲۰۲۱ به عنوان یک سطح مقاومت در دورههای گذشته شکل گرفته است. شاید به عنوان یک نشانگر بازار خرسی سال ۲۰۲۱ که از زمان نفوذ این سطح گذشتهاند، طولانیترین دوره بوده است.

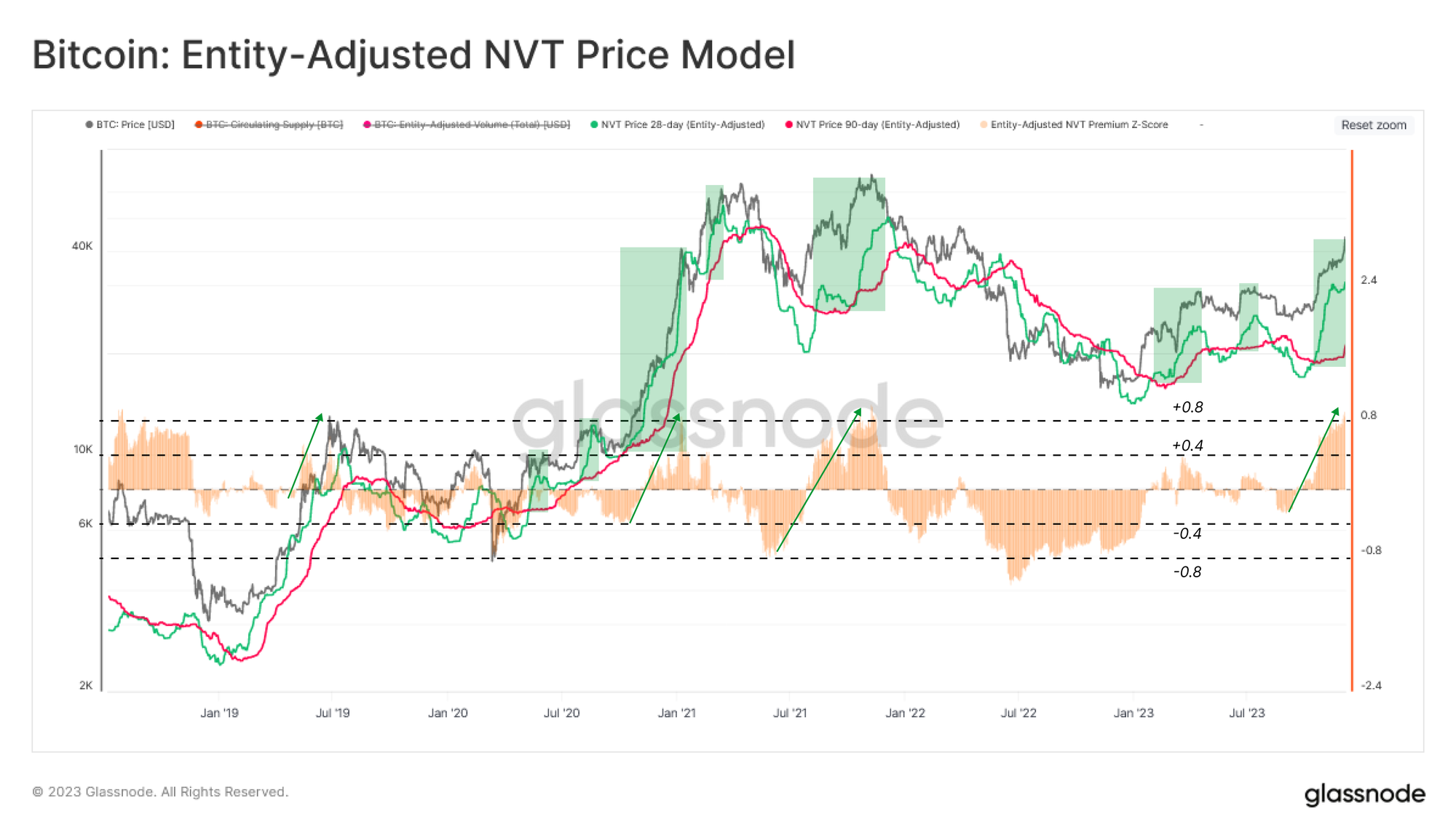

یک الگوریتم دیگر برای ارزیابی ‘ارزش عادلانه’ بیتکوین، تحلیل فعالیت زنجیرهای دامنه قیمتی از طریق مدل NVT است. مدل قیمتی NVT به دنبال ارزیابی اساسی شبکه بر اساس کاربرد آن به عنوان یک لایه تسویه برای ارزشهای دلاری میگردد.

در اینجا، ما دو نوع مدل 28 روزه 🟢 و 90 روزه 🔴 را در نظر میگیریم که به ترتیب یک جفت سیگنال سریع و کند فراهم میکنند. یک فاز گذار از بازار خرسی به بازار گاوی معمولاً مواجه با این شرایط است که نوع سریعتر ۲۸ روزه بالاتر از مدل ۹۰ روزه را معامله میکند، یک شرط که از اکتبر در حال اجرا است.

نشانگر 🟠 همچنین میتواند برای ارزیابی قیمت نقطهای نسبت به مدل ۹۰ روزه عمل کند. رالی اخیر یکی از بزرگترین افزایشات شاخص NTV Premium را از زمان بالاترین نقطه بازار در نوامبر ۲۰۲۱ نشان داده است. یعنی نسبت به ظرفیت شبکه، ممکن است یک وضعیت ‘بیش از ارزیابی’ در نزدیکمدت وجود داشته باشد.

سرمایهگذاری حاشیهای بیتکوین

در نسخههای گذشته این خبرنامه (هفته ۳۸)، تأثیر زیادی که سرمایهگذاران جدید (همچنین به آنها دارندگان کوتاهمدت نیز گفته میشود) در تشکیل عملکرد قیمت نزدیکمدت مانند اوج و سقوطهای محلی دارند، بررسی شد. فعالیت دارندگان بلندمدت به طور معمول تأثیر مهمتری دارد. مانند زمانی که بازار به نقاط ماکرویی میرسد، مانند شکستن رکوردهای جدید یا در طول رویدادها و تشکیل سقوط در دیپها.

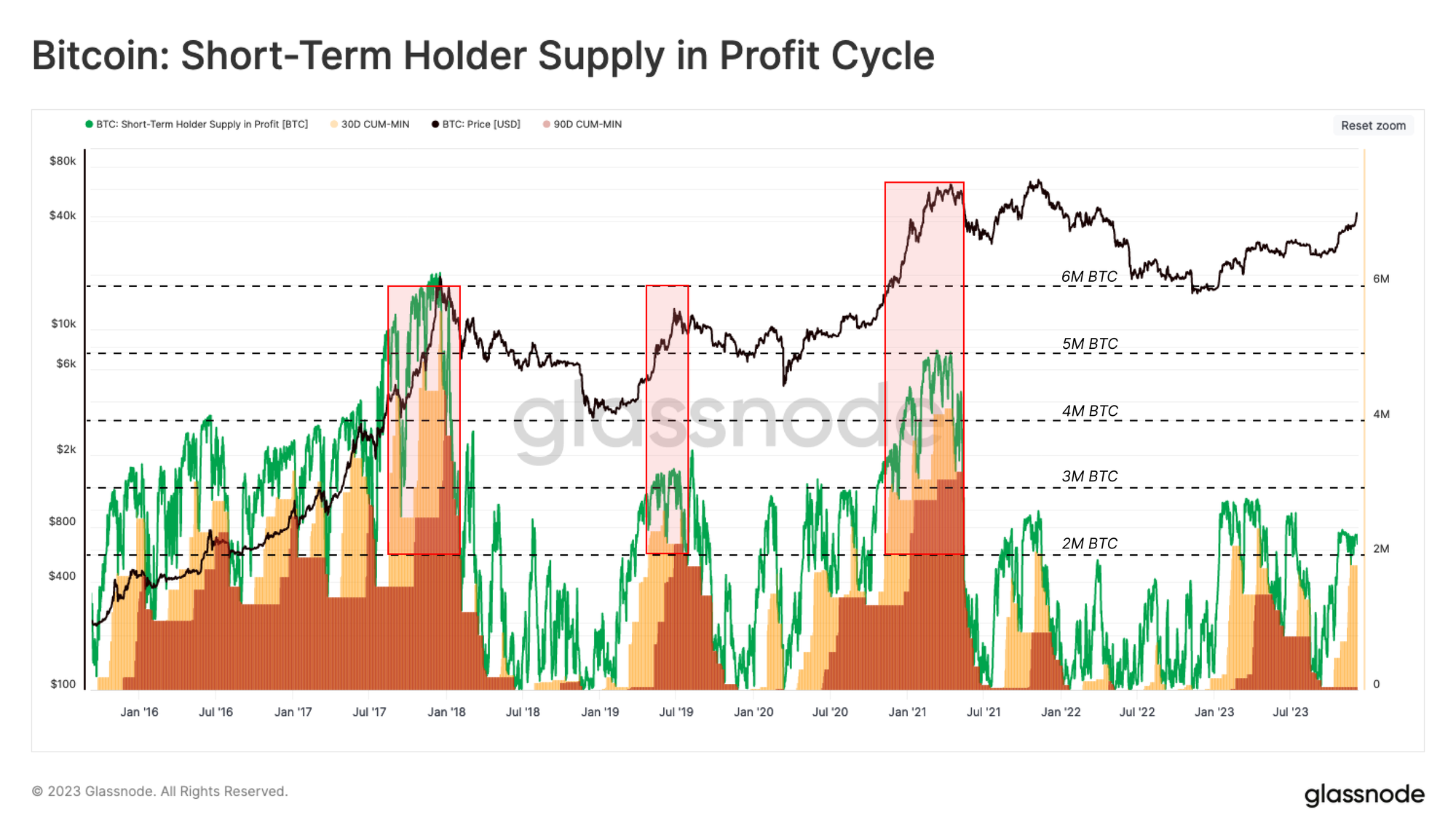

برای تقویت تأثیر رفتار دارندگان کوتاهمدت، نمودار زیر ارتباط بین حرکات قیمت (روندها و نوسانات) و تغییرات سودآوری این گروه از سرمایهگذاران را برجسته میکند:

- – تأمین سود زنده STH 🟢: تعداد سکههای نگهداری شده “سود” توسط دارندگان کوتاهمدت با پایه هزینه کمتر از قیمت فعلی نقطه.

- – 30D-Floor 🟨: حداقل تأمین سکه “سود” در ۳۰ روز گذشته.

- – 90D-Floor 🟥: حداقل تأمین سکه “سود” در ۹۰ روز گذشته.

این نشانگرهای 30D و 90D به ما این امکان را میدهند که نسبت سرمایه دارندگان کوتاهمدت که در بازههای زمانی مختلف “سود” دارند را اندازهگیری کنیم. به عبارت دیگر، میتوانیم این خطوط را مقایسه کنیم تا بسنجیم میزان سکه دارندگان کوتاهمدت به مدت کمتر از ۳۰ روز، ۳۰ تا ۹۰ روز و بیشتر از ۹۰ روز چقدر بوده است.

تاریخچه نشان میدهد که رالیهایی که به سمت اوجهای جدید میروند، معمولاً با همگام شدن معیار ۹۰ روزه به بالای ۲ میلیون بیتکوین میرسند که نشان میدهد یک زمان نگهداری متوسط توسط این گروه (پایه سرمایهگذار قوی) وجود دارد.

رالی از اکتبر به طور اصلی نسخه ۳۰ روزه را بالا برده است، که نشان میدهد هنوز پایه قوی از دارندگان کوتاهمدت از زمان تجارت بالای سطح میانه ۳۰ هزار دلار تأسیس نشده است.

میزان ترس و طمع سرمایهگذاران کوتاهمدت بیتکوین

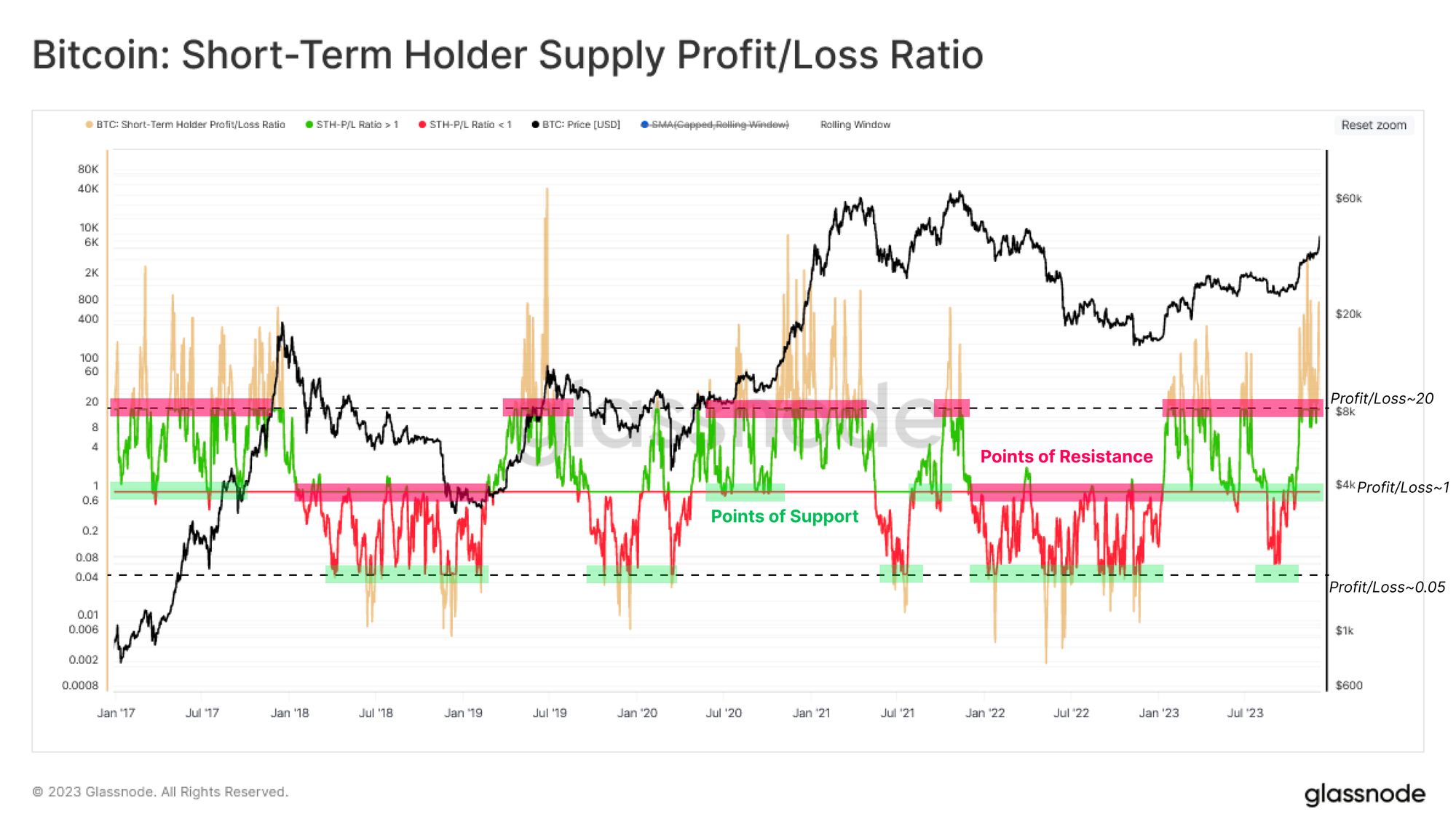

مرحله بعدی این است: یک ابزار ایجاد شود که بالاترین دورههای ترس و طمع میان سرمایهگذاران جدید را شناسایی کند. با تمرکز بر سیگنالهای خرید بیش از حد (اوج) یا فروش بیش از حد (سقوط). ما در هفتههای گذشته نسبت سود/ضرر تأمینکننده دارندگان کوتاهمدت را معرفی کردیم که یک نگاه تناسبی به سود یا ضرر نامحدود ارائه میداد. همانطور که در نمودار زیر نشان داده شده است:

- – نسبت سود/ضرر > ۲۰ : با شرایط بیشگرمی همآمیخته شده است.

- – نسبت سود/ضرر < ۰.۰۵: تاریخی با شرایط فروش بیشگرمی همآمیخته شده است.

- – نسبت سود/ضرر ~ ۱.۰: نشاندهنده معاملات خنثی است و تمایل همآمیختن با سطوح حمایت/مقاومت در روند بازار جاری را دارد.

از ژانویه به بعد، این معیار با ضریب تقریباً ~۱ معامله شده است، البته با چندین بازآزمایی و پشتیبانی در این سطح. این شرایط با الگوهای رفتار سرمایهگذاری ‘خرید-سقوط’ در طول روندهای صعودی همآمیخته شدهاند.

همچنین باید اشاره کنیم که رالی اکتبر این معیار را به خوبی بالای سطح بیشگرمی ۲۰ برده است، که نشاندهنده یک ساختار با ریسک بالا است.

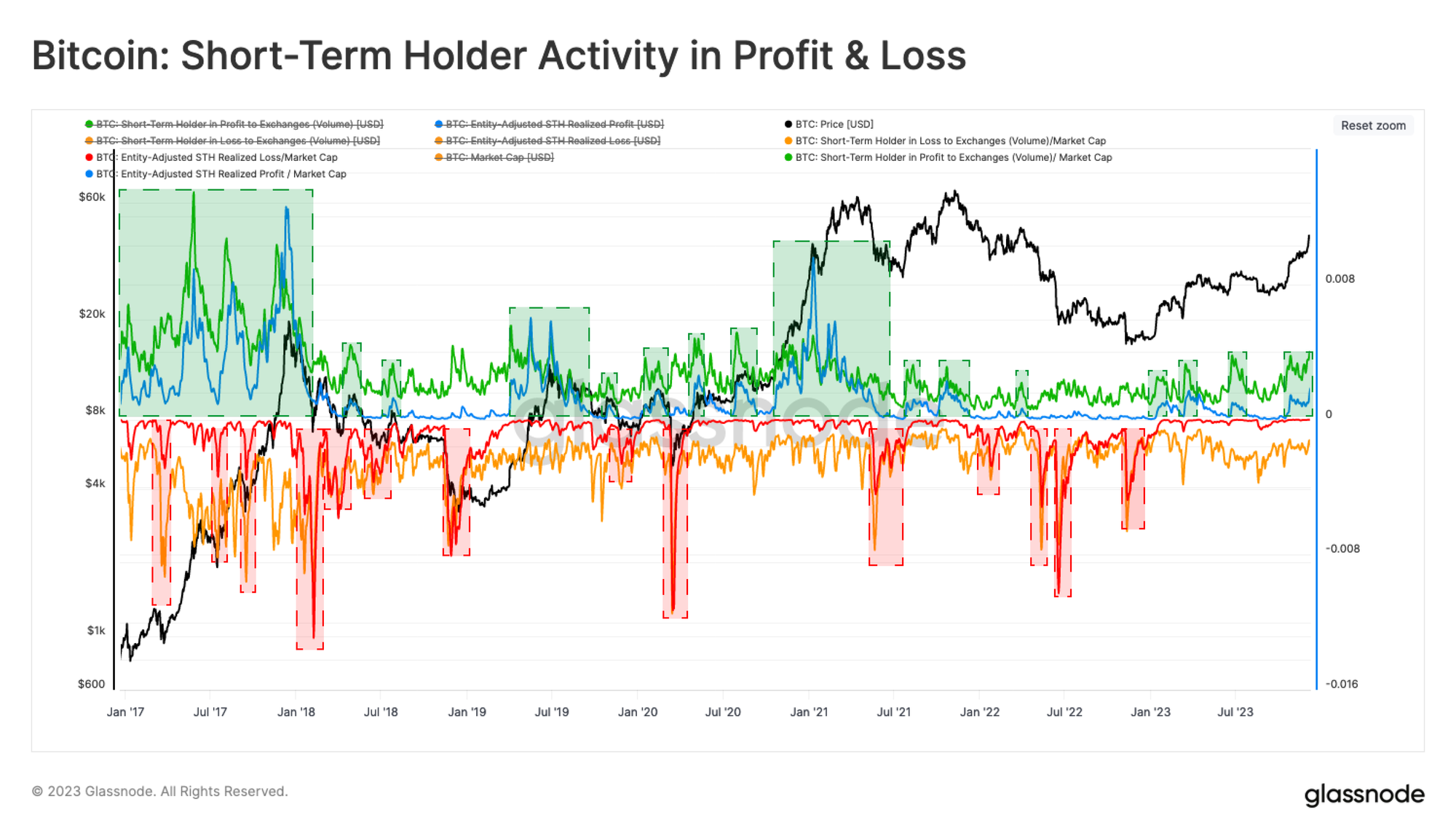

نشانگر فوق محاسبههای سود/ضرر بیمحدود نگهداریشده توسط دارندگان کوتاهمدت (STH) را نشان میدهد که میتوان آن را به عنوان ‘انگیزه برای خرج کردن’ آنها در نظر گرفت. مرحله بعدی این است که ارزیابی شود که آیا این سرمایهگذاران جدید اقدام به عملیات سود/ضرر واقعی (یا زیان) کردند، سپس تأمین را به بازار باز یا مقاومتی برای فروش ایجاد میکنند.

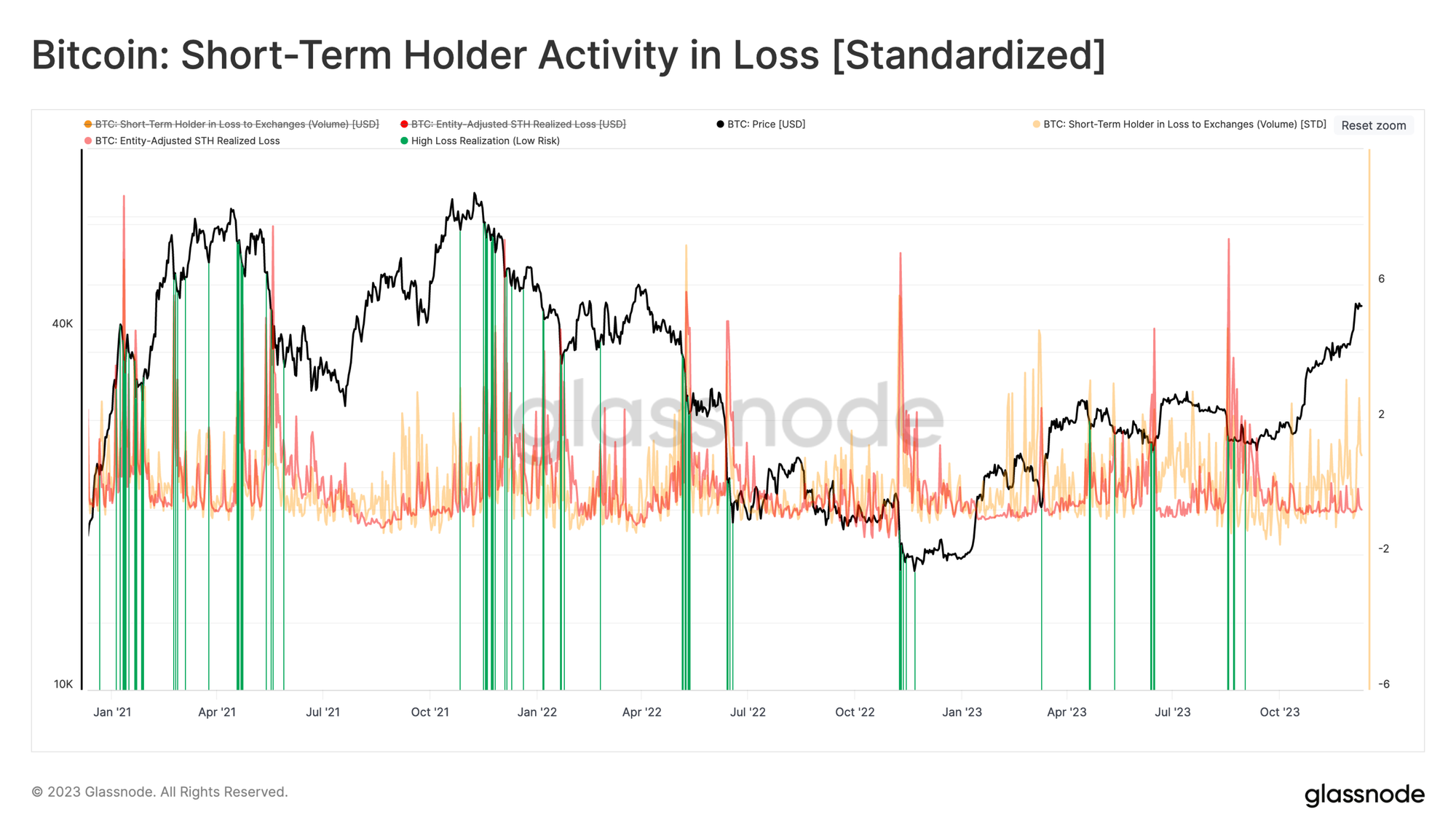

نمودار زیر چهار اندازه مختلف از سود/ضرر واقعی توسط دارندگان کوتاهمدت را نشان میدهد (همگی بازاربالیزی شده به وسیله ارزش بازار):

- 🟢 حجم STH در سود به صرافیها و 🔵 سود واقعی STH

- 🟠 حجم STH در زیان به صرافیها و 🔴 زیان واقعی STH

بینش کلیدی از این مطالعه شناسایی دورههایی است که هم در سود/ضرر واقعی و هم در حجم سود/ضرر به جفتهای تبادل مطالعه دارد. به عبارت دیگر، دارندگان کوتاهمدت همزمان سکههای زیادی را به صرافیها ارسال میکنند و اختلاف متوسط بین قیمتهای تهیه و دفع بزرگ است.

در این راستا، رالی این هفته به سمت ۴۴.۲ هزار دلار، فعالیت زیادی در زمینه برداشت سود از سوی دارندگان کوتاهمدت ایجاد کرد که نشاندهنده این است که این گروه بر مبنای سودهای کاغذی خود عمل کردند و از لیکوییدیتی بهرهمند شدند.

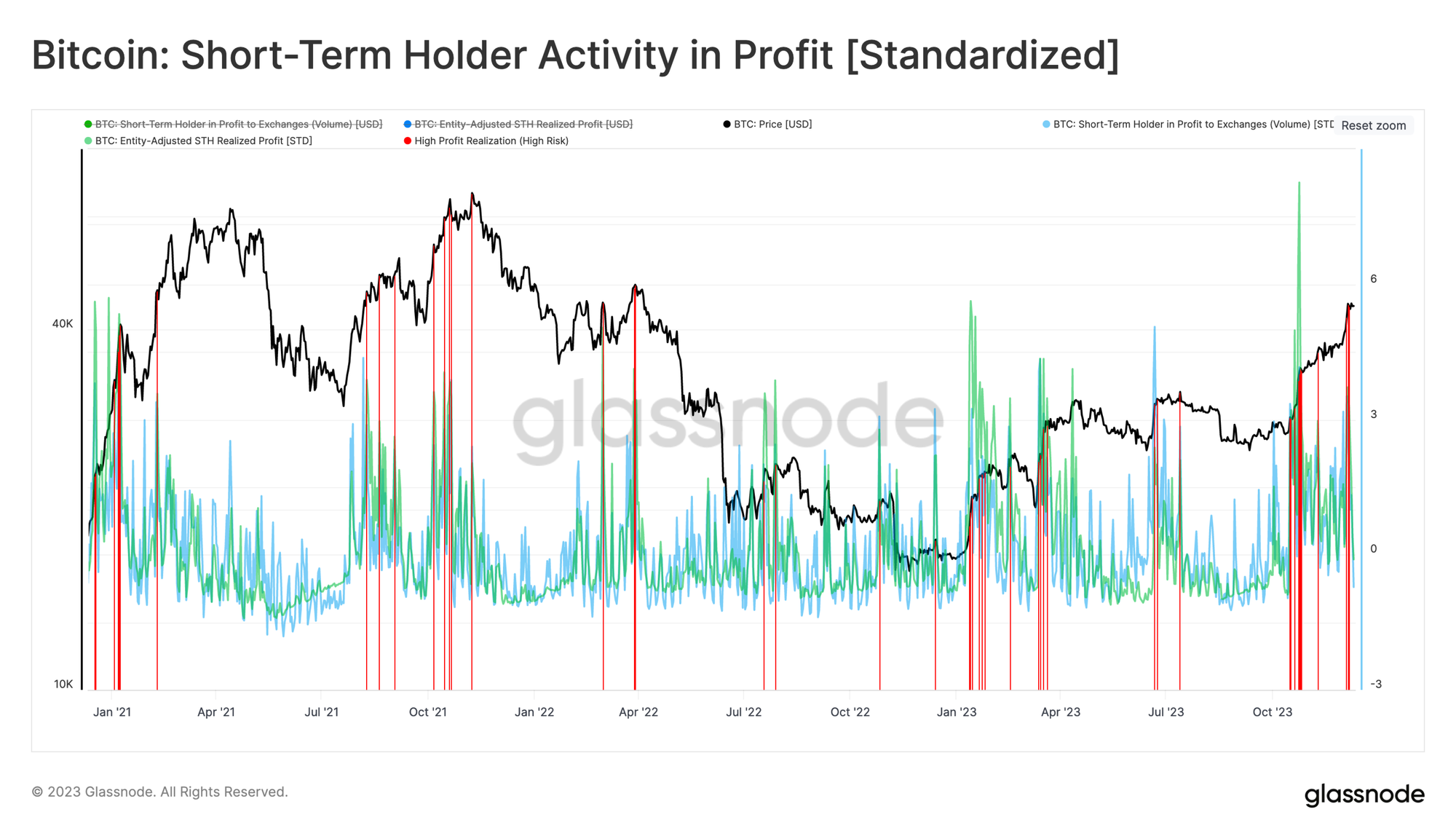

سپس میتوانیم این مشاهده را با برجسته کردن روزهایی که سود واقعی دارندگان کوتاهمدت بیشتر از یک انحراف معیار در مقایسه با میانگین ۹۰ روز گذشته افزایش یافته است، خالص کنیم (🟥) . همچنین میتوانیم ببینیم که این نشانگر در طول سهسال گذشته اوج محلی را مشخص کرده است.

بیتکوین از همان فرآیند کاری استفاده کرده و بازههایی که برداشت زیان بالای دارندگان کوتاهمدت را مشخص میکنیم. این نشانگر نشان میدهد که زمانی که سرمایهگذاران در وضعیت وحشت به سمت صرافیها میروند و سکههای به تازگی تهیهشده را برای دفع با زیان به صرافیها ارسال میکنند، این حالت به وجود میآید.

نتیجهگیری

بیتکوین در این هفته، همزمان با اینکه به اوجهای جدید سال قبل پیش میرفت، یک سفر رفت و آمدی انجام داد، آنهم دقیقا قبل از اینکه به سمت باز کردن هفتگی خود برگردد.

پس از گذر از یک سال قوی تا کنون، این رالی به نظر میرسد با مقاومت مواجه شده است و دادههای زنجیرهای نشان میدهند که دارندگان کوتاهمدت (STHs) عامل کلیدیای هستند.

ما یک سری نشانگر و چارچوب ارائه کردیم که ارزشگذاری محلی بالا و پایین بیتکوین را برجسته میکنند. این معیارها بر پایه هزینه پایه سرمایهگذار، میانگینهای فنی و اصول زنجیرهای مانند حجم معاملات استوار هستند.

منبع: Glassnode.com