روند نزولی نقدینگی در بازار داراییهای دیجیتال همچنان ادامه دارد و حجم معاملات درونزنجیرهای و برونزنجیرهای در حال نزدیک شدن به پایینترین سطح تاریخی خود هستند. میشود گفت ترجیح بازار همچنان بر استراتژی هودل باقی مانده است و بخش عظیمی از دارایی سرمایهگذاران در آستانه ضرر محققنشده قابلتوجهی قرار دارد.

در تحلیل آنچین این هفته چه چیزی در انتظار شماست:

- نقدینگی، نوسانات و حجم معاملات در بازار داراییهای دیجیتال همچنان در حال کاهش است و بسیاری از شاخصها در حال نزدیک شدن به سطوح پیش از روند صعودی سال ۲۰۲۰ هستند.

- عرضه استیلکوینها در یک روند کاهشی ثابت قرار گرفته و تمام استیبلکوینهای اصلی، بهغیر از تتر USDT با فشار فروش مواجه شدهاند.

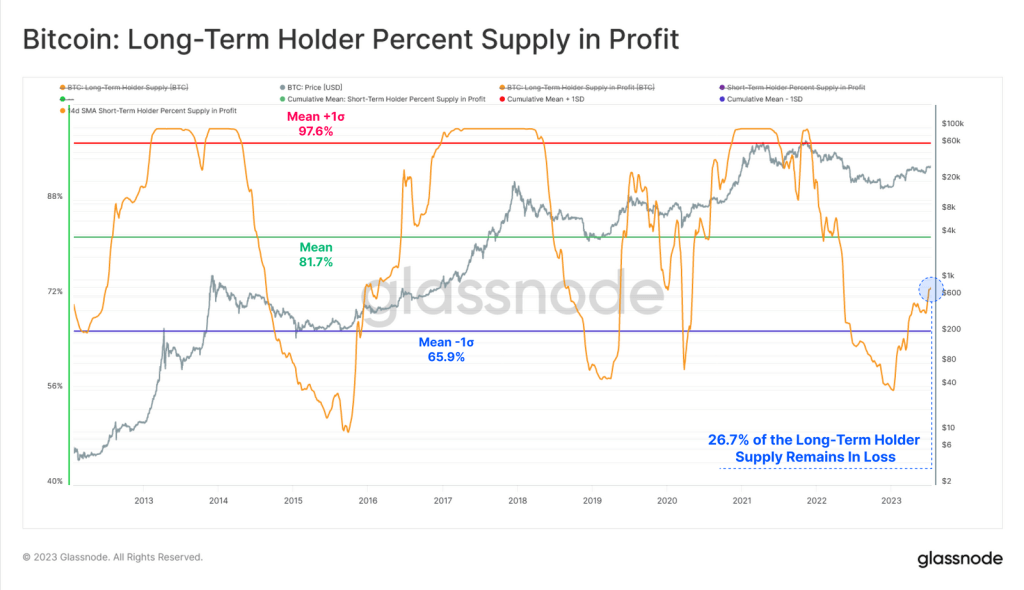

- هولدرهای بلندمدت تمایلی به خرج کردن سرمایه خود ندارند و بهندرت از آن هزینه میکنند.

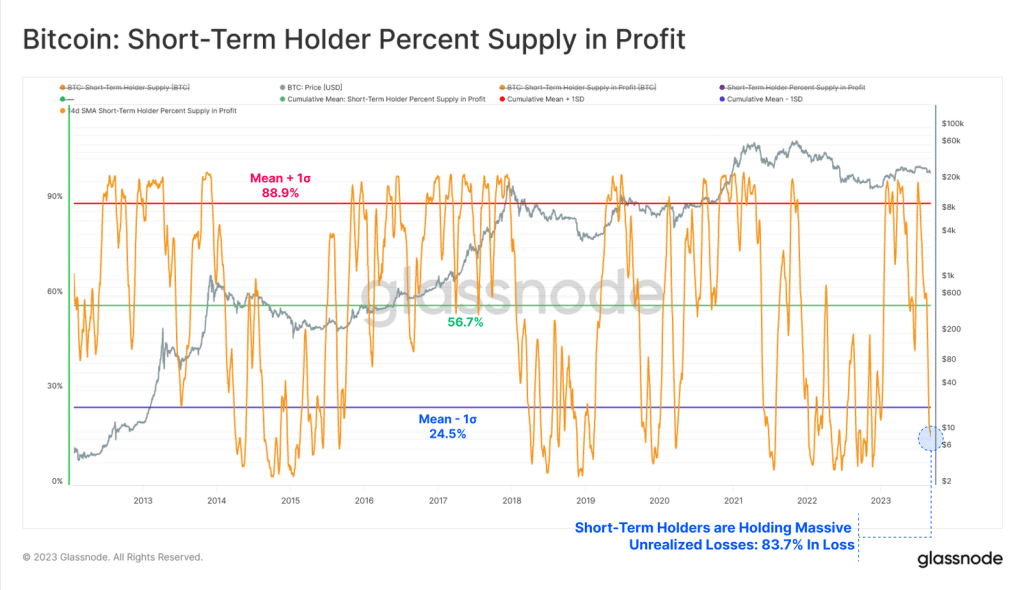

- هولدرهای کوتاهمدت نیز در وضعیت سود اندک قرار دارند و البته بخش عظیمی از سرمایه آنها در قیمتی بالاتر از قیمت فعلی خریداری شده است.

بازار داراییهای دیجیتال دوباره به یک محدوده معاملاتی بسیار باریک برگشته است و در حال تجربه نوسانات فشرده و حجم معاملات اندک است. باتوجه به شرایط فعلی، عبارات بیتفاوتی شدید و کسالت بهبهترین شکل ممکن احساسات بازار را توصیف میکند. تحلیلهای هفتههای گذشته و بررسی دادههای درونزنجیرهای و بازار مشتقات نیز موید همین احساسات بودند.

در تحلیل این هفته اما کاهش نقدینگی بازار را بررسی میکنیم و از دادههای درونزنجیرهای برای توصیف بهتر ساختار بازار بهره میبریم.

کاهش مداوم عرضه

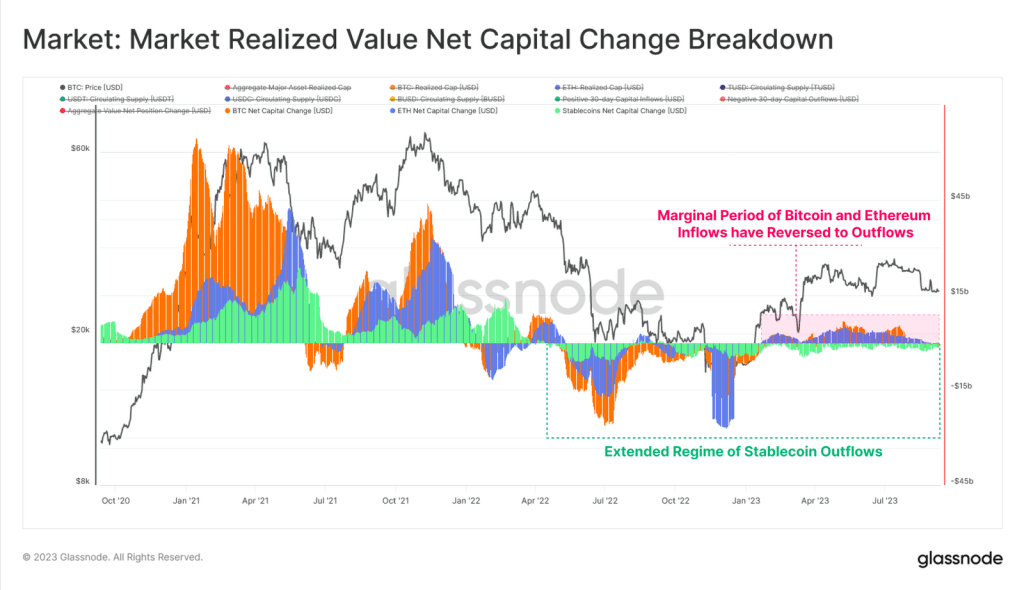

تحلیل این هفته را با بررسی جریان سرمایه ورودی به بازار رمزارزها آغاز میکنیم. برای این کار از دادههای سرمایه ورودی به بازار سه رمزارز اصلی بیتکوین، اتریوم و استیبلکوینها استفاده کردهایم.

از آپریل۲۰۲۲ (فروردین۱۴۰۱) و همزمان با فروپاشی استیبلکوین LUNA-UST عرضه استیبلکوینها یک روند نزولی را آغاز کرده و همچنان ادامه دارد. هر دو رمزارز بیتکوین (BTC) و اتریوم (ETH)، از ابتدای سال ۲۰۲۳ شاهد ورود سرمایه به بازار خود بودهاند و رشد ارزش بازار محققشده آنها، بهترتیب ۶.۸میلیارد دلار و ۴.۸میلیارد دلار بهصورت ماهانه بوده است.از اواخر ماه آگوست (مرداد) هر سه رمزارز شاهد بازار خنثی یا خروج سرمایه بودهاند که نمایانگر درجهای از رکود و عدم اطمینان در بازار است.

نمودار جریان سرمایه در بازارهای بیتکوین، اتریوم و استیبلکوینها

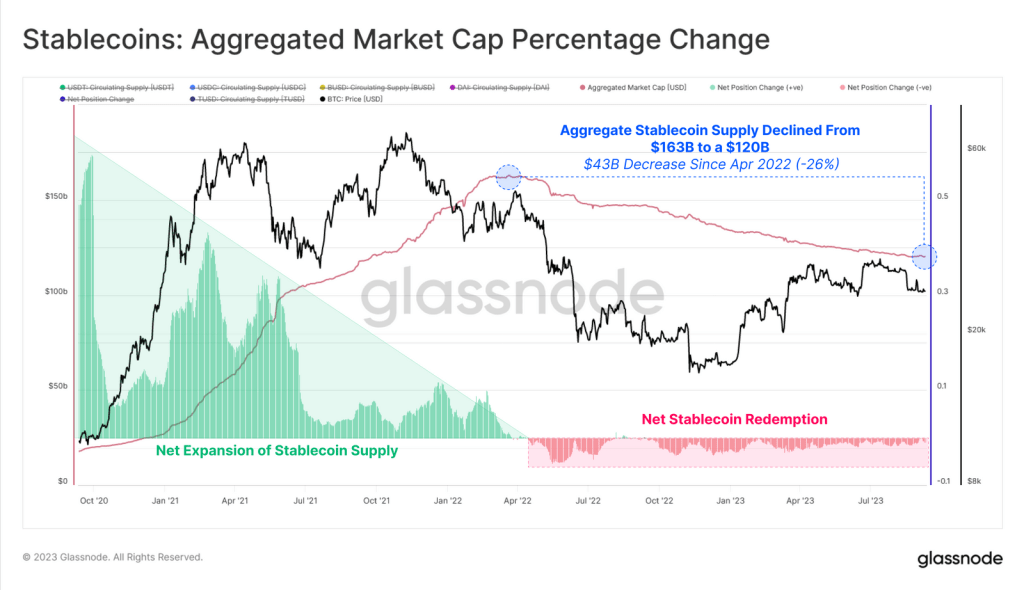

اگر استیبلکوینها را بهصورت مجزا بررسی کنیم، میبینیم که از ماه مارس۲۰۲۲ (اسفند۱۴۰۰) تاکنون در مجموع ۴۳میلیارد دلار سرمایه بازپرداخت شده که این میزان سرمایه خارجشده نمایانگر کاهش ۲۶درصدی عرضه است. این روند کاهشی را میتوان ناشی از دو موضوع دانست. دلیل اول خروج سرمایه بهدلیل بازار نزولی است و دلیل دیگر هزینهفرصت میان سرمایهگذاریهای با نرخ بهره بالاتر است، که طبعا سرمایهگذاری روی استیبلکوینها جز گزینههای اول نیست.

تغییرات درصدی ارزش کل بازار

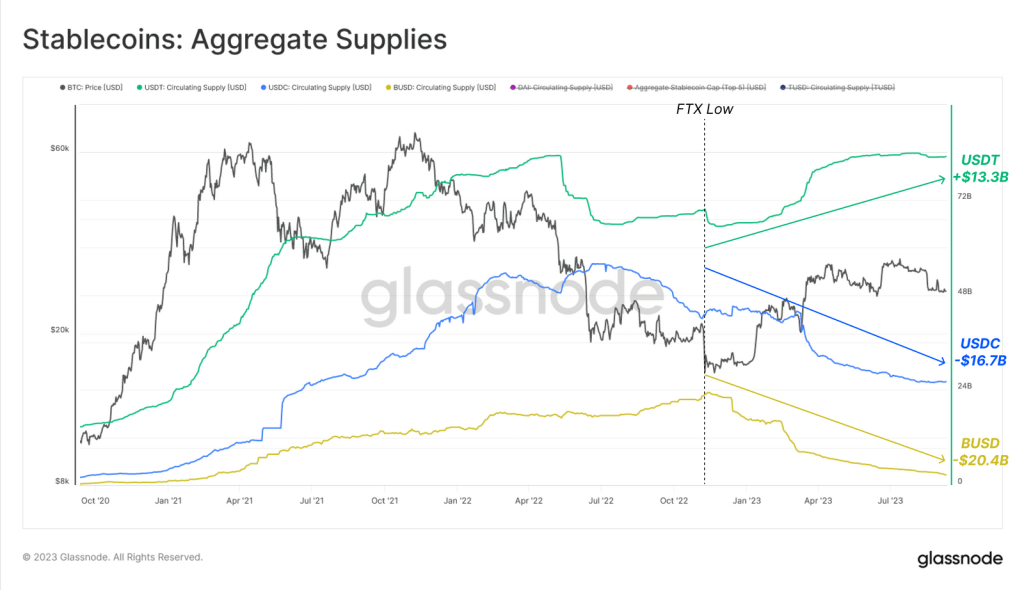

البته بانگاهی به دادههای سه استیبلکوین اصلی بازار، یعنی تتر USDT، یواسدی کوین USDC و بایننس یواسدی BUSD متوجه میشویم که سهم سرمایه بازپرداختشده هر کدام از استیبلکوینها مساوی نبوده است.

- 🟢 عرضه استیبلکوین تتر USDT از زمان پایینترین سطح بازار در ماه نوامبر۲۰۲۲ (آبان۱۴۰۱) تاکنون رشد داشته و به میزان ۱۳.۳میلیارد دلار افزایش یافته است.

- 🔵 استیبلکوین یواسدی کوین USDC شاهد خروج سرمایه ۱۶.۷میلیارد دلاری بوده است که احتمالا تاحدودی بازتاب حرکت موسسات آمریکایی بهسمت سرمایهگذاریهای با نرخ بهره بالاتر است.

- 🟡 استیبل کوین بایننس یواسدی BUSD نیز با کاهش دراماتیک ۲۰.۴میلیارد دلاری در ارزش بازار و ۸۹درصد خروج سرمایه مواجه شده است. البته بخش بزرگی از این سرمایه، بهخاطر دستور کمیسیون بورس و اوراق بهادار آمریکا (SEC) به شرکت پاکسوس (Paxos)، صادرکننده این استیبلکوین برای بازپرداخت است.

عرضه کل استیبلکوینها

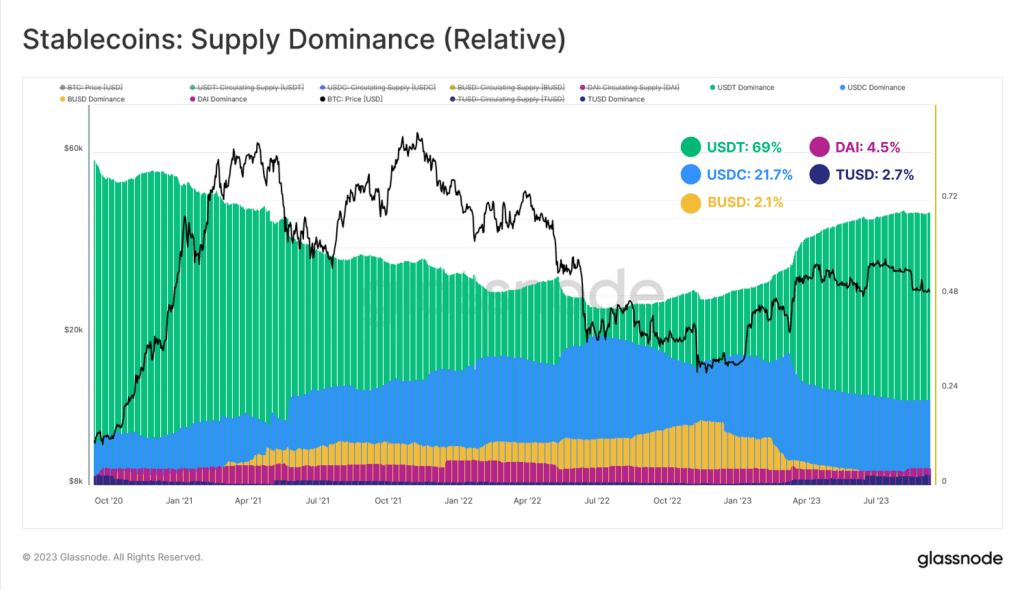

اگر از زاویه سهم بازار نگاهي به استیبلکوینها بیاندازیم، میبینیم که سهم گستردهای از بازار استیبلکوینها در اختیار تتر USDT است. درحال حاضر تتر صاحب ۶۹درصد از بازار استیبلکوینهاست. لازم بهذکر است که کمترین میزان سهم بازاری که تتر در اختیار داشته در ماه ژوئن۲۰۲۲ (خرداد۱۴۰۱) بوده که به میزان ۴۴درصد ثبت شده است.

سهم بازار بایننس یواسدی BUSD به ۲.۱درصد و یواسدی کوین USDC به ۲۱.۷درصد کاهش یافته است. کمی بیش از یک سال پیش، سهم بازار یواسدی کوین ۴۴درصد بود.

سهم عرضه استیبلکوینها

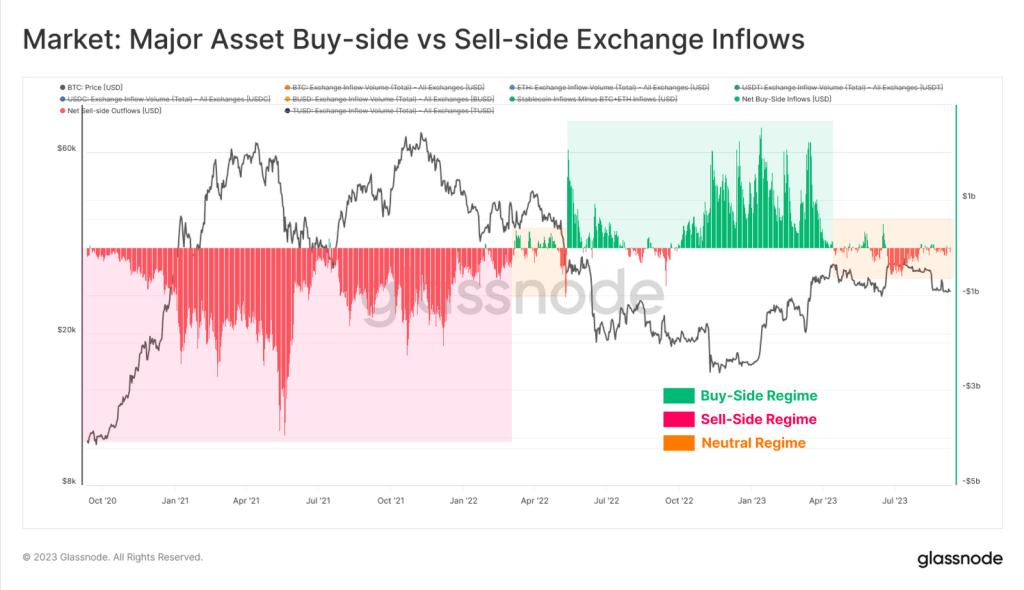

حالا بیاید در یک افق دید نزدیکتر، به بازار سه رمزارز اصلی نگاهی بیاندازیم. برای این کار دادههای سفارشهای خرید و سفارشهای فروش این سه رمزارز را با یکدیگر مقایسه میکنیم. اما قبل از آن لازم است که دو فرض زیر را در نظر بگیریم:

- ارزش دلاری بیتکوین و اتریومی را که وارد صرافیها میشود، فشار فروش در نظر میگیریم.

- ارزش دلاری استیبلکوینهایی را که وارد صرافیها میشود، فشار خرید در نظر میگیریم.

نمودار زیر اختلاف دلاری خالص بین جریان ورودی استیبلکوینها (خرید) و بیتکوین + اتریوم (فروش) به صرافیها را نشان میدهد. چیزی که در این نمودار برای ما مهم است، حجمهای بزرگ (البته اینجا احتمال خطا وجود دارد) و البته تغییر روند کلی است.

- 🟢 مقادیر مثبت نشاندهنده فشار خرید حاکم بر بازار است. در این شرایط حجم خرید استیبلکوینها بیشتر از حجم فروش بیتکوین + اتریوم است.

- 🔴 مقادیر منفی نشاندهنده فشار فروش حاکم بر بازار است. در این شرایط حجم خرید استیبلکوینها کمتر از حجم فروش بیتکوین + اتریوم است.

طی چرخه بازار صعودی سال ۲۰۲۱ فشار فروش بر بازار رمزارزها مسلط بوده که طبیعی هم است که در این شرایط سرمایهگذاران در حال برداشت سود طی روند صعودی باشند. فروپاشی استیبلکوین LUNA-UST و صندوق سرمایهگذاری 3AC در اواسط سال ۲۰۲۲ باعث تغییر روند بازار و تلاش سرمایهگذاران برای کسب سود حداقلی شد.

از ماه آپریل (فروردین) امسال تاکنون بازار وارد یک دوره خنثی شده است و جریان ورود سرمایه به بازار بیتکوین و اتریوم، هرچه جلوتر می رویم، کم و کمتر میشود. در این شرایط بازار بهشدت نامطمئن بهنظر میرسد.

نمودار جریان خرید و فروش در صرافیها

دادههای درونزنجیرهای چه میگویند؟

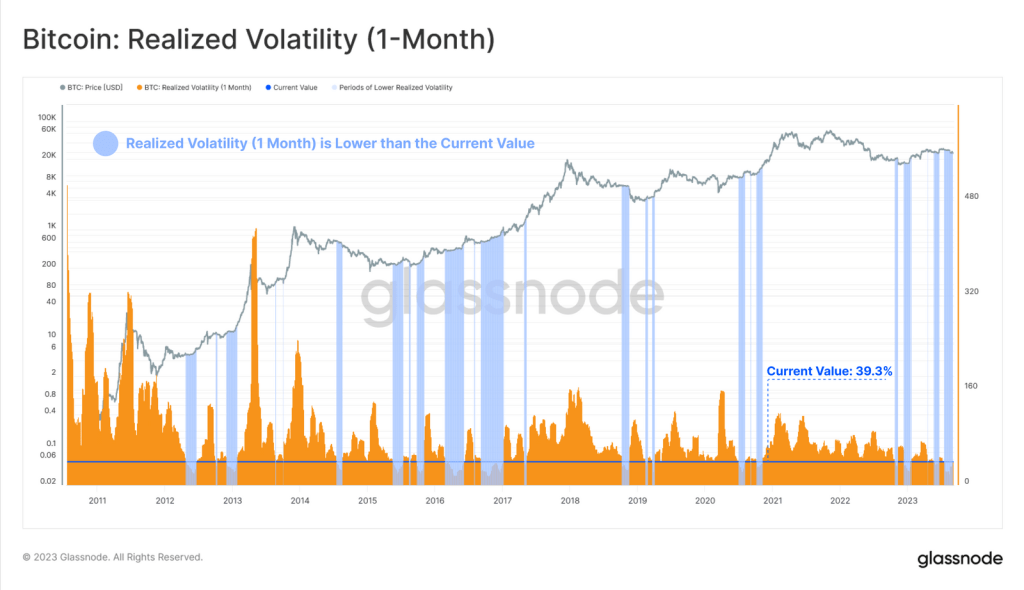

علیرغم اینکه طی هفتههای گذشته و پس از کاهش قیمت بیتکوین تا ۲۶هزار دلار و پس از آن پیروزی شرکت گریاسکیل علیه SEC که باعث افزایش قیمت بیتکوین شد، نوسانات نسبی به بازار رمزارزها برگشت، اما همچنان نوسانات محققشده در سطح بسیار پایینی قرار دارد. در حال حاضر بازار در یک سطح کمنوسان تاریخی قرار دارد، که معمولا نویددهنده جهش نوسانات در ادامه مسیر است.

نوسانات محققشده در بازههای زمانی یک ماهه

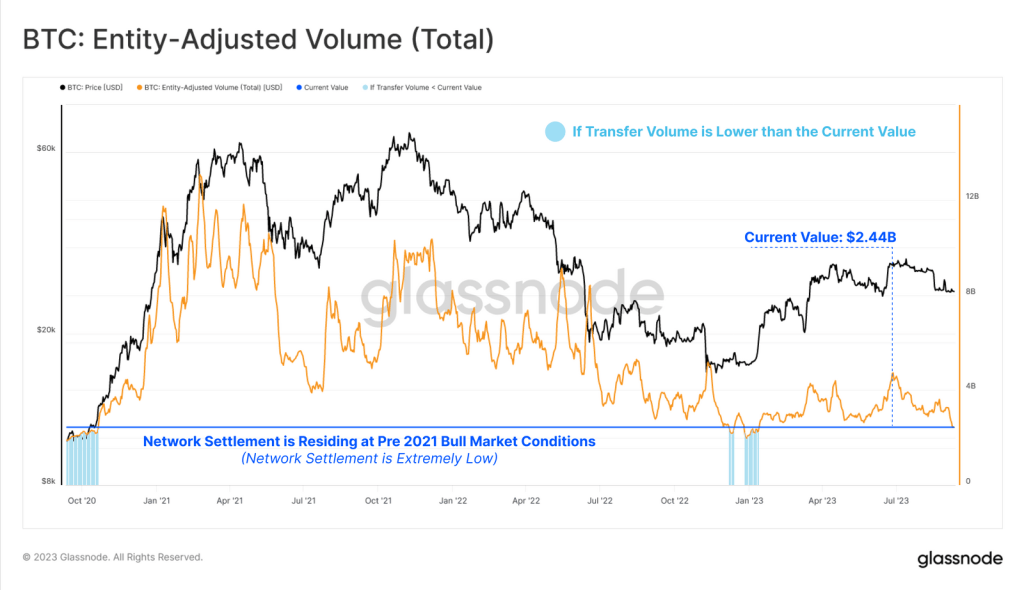

میزان اندک نوسانات و نقدینگی در حجم انتقال درونزنجیرهای بیتکوین نیز منعکس شده است. حجم دلاری کلی بیتکوینهایی که در شبکه جابهجا میشوند (حجم موجودی تعدیلشده) در پایینترین سطح چرخه فعلی و به میزان ۲.۴۴میلیارد دلار در روز است. این میزان برابر با سطح اکتبر ۲۰۲۰ (مهر ۱۳۹۹) است.

نمودار حجم موجودی تعدیل شده بیتکوین

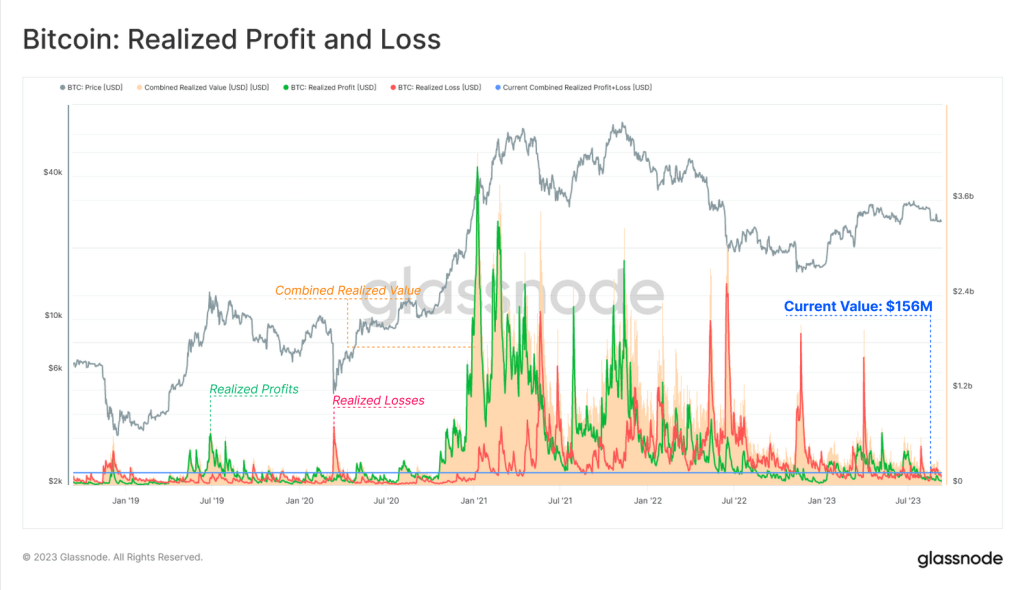

با نگاهی به دادههای درونزنجیرهای ارزش بازار محققشده (اختلاف بین قیمتهای خرید و فروش) درمییابیم که این شاخص بهشدت دچار رکود است. میزان حداقلی سود و ضرر نشان میدهد که اکثر معاملاتی که انجام میشود، در نزدیکی قیمت اولیه بسته میشود.

میزان سود و ضرر محققشده فعلی، دقیقا برابر با سطح سال ۲۰۲۰ است؛ یعنی درست پیش از وقوع بازار گاوی سال ۲۰۲۱.

نمودار سود و ضرر محققشده

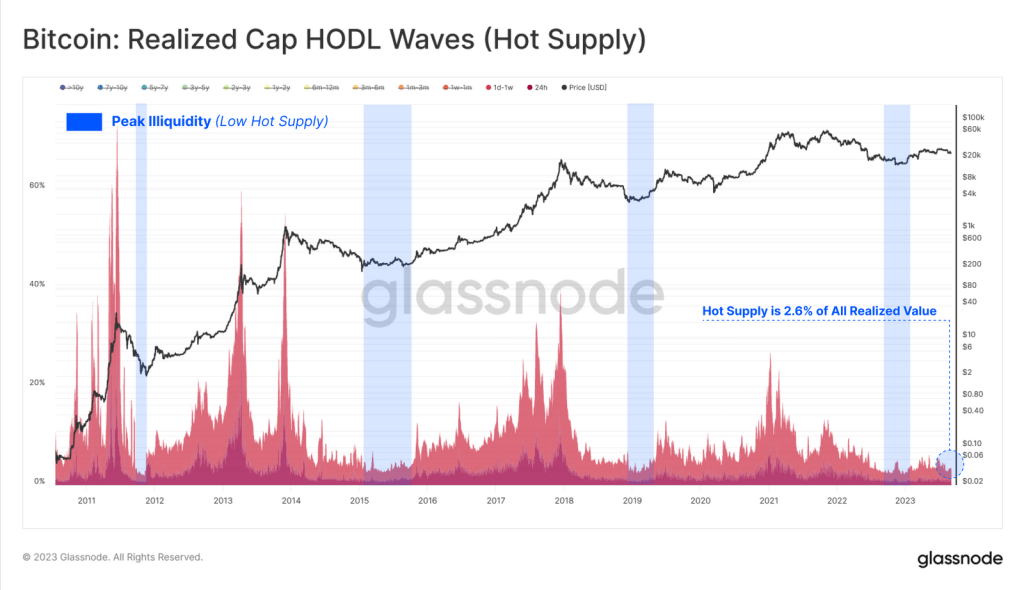

همچنین میتوانیم با نگاهی به فعالترین بخش بازار (Hot Supply، کیفپولهایی که طی یک هفته گذشته فعال بودهاند) باز هم بیمیلی بازار و نقدینگی اندک را مشاهده کنیم. ارزش محققشده در این بخش در پایینترین حد تاریخی خود قرار دارد و همچنین دادهها نشان میدهند که تعداد بسیار اندکی از رمزارزهایی که از آخرین انتقال آنها بیشتر از یک هفته میگذرد، در حال معامله هستند.

نمودار ارزش محققشده Hot Supply

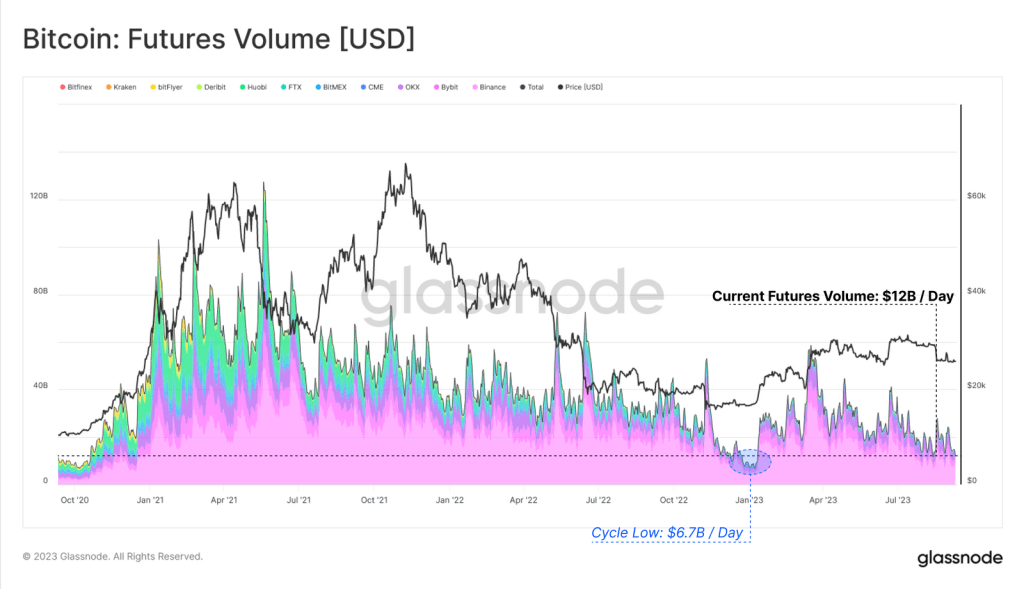

حالا نوبت بررسی دادههای بازار مشتقات برونزنجیرهایست. دادههای حجم معاملات آتی، وضعیت مشابهی را نشان میدهند و خبر از پایینترین سطح تاریخ خود، یعنی ۱۲میلیارد دلار در روز میدهند. تنها چرخه بازاری که شاهد حجم معاملات آتی کمتر از این میزان بوده است، به اواخر سال ۲۰۲۲ برمیگردد. زمانی که بیتکوین به مدت دو هفته در یک محدوده نوسان ۵۵۷دلاری معامله میشد.

نمودار حجم معاملات آتی بیتکوین

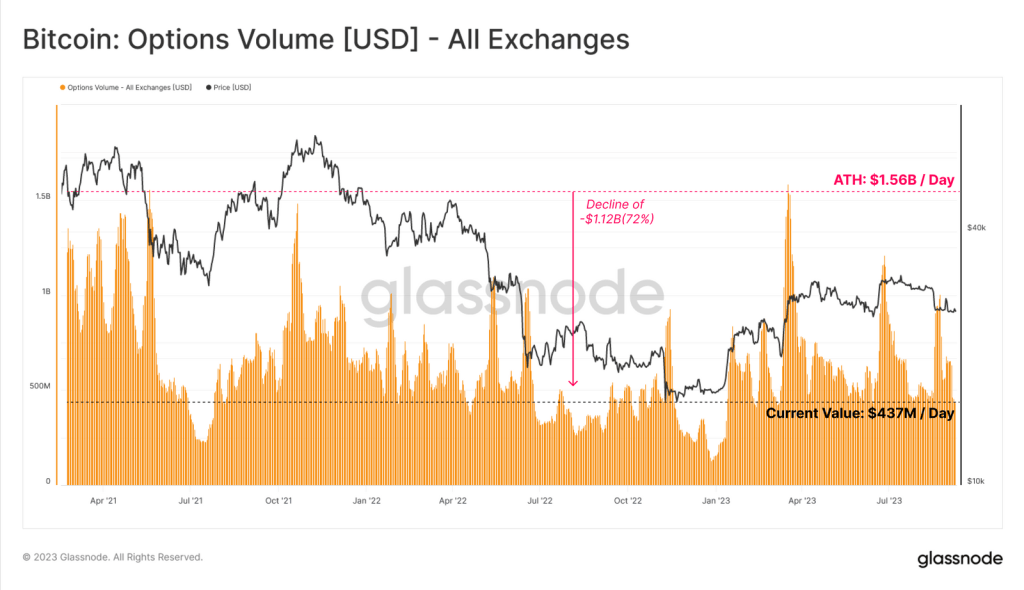

با این وجود متوجه واگرایی جالبی در بازار معاملات آپشن شدهایم. حجم معاملات در این بازار، در سال ۲۰۲۳ به شکل عجیبی افزایش یافته و به میزان ۴۳۷میلیون دلار در روز رسیده است. این موضوع میتواند نمایانگر ترجیح تریدرها برای انجام معاملات اهرمدار و استفاده از مزیتهای معاملات آپشن در شرایط فعلی باشد.

البته یادآوری این نکته خالی از لطف نیست که اگرچه میزان سود باز معاملات آپشن از معاملات آتی بیشتر است، اما بهطور کلی حجم معاملات آپشن از معاملات آتی کمتر است.

نمودار حجم معاملات آپشن بیتکوین

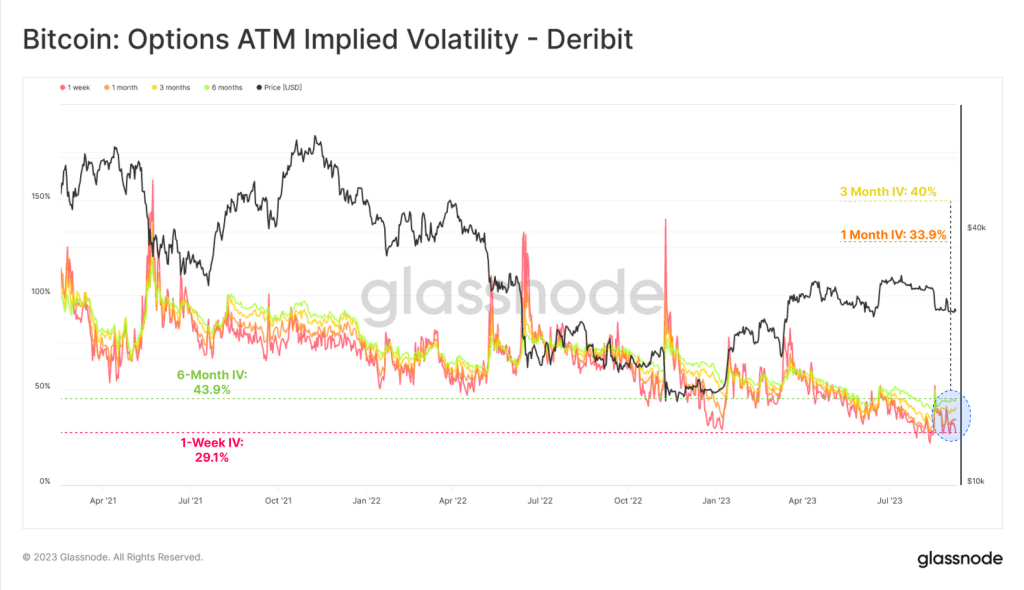

باوجود نوسانهای کوتاهمدت طی یک ماه گذشته، همچنان بازار معاملات آپشن با نوسانات بسیار اندکی حرکت میکند. نوسانات این بازار طی این زمان، بسیار کوتاهمدت بوده و نوسانات یکماهه معاملات آپشن به پایینترین حد تاریخی خود یعنی ۳۳.۹درصد برگشته است.

نمودار نوسانات بازار معاملات آپشن

هودل، هودل، هودل… و همچنان هودل

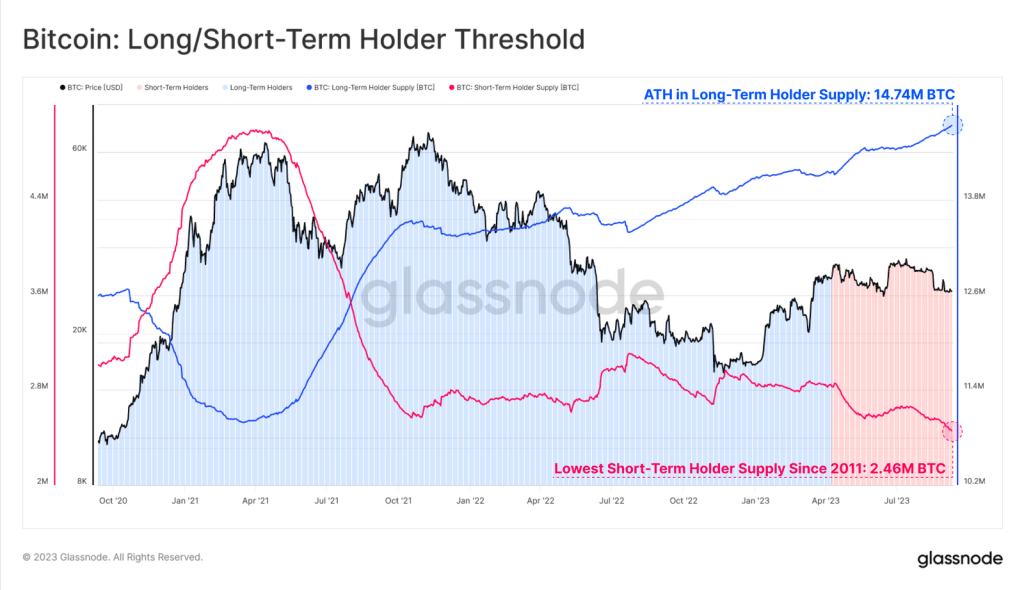

از آنجایی که تمام دادههای درونزنجیرهای و برونزنجیرهای از رکود بازار خبر میدهند، پس جای تعجب نیست که حجم سرمایهای که هودل شده، به بالاترین حد تاریخی خود یعنی ۱۴.۷۴میلیون واحد بیتکوین رسیده باشد. در طرف مقابل و در بخش فعال بازار اما همه چیز برعکس است. میزان سرمایه موجود در کیفپولهای فعال نزدیک به پایینترین سطح تاریخ خود که در سال ۲۰۱۱ ثبت شده، رسیده است.

نمودار دارایی سرمایهگذاران بلندمدت و کوتاهمدت بیتکوین

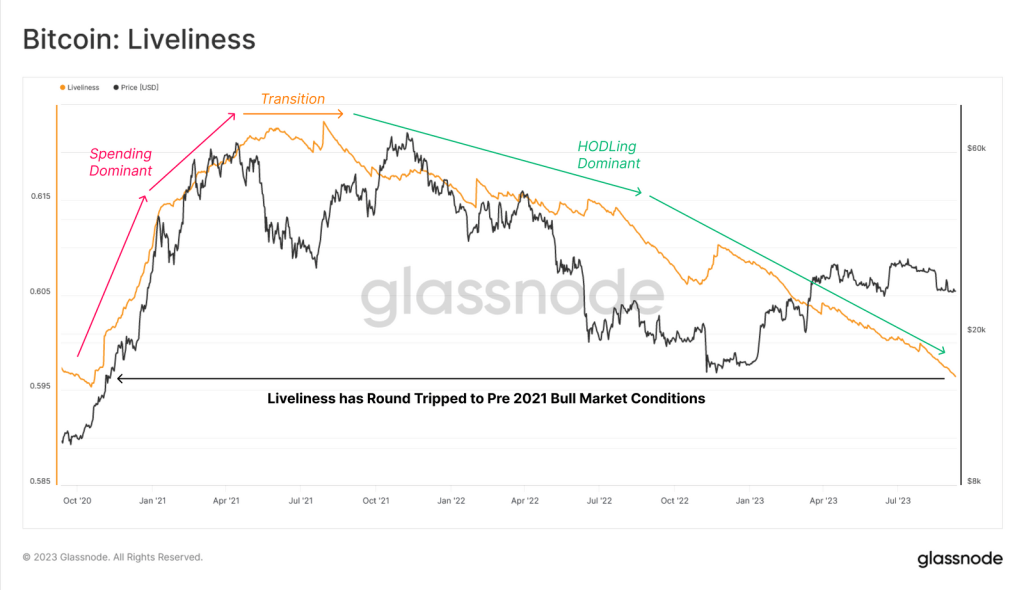

همچنین در شاخص Liveliness یک تلاقی مشاهده میشود. شاخصی که بهزیبایی توازن بین دو معیار Coinday نابودشده و Coinday ایجادشده را نشان میدهد. بهعبارت دیگر Liveliness نمایانگر مدت زمان نگهداری رمزارز توسط هولدرهای بلندمدت است.

همانطور که قبلا گفتیم، سال ۲۰۲۱ فشار فروش حاکم بر بازار بود و طبعا شاهد افزایش شاخص Liveliness در این سال هستیم، چراکه رمزارزهای قدیمی بهمنظور کسب سود در حال فروش بودند. اما پس از شروع بازار نزولی در سال ۲۰۲۲، این شاخص نیز یک روند کاهشی را آغاز کرد. دقیقا در نقطه عطفی که بازار تریدرها به بازار هولدرها تبدیل شد.

در حال حاضر شاخص Liveliness به شرایط اواخر سال ۲۰۲۰ برگشته است و روند نزولی آن حتی با شیب بیشتری در حال ادامه دادن است. این موضوع نشان میدهد که مدت زمان نگهداری یک رمزارز توسط هولدرهای بلندمدت در حال افزایش است و آنها تمایلی برای خرج کردن سرمایه خود ندراند.

نمودار شاخص Liveliness

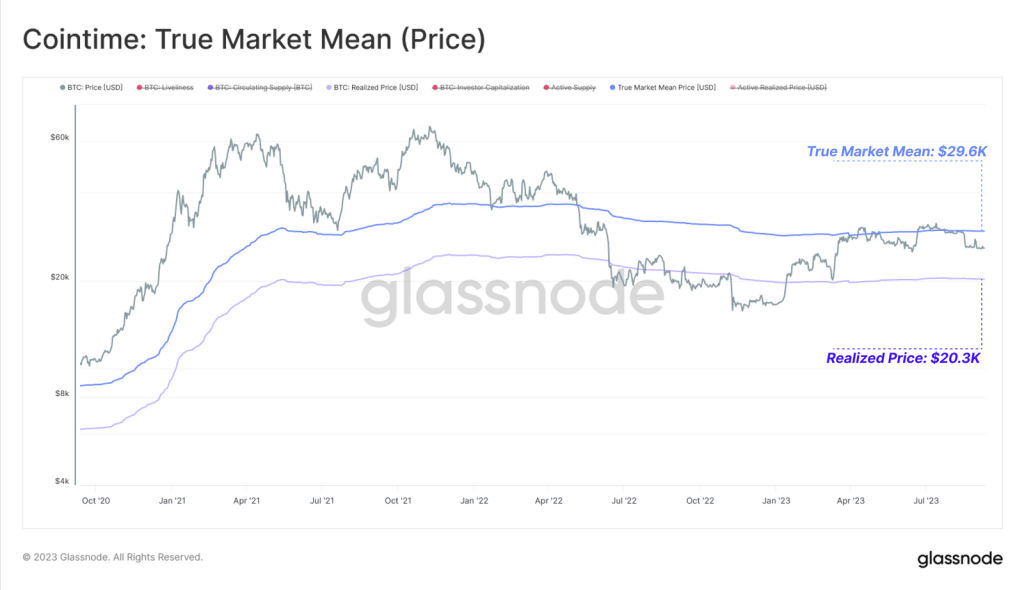

یکی از روشهای درک عمیقتر بازار، توسعه قیمت میانگین واقعی بازار است که میتوان گفت دقیقترین مدل برای تحلیل هولدرهای فعال بیتکوین بر مبنای هزینه صرفشده محسوب میشود. در حال حاضر این مدل روی قیمت ۲۹.۶هزار دلار قرار دارد و از ماه آپریل امسال، یک سطح مقاومت روانی در این قیمت تشکیل داده است. از طرفی، قیمت محققشده سنتی نیز در سطح ۲۰.۳هزار دلار قرار دارد. این دو مدل را میتوان حدود بالا و پایین قیمت بیتکوین در نظر گرفت.

نمودار قیمت میانگین واقعی بازار

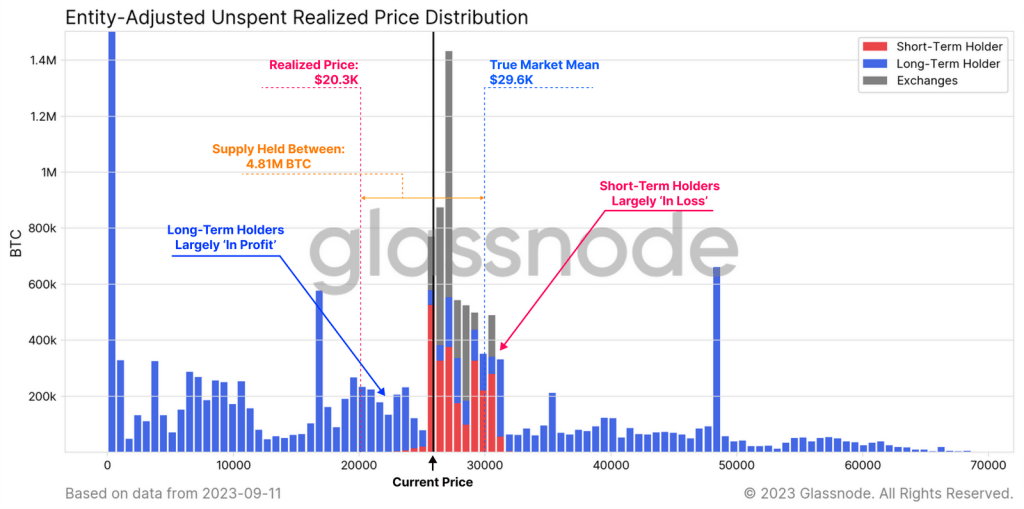

حساسیت بازار

اگر قیمت بدست آمده از این دو مدل را حدود روانی قیمت درنظر بگیریم، میتوانیم بیتکوینهایی را که در بین این دو قیمت خریداری شدهاند، بهتر تحلیل کنیم. درحال حاضر، ۴.۸۱میلیون واحد بیتکوین در قیمتی بین ۲۰.۳هزار و ۲۹.۶هزاردلار خریداری شدهاند.

همچنین در نمودار زیر میتوان مشاهده کرد که اکثر هولدرهای کوتاهمدت 🔴 باتوجه به قیمت فعلی بیتکوین (۲۶هزار دلار) در ضرر هستند.

نمودار توزیع قیمت محققشده خرجنشده موجودی تعدیلشده

نمودار زیر درصد هولدرهای کوتاهمدتی را که در سود هستند نشان میدهد. نکته قابل توجه در این نمودار این است که اکثر دارایی آنها شامل ضرر محققنشده است و فقط ۱۶.۳درصد از سرمایه آنها در سود واقعی قرار دارد.

نمودار سرمایه در سود هولدرهای کوتاهمدت

اما قضیه برای هولدرهای بلندمدت کمی متفاوت است. میزان سود این دسته از هولدرها بهصورت تدریجی در حال افزایش است. اگرچه با بیشترین میزان تاریخ خود فاصله دارد، اما طی چند ماه گذشته از وضعیت منفی خارج شده است. تقریبا ۲۶.۷درصد از دارایی هولدرهای بلندمدت در ضرر است که این میزان از میانگین تاریخ خود فاصله زیادی دارد. درحالیکه سال ۲۰۲۳ را از جهاتی میتوان سال بازیابی بیتکوین و سایر رمزارزها دانست، اما چندین مانع روانی از لحاظ هزینه صرفشده وجود دارد که بازار باید بر آن غلبه کند.

نمودار سرمایه در سود هولدرهای بلندمدت

خلاصه و نتیجهگیری

نوسانات، نقدینگی، حجم معاملات و حجم انتقال درونزنجیرهای در پایینترین سطح تاریخ خود قرار دارند. این موضوع احتمال ورود بازار به یک دوره بیتفاوتی شدید، فرسودگی و احتمالا بیحوصلگی را تقویت میکند. هولدرهای بلندمدت همچنان تمایلی به خرج کردن رمزارزهای خود ندارند و از سوی دیگر هولدرهای کوتاهمدت در وضعیت سود اندک قرار دارند. همچنین اکثر بیتکوینهای هولدشده، با قیمتی بیشتر از قیمت فعلی (۲۶هزار دلار) خریداری شدهاند. این موضوع نشان میدهد که هولدرهای بیتکوین نسبت به قیمت بسیار حساس هستند و به بسیاری از سطوح روانی قیمت هنوز غلبه نکردهاند.

منبع:

https://insights.glassnode.com/the-week-onchain-week-37-2023/