بازار ساز خودکار (AMM) در فناوری Blockchain و ارزهای رمزنگاری باعث ایجاد تغییرات عمده در دنیای تجارت مدرن شده است و توانسته نقش مهمی در توسعه و استفاده از امور مالی غیرمتمرکز (Defi) ایفا نماید. AMM مخفف Automated Market Maker است و از الگوریتمهای متفاوتی برای تعیین قیمت داراییها در بازار استفاده میکند. در این مقاله قرار است با عملکرد AMM آشنا شویم و به تحولاتی که ایجاد کرده بپردازیم و نقش آن را در امور مالی غیرمتمرکز (Defi) بررسی میکنیم تا پایان همراه ما باشید.

بازار ساز خودکار (AMM) چیست؟

بازار ساز خودکار (AMM) با حذف واسطهها و تامین نقدینگی به وسیله الگوریتمها توانسته است معاملات غیر متمرکز را بهبود دهد و در اکوسیستم Defi محبوبیت زیادی به دست آورده است. محبوبترین نوع AMM مدل محصول ثابت (CPMM) است که به عنوان مدل Uniswap نیز شناخته میشود. در این مدل، AMM یک استخر از داراییها (Liquidity pool) (معمولا دو ارز (per currencies) که کاربران میتوانند با هم مبادله کنند) ایجاد میکند. قیمت داراییها بر اساس نسبت ارزها در استخر محاسبه میشود. در بازارسازی سنتی یک واسطه بین دو طرف وجود دارد که به عنوان تأمینکننده نقدی عمل کرده و خریداران و فروشندگان را به هم متصل میکند.

بازار ساز خودکار (AMM) بدون هیچ واسطه (Third person ) خریدار و فروشنده را به هم متصل میکند و قراردادهای هوشمند را بر روی Blockchain اجرا میکنند. هنگامی که یک کاربر میخواهد معاملهای انجام دهد مقدار مورد نظر ارزهای خود را وارد استخر میکند و الگوریتم AMM مقدار متناسب ارز دیگر را محاسبه کرده و معامله طبق قیمت مصوب شده انجام میشود و به این ترتیب ترازهای استخر به طور مطلوب تنظیم میشود. این تنظیمات نقدینگی لازم را حتی برای داراییهای ناچیز فراهم میکنند.

بازار ساز خودکار (AMM) چطورکارمیکند؟

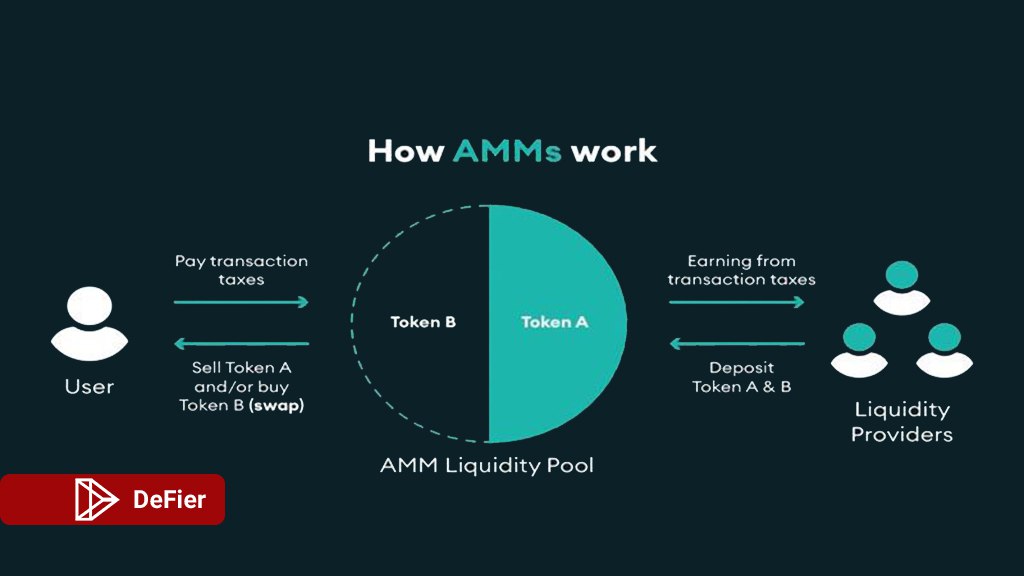

بازار ساز خودکار (AMM)مفهوم Liquidity provider یا تأمینکنندگان نقدینگی (LP) را بهوجود آورده است. تأمینکنندگان نقدینگی داراییها را به Liquidity pool اضافه میکنند. هدف آنها به دست آوردن بخشی از کارمزد معاملهی ایجاد شده توسط AMM است که به عنوان پاداش به آنها تعلق میگیرد. تأمینکنندگان نقدینگی باعث میشوند امنیت دسترسی به داراییها برای انجام معاملات حفظ شود و مانع لغزش (Slippage) معاملات میشوند. در صرافیهای سنتی خریداران و فروشندگان قیمتهای متفاوتی را برای یک دارایی پیشنهاد میکنند. وقتی سایر کاربران قیمت فهرست شده را قبول میکنند به عنوان قیمت نهایی دارایی ثبت میشود و معامله صورت میگیرد.

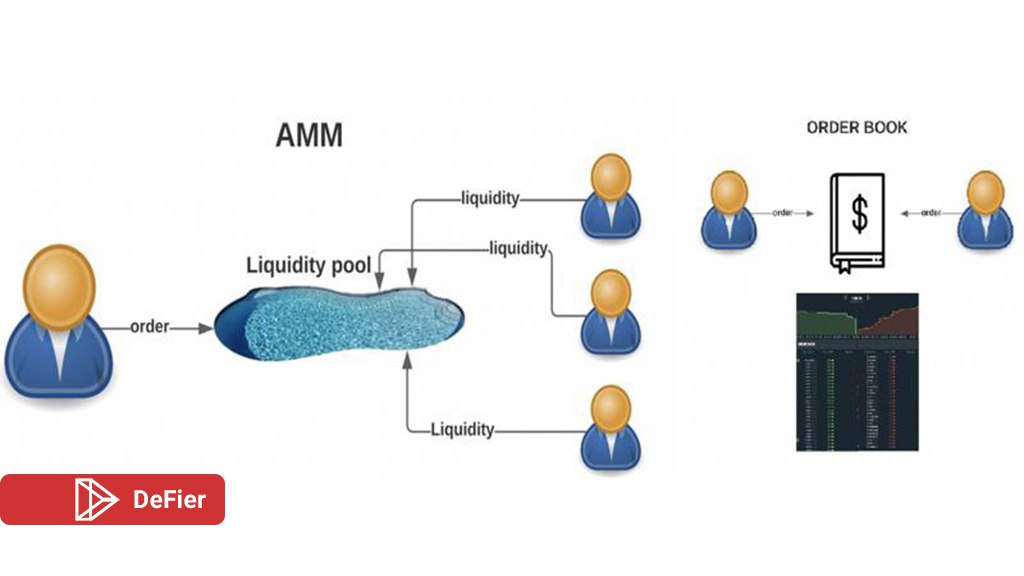

سهام، طلا، املاک و مستغلات و اکثر داراییها برای تجارت ساختار سنتی دارند اما AMM ها دارای رویکرد متفاوتی برای معاملات هستند. ظهور بازار ساز خودکار (AMM) در Dex ها باعث رشد چشمگیر آنها شد. قبل از AMM ها Dex هایی مانند Uniswap از سیستم Order book استفاده میکردند اما هم اکنون صرافیهای غیرمتمرکز به AMM روی آوردهاند. فرض کنید در یک Dex سفارشات خرید یا فروش برای ارز A به شدت بالا رفته است به طوری که فشار عرضه یا تقاضا برای ارز A باعث شده است که قیمت آن دچار نوسان شده و اختلاف قیمت را درصرافیهای غیرمتمرکز بهوجود آورد.

در چنین شرایطی بازار ساز خودکار (AMM) به کمک Dex ها میآید تا با تامین نقدینگی مورد نیاز از طریق LP ها سفارش ثبت کند و اختلاف قیمت را کنترل نماید. LP ها در ازای انجام این کار کارمزدی دریافت میکنند. در پلتفرمهای سنتی باید دو طرف معامله درخواست خود را در Order book ثبت کنند. اما طرفین معامله در این پروتکلها قراردادهای هوشمند (Smart contract) هستند بدین ترتیب در پروتکل بازار ساز خودکار (AMM) نیازی به وجود شخص دوم نیست و معاملات به کمک Smart contract انجام میشوند. طرف مقابل شما Liquidity pool جفتارزی هستند.بازار ساز خودکار (AMM) معاملات را به صورت C2P پردازش میکند.

در مدل C2P یک طرف قرارداد هوشمند (contract) و طرف دیگر معاملهگر (peer) خواهد بود. هیچ Order book وجود ندارد و قیمتها با توجه به الگوریتم ها استخر نقدینگی تعیین میشوند.فرمولهای قیمتگذاری در هر Dex متفاوت است. برای مثال Uniswap از فرمول X*Y=K استفاده میکند. X مقدار ارزهای موجود در استخر نقدینگی و Y پارامتر متغیر است. پارامتر K همیشه ثابت خواهد بود. این رابطه بدین معنی است که مقدار نقدینگی کل استخر همیشه ثابت خواهد ماند.

استخر نقدینگی (Liquidity pool) در بازار ساز خودکار (AMM) چیست؟

تامینکنندگان نقدینگی (Liquidity providers) ارزهای خود را به استخرهای نقدینگی (liquidity pool) انتقال میدهند و یک منبع عظیم از یک دارایی خاص را به وجود میآورند که کاربران میتوانند با آن مبادله نمایند. در هر Liquidity pool حجمی از یک جفت ارز خاص وجود دارد که Liquidity provider ها میتوانند در هردوی آنها شرکت کنند. برای مثال جفت A/wETH در اکثر Dex ها چند ارز پایه وجود دارد که ارزش داراییهای خاص در مقابل آنها سنجیده میشود و تامینکنندگان نیمی از ارزهای خود را به Liquidity pool انتقال میدهند.

با انتقال دارایی به استخر هر شخصی میتواند جزئی از یک بازار ساز خودکار باشد و در ازای تخصیص ارز به استخر نقدینگی به صورت دورهای پاداش دریافت کنند. این پاداشها را پروتکلها تعیین میکنند. چقدر نقدینگی جفت ارز در Liquidity pool بیشتر باشد پایداری پروتکل و استخر افزایش خواهد یافت و در برابر Order های سنگین عملکرد پایدارتری نشان خواهد داد. در صورتی که حجم نقدینگی کم باشد الگوریتم تعیین قیمت برای پردازش Order های بزرگ دچار چالشهایی نظیر افزایش یا کاهش قیمت ارز شود همینطور ممکن است با کاهش حجم نقدینگی نسبت توکنهای استخر به هم بخورد.

فرض کنید کاربری بخواهد حجم زیادی ARB را از استخر ARB/Usdc خریداری کند. حال اگر حجم درخواست شده برابر کل موجودی Liquidity pool باشد معامله قابل انجام نخواهد بود. دلیل این اتفاق الگوریتم قیمتگذاری است. در استخری که از فرمول X*Y=K استفاده میکند پارامترهای X و Y نمیتوانند صفر شوند. بنابراین خرید همه توکنهای X ممکن نیست زیرا K همیشه عدد ثابتی خواهد بود. علاوه بر چالشهای حجم نقدینگی باید به موضوع ضرر ناپایدار نیز توجه شود.

کل فرآیند تامین نقدینگی و دریافت سود سپرده توسط Smart contract تضمین می شود. زمانی که از Smart contract صحبت میشود منظور این است که هیچ واسطهای در انجام معاملات نقش ندارد بنابراین در حالت کلی سود دریافتی از استخرهای تامین نقدینگی توسط Smart contract تضمین میشود. مثلا اگر شما داراییهای دیجیتال خود را در یک Smart contract قرار میدهید در ازای هر یک از داراییهای دیجیتال توکن تامین نقدینگی یا Liquidity Provider دریافت میکنید.

توکنهای تامین نقدینگی به منزله رسید دریافت توکنهای اصلی بوده و زمانی که می خواهید سپرده خود را آزاد کنید باید همان توکنهای تامین نقدینگی را Liquidity pool برگردانده تا امکان دریافت سپرده اصلی همراه با پاداش را داشته باشید.

ضرر ناپایدار(Impermanent loos) دربازار ساز خودکار (AMM) چیست؟

با اینکه فعالیت به عنوان Liquidity provider در بازار ساز خودکار (AMM) میتواند بسیار جذاب باشد، اما ریسکهایی نیز دارد. بزرگترین ریسک موجود ضرر ناپایدار است که تامینکنندگان را تحت تاثیر قرار میدهد. وقتی تامینکنندگان یک ارز را با قیمت معین به Liquidity pool اضافه میکنند و بعد از آن قیمت آن ارز تغییر می کند ضرر ناپایدار ایجاد میشود. هر چه نوسانات قیمت بیشتر باشد ضرر ناپایدار بیشتر خواهد بود.

به همین دلیل پروتکلهای بازار ساز خودکار (AMM) تا حد امکان از استیبل کوینها برای ایجاد جفتارزهای معاملاتی استفاده میکنند. توجه داشته باشید اگر تامین کنندگان در شرایط ضرر ناپایدار دارایی خود را از سپرده خارج کنند دیگر ضرر آنها پایدار و دائمی خواهد بود. صرافیهایی مانند Uniswap تلاش میکنند با استفاده از کارمزدهای معاملاتی این ضرر را جبران کنند تا کاربران باز هم به انتقال دارایی به Liquidity pool ترغیب شوند.

پرایس ایمپکت (Price impact) در بازار ساز خودکار (AMM) چیست؟

ابن مکانیزم برای مقابله با Orderهای سنگین ایجاد شده است به طور کلی Price impact تفاوت بین قیمت فعلی بازار و قیمتی است که در هنگام انجام سوآپ پرداخت میشود، این اتفاق به دلیل بر هم خوردن تناسب نقدینگی موجود در Liquidity pool و تغییر قیمتهای ناگهانی در یک ارز رخ میدهد. مثلا اگر فرد X بخواهد ارزی بخرد که قیمت آن 10 دلار است Dex قیمت 10 دلار را در نظر میگیرد، اما اگر بخواهد 20 درصد از نقدینگی Liquidity pool ارز را خریداری نماید مبادله با مکانیزم Price Impact انجام میشود.

این امر موجب میشود هزینه پرداختی برای سرمایهگذار بسیار بالاتر باشد. همین مکانیزم در مورد فروش توکن نیز صدق میکند و قیمت فروش 10 ارز با 10000 ارز متفاوت است. پرایس ایمپکت Price impact به دلیل عواملی مانند حجم معاملات (Volume) عمق Liquidity pool محسوب میشود.

بیشتر بخوانید: دیفای (DeFI) چیست؟

سخن پایانی

بازار ساز خودکار (AMM) با حذف نیاز به واسطههای متمرکز و تامین نقدینگی، تنظیم قیمت از طریق الگوریتمهای خودکار،یک ابزار مالی منحصر به فرد برای امور مالی غیرمتمرکز (DeFi) ارائه میدهد. این فناوری غیرمتمرکز مانند یک پلتفرم ثبت سفارش عمل میکند. همیشه برای تجارت در دسترس است و بر تعامل سنتی بین خریداران و فروشندگان متکی نیست. در این مقاله از دیفایر درباره نحوه عملکرد بازار سازهای خودکار (AMM) به طور کامل توضیح دادیم و دریافتیم AMM ها با چه روشهایی توانسته است ایدهآلهای فناوری Blockchain را به واقعیت تبدیل کند پیشنهاد میکنیم این مقاله را به دقت مطالعه کنید و نظرات خود را با ما به اشتراک بگذارید.