نقدینگی در چشمانداز داراییهای دیجیتال همچنان در حال کم شدن است. در این نسخه ما فعالیت هر دو محیط آنچین و آفچین را ارزیابی میکنیم و چارچوب جدیدی را برای کمک به شناسایی دورههای آلتسیزن معرفی میکنیم.

در تحلیل آنچین این هفته چه چیزی در انتظار شماست:

بازار با کاهش جریان سرمایه، نرخ پایین تسویه شبکه و باقیماندن هودلینگ در سطح پویا و نقدینگی بسیار پایین روبرو است.

فعالیتهای خارج از زنجیره، هنگام اندازهگیری حجم، سود و زیان نیز به طور قابلتوجهی راکد ماندهاند، و عدم تعامل بین صرافیها برجسته میشود.

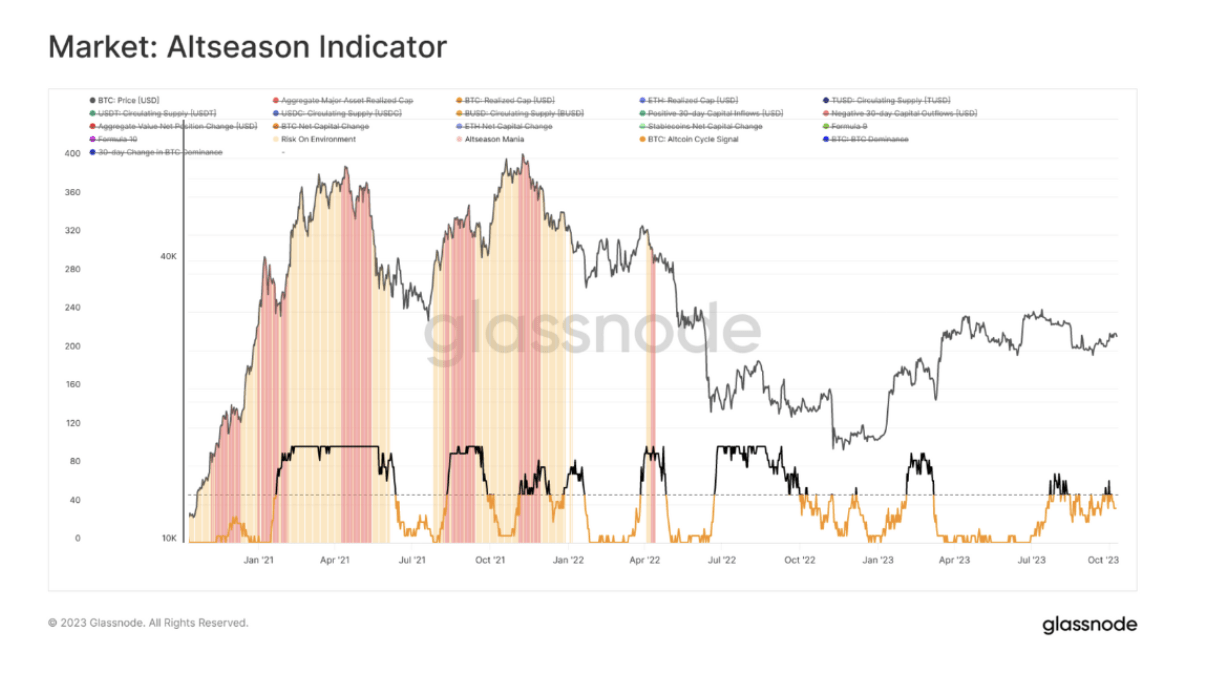

ما یک مدل جدید برای ارزیابی هر دو محیط ریسکپذیر و ریسکخروج و شناسایی دورههای آلتسیزن از طریق چارچوب چرخش سرمایه معرفی میکنیم.

کوینهای خفته

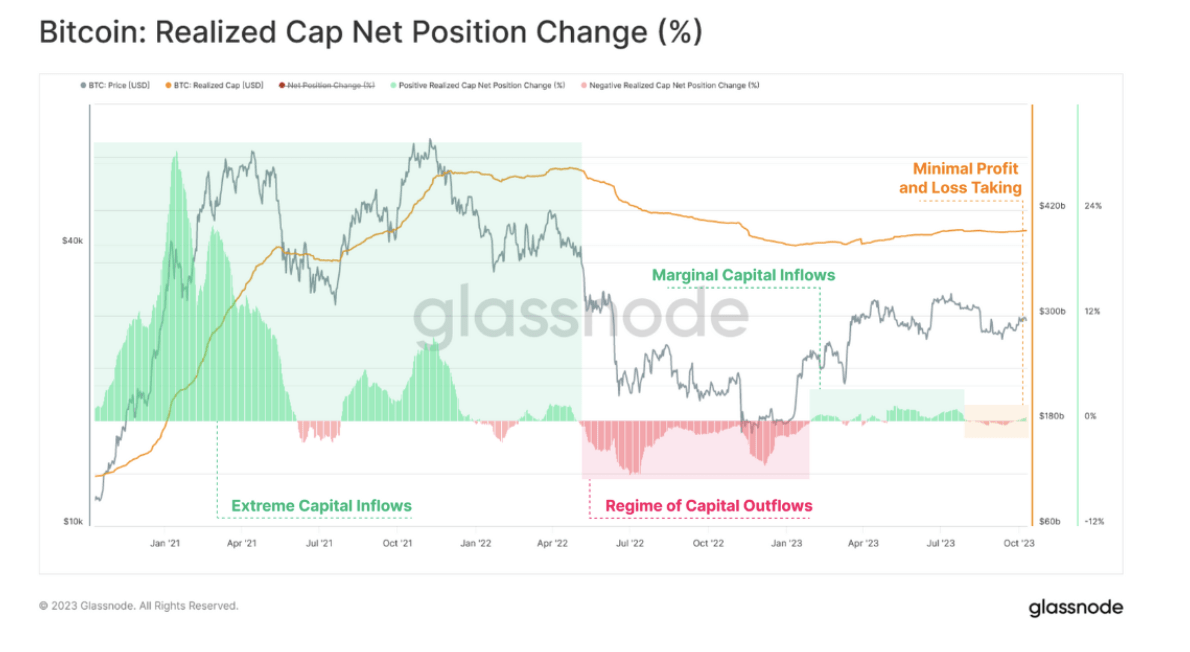

ما با ارزیابی ساختار فعلی ارزش بازار تحقق یافته یا(Realized Cap) شروع خواهیم کرد. پس از یک دوره کوتاه و متوسط از ورود سرمایه به بیتکوین در نیمه اول سال، سقف تحقق یافته، تثبیت شده و به نقطه عدم تصمیمگیری نسبی رسیده است.

از آنجایی که (Realized Cap) به صورت جانبی معامله میشود، نشان میدهد که تعداد بسیار کمی از کوینهای انتقال یافته در زنجیره تغییر خالص قابلتوجهی را در قیمت خرید خود تجربه میکنند(یعنی حداقل رویدادهای سود یا زیان)

تغییر موقعیت خالص ارزش بازار تحقق یافته

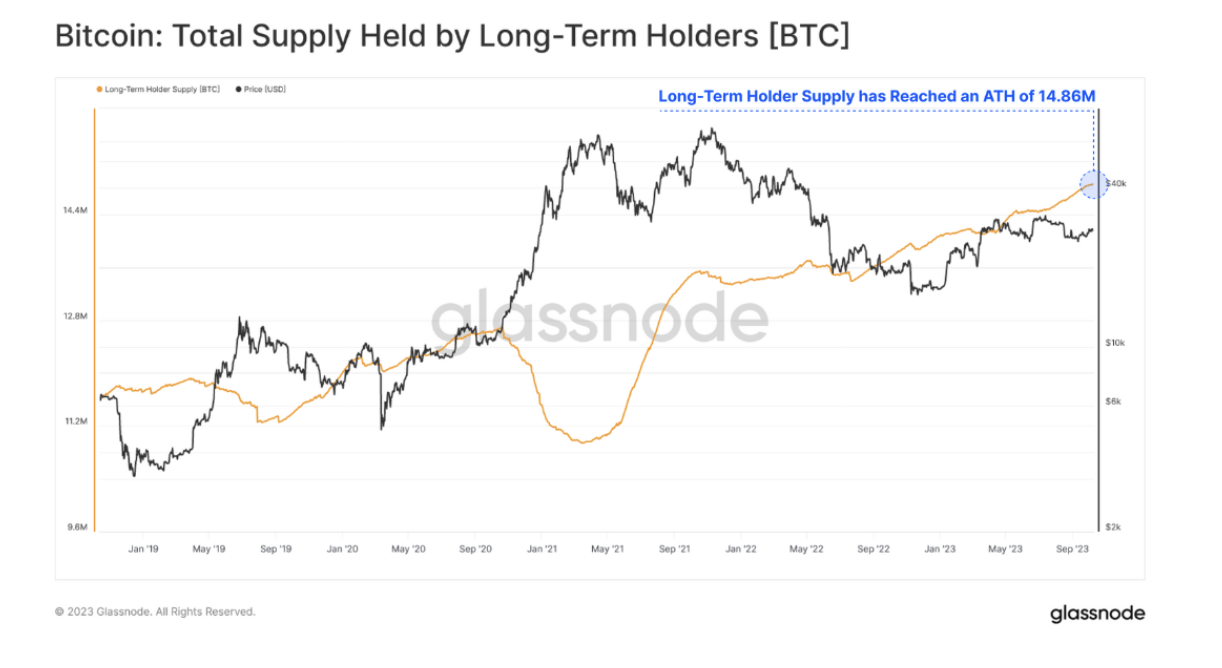

ما میتوانیم این را از منظر عرضه هودلرهای بلندمدت ببینیم، که همچنان به بالاترین رکوردهای جدید بیش از ۱۴.۸۵۹میلیون بیتکوین میرسد، این معادل ۷۶.۱٪ از عرضه در گردش است که در ۵ ماه گذشته معامله نشده است.

کل عرضه بیتکوین توسط هودلرهای بلندمدت

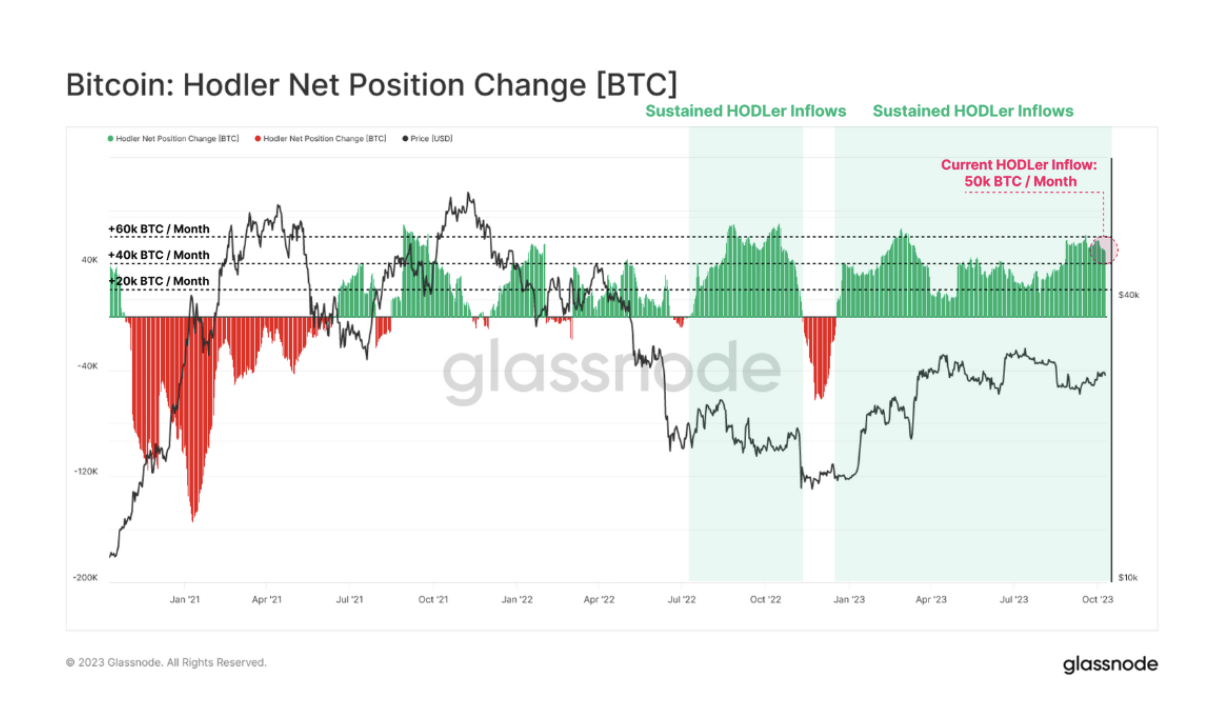

معیار تغییر موقعیت خالص هودلرها داستان مشابهی را روایت میکند، جایی که بازار درحال تجربه یک دوره پایدار از خواب کوینها است. بیش از ۵۰هزار بیتکوین در ماه در حال حاضر توسط هودلرها خریداری شده است، که هم عرضه کمتر و هم بیمیلی گستردهای را برای تراکنش نشان میدهد.

تغییر موقعیت خالص هودلرها

عرضه سختتر میشود

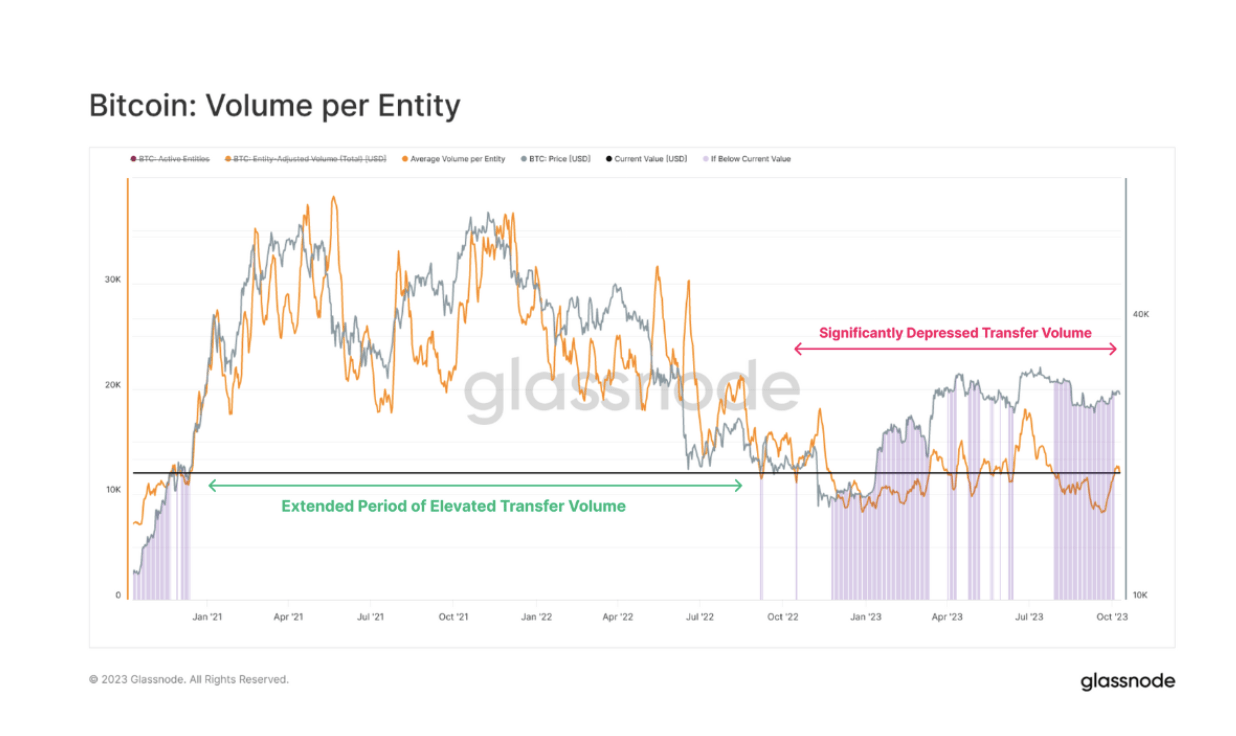

این مشاهدات با ارزیابی میانگین حجم انتقال بیتکوین به ازای هر آدرس فعال(Entity)، که به ارزش ۱۲.۲هزار دلار (تقریباً ۰.۴۴ بیت کوین) کاهش یافته است، تقویت میشود. این معیار به سطوحی بازگشته است که در اواخر سال ۲۰۱۷(پایان دوره صعودی) و دوباره در اواخر سال ۲۰۲۰(قبل از آخرین چرخه صعودی) مشاهده شده است.

مفهوم(Entity) یا موجودیت به مجموعه ای از آدرسهایی که توسط یک نهاد یا کاربر منحصربه فرد کنترل میشود،گفته میشود.

حجم بهازای هر آدرس منحصر بفرد

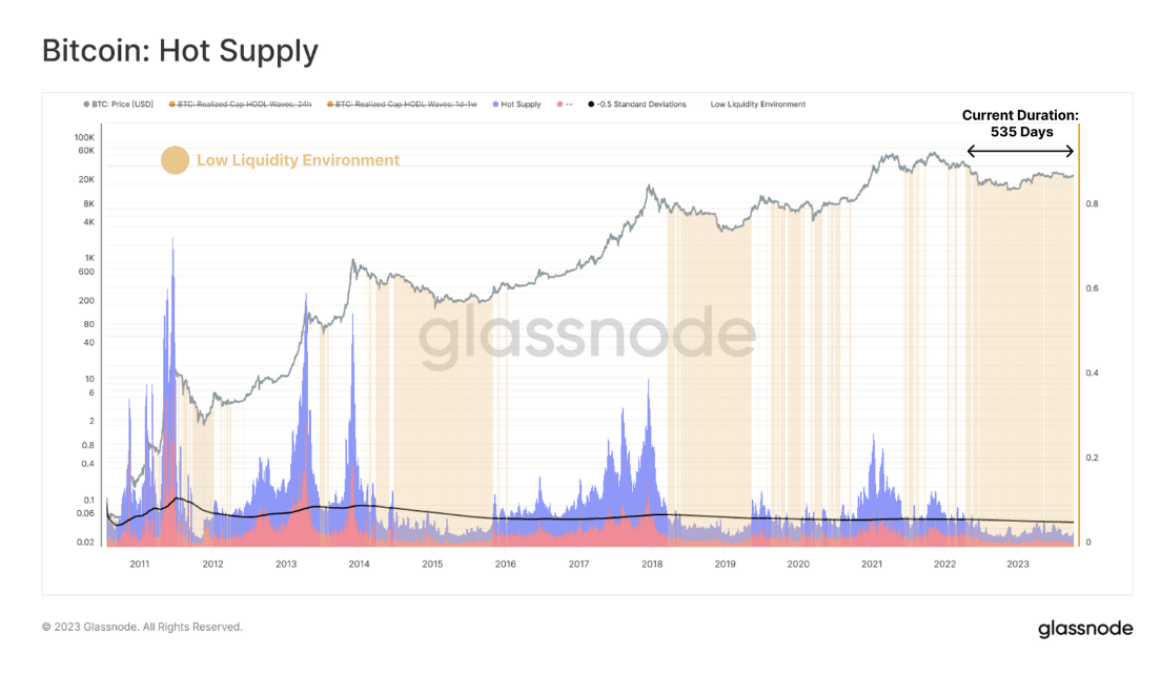

این آرامش در نقدینگی بازار هنگام ارزیابی معیار عرضه داغ یا(Hot Supply)، که حجم کوینهایی است که در هفته گذشته معامله شدهاند، بهطور قابل توجهی آشکار میشود. برای اینکه نشان دهیم عرضه بیتکوین چقدر بی سروصدا است، عرضه داغ را با میانگین بلندمدت منهای ۰.۵ انحراف استاندارد مقایسه میکنیم.

از این رو، ما چارچوبی برای برجسته کردن دورههای کمنقدینگی بازار و انقباض ایجاد میکنیم، جایی که عرضه داغ زیر این سطح میانگین ۰.۵ است.

این مناطق برجسته نشان میدهد که شرایط نقدینگی فعلی مشابه بازارهای نزولی ۲۰۱۴- ۲۰۱۵ و ۲۰۱۸- ۲۰۱۹ باقی میماند که به مدت ۵۳۵ روز در این شرایط قرار دارد.

عرضه داغ یا(Hot Supply) بیتکوین

عرضه داغ یا(Hot Supply) بیتکوین

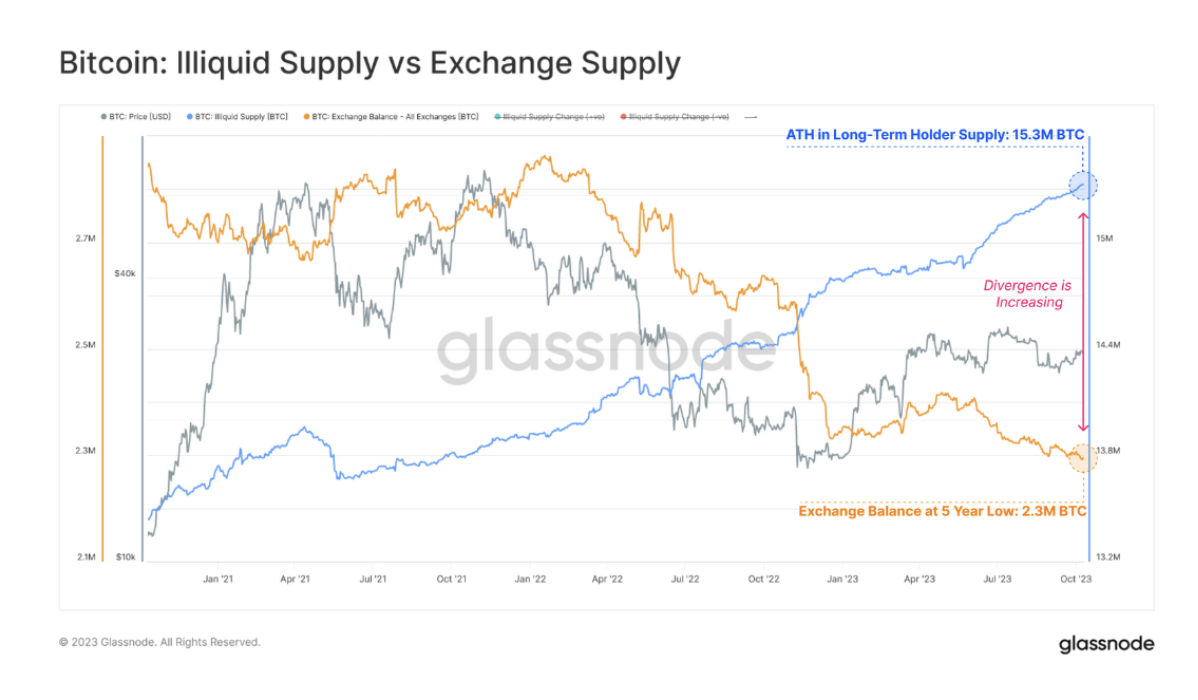

حجم عرضه غیرنقدی نیز در حال افزایش است و در جهت معکوس به سمت کل موجودی مبادله حرکت میکند.

این واگرایی مدرک دیگری است مبنی بر اینکه کوینها همچنان از صرافیها خارج میشوند و به کیف پولهای غیر نقدشونده متعلق به هودلرها منتقل میشوند.

عرضه داراییهای غیر نقد شونده(هودلرهای بلندمدت) در مقابل عرضه صرافیها

عرضه داراییهای غیر نقد شونده(هودلرهای بلندمدت) در مقابل عرضه صرافیها

صرافیها

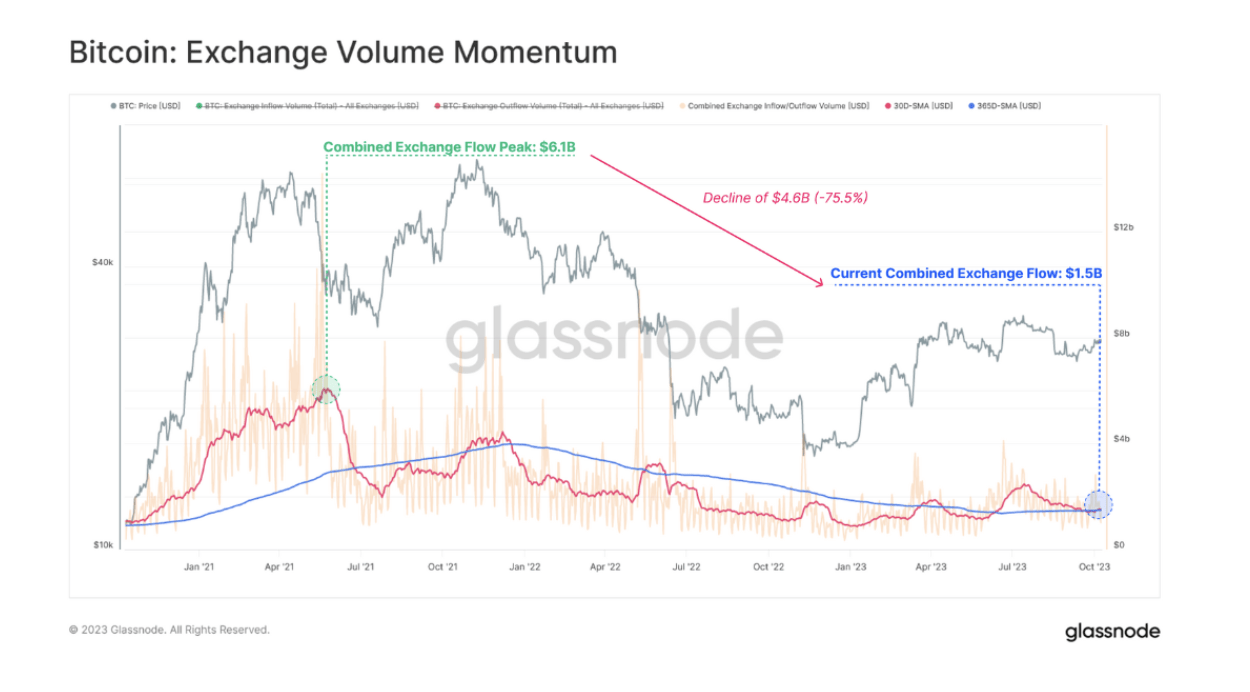

ما ثابت کردهایم که عرضه درون زنجیرهای بیتکوین بهطور استثنایی غیرفعال است، هم ارزش انتقالیافته و هم هجوم سرمایههای جدید بهطور تاریخی از بین رفته است. با باقی ماندن صرافیها به عنوان محل اصلی تجارت، میتوانیم جریانهای ورودی و خروجی را به عنوان معیاری برای فعالیت سرمایه گذاران نمایان کنیم.

میانگین ۳۰ روزه و ۳۶۵ روزه کل حجم مبادلات (ورودیها به علاوه خروجیها) در حدود ۱.۵ میلیارد دلار است که نسبت به رکورد ۶میلیارد دلاری تعیین شده در می ۲۰۲۱، کاهش قابل توجهی (۷۵.۵٪) است.

مومنتوم حجم صرافیها

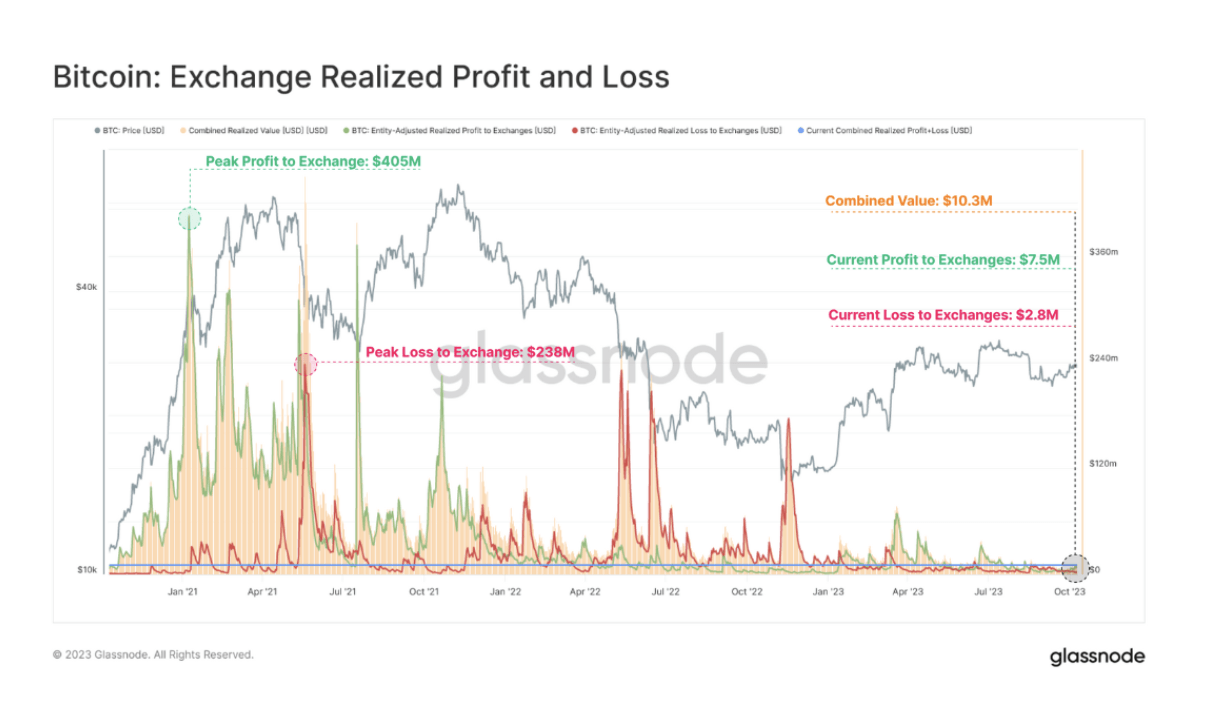

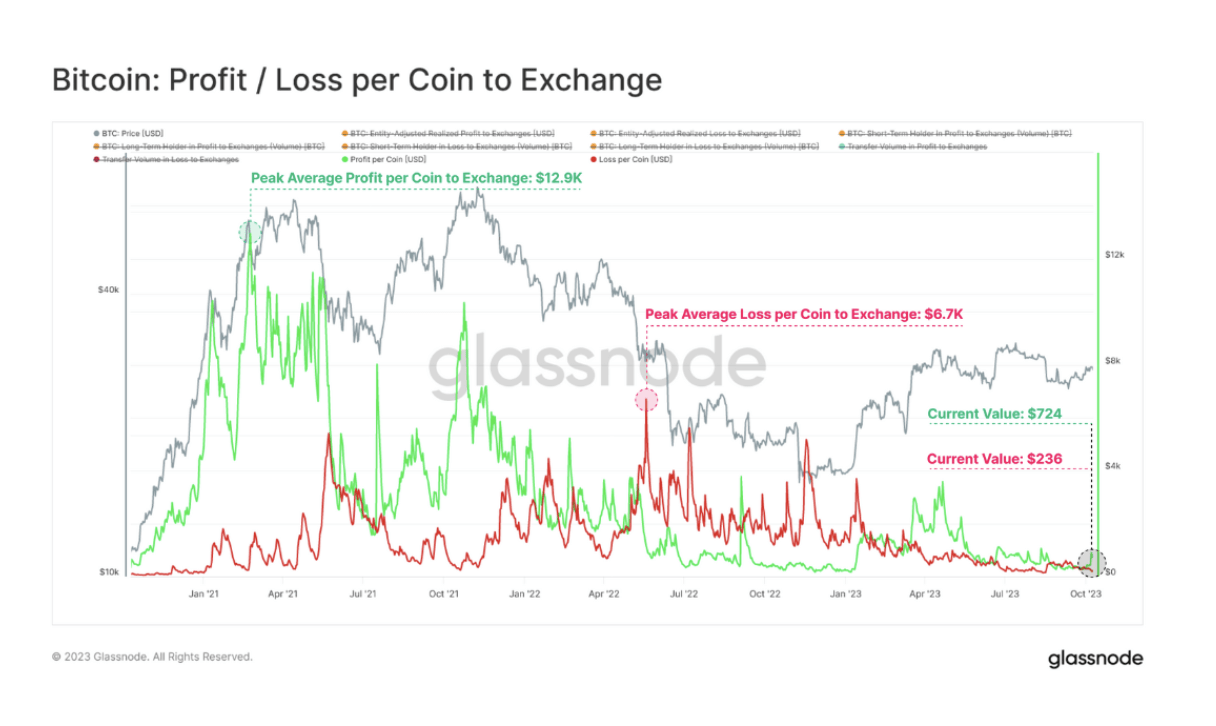

حجم سود و زیان حاصل از کوینهای ارسال شده به آدرسهای صرافی نیز از چرخه ۲۰۲۱-۲۰۲۲ سم زدایی کاملی را تجربه کرده است و هر دو معیار به پایینترین سطح از سال ۲۰۲۰ رسیدهاند.

سود و زیان تحقق یافته صرافیها

میانگین سود یا زیان تحقق یافته بهازای هر کوین نیز به پایینترین حد چرخه رسیده است، و این مشاهدات را تقویت میکند که اکثر کوینهای معامله شده آخرین بار با قیمتی مشابه امروز معامله شدهاند. همچنین متذکر میشویم که سود برابر با زیان است، که نشان میدهد به حالت تعادل رسیده است (شاخصی برای افزایش نوسانات پیش رو).

با توجه به اینکه اکثر کوینها در نزدیکی مبنا بهای اصلی خود معامله میشود، این بازاری را توصیف میکند که در آن سرمایهگذاران فعال یا هودلر حساس به قیمت هستند، یا معاملهگرانی که برای موقعیت کمی بهتر تلاش میکنند.

سود و زیان هر کوین در صرافیها

سود و زیان هر کوین در صرافیها

مدلسازی آلتسیزن

با توجه به موارد کمی که در زنجیره رخ می دهد، این بخش بعدی یک مفهوم اساسیتر را بررسی میکند، که چرخش سرمایه است که اغلب به عنوان (فصل آلتکوین) شناخته میشود. از این رو ما یک ابزار جدید برای ارزیابی دورههایی خواهیم ساخت که به نظر میرسد چرخش سرمایه (فصل آلتکوینها) را مشخص میکند.

از لحاظ تاریخی، بیتکوین تمایل دارد که بازار داراییهای دیجیتال را رهبری کند و اعتماد بازار به سمت اتریوم و سپس منحنی ریسک از آنجا نشات میگیرد.

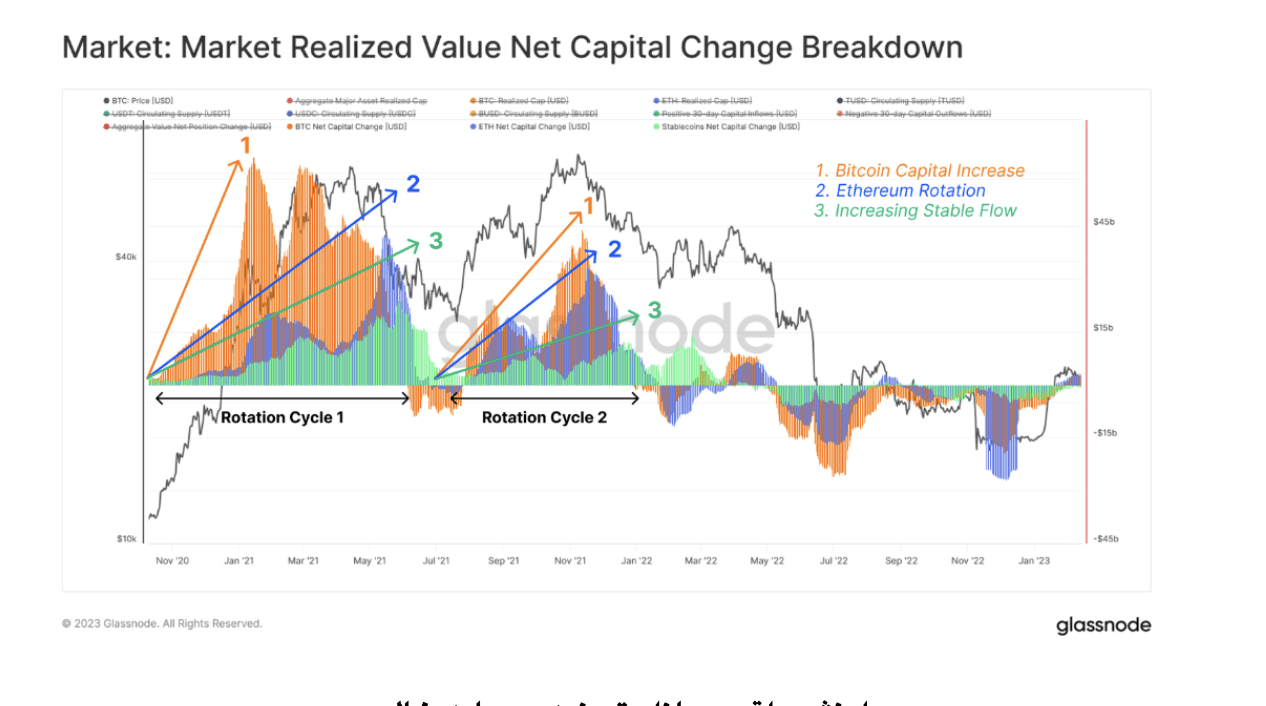

یک ابزار قدرتمند برای تجسم این چرخش سرمایه، استفاده از تغییر ۳۰روزه در سقف ارزش تحقق یافته برای بیتکوین و اتریوم و عرضه کل استیبلکوینها است.

ارزش واقعی بازار تجزیه سرمایه خالص

به منظور عادی سازی این معیارهای تغییر موقعیت خالص، این تغییر ۳۰روزه را به درصد نسبی سقف تحقق یافته (BTC و ETH) یا کل عرضه (Stablecoins) تبدیل میکنیم.

در مرحله بعد، ما یک مدل ساده برای شناسایی اینکه آیا بازار به ترتیب در یک محیط ریسک پذیر است یا یک محیط ریسک خروج، ایجاد میکنیم:

زمانی ریسکپذیری تعریف میشود که هر سه این داراییهای اصلی دارای جریان خالص سرمایه باشند.

در صورتی که هر یک از سه دارایی اصلی شروع به نمایش خالص سرمایه خروجی کند، ریسک خروج شدن تعریف میشود.

اندیکاتور آلتسیزن

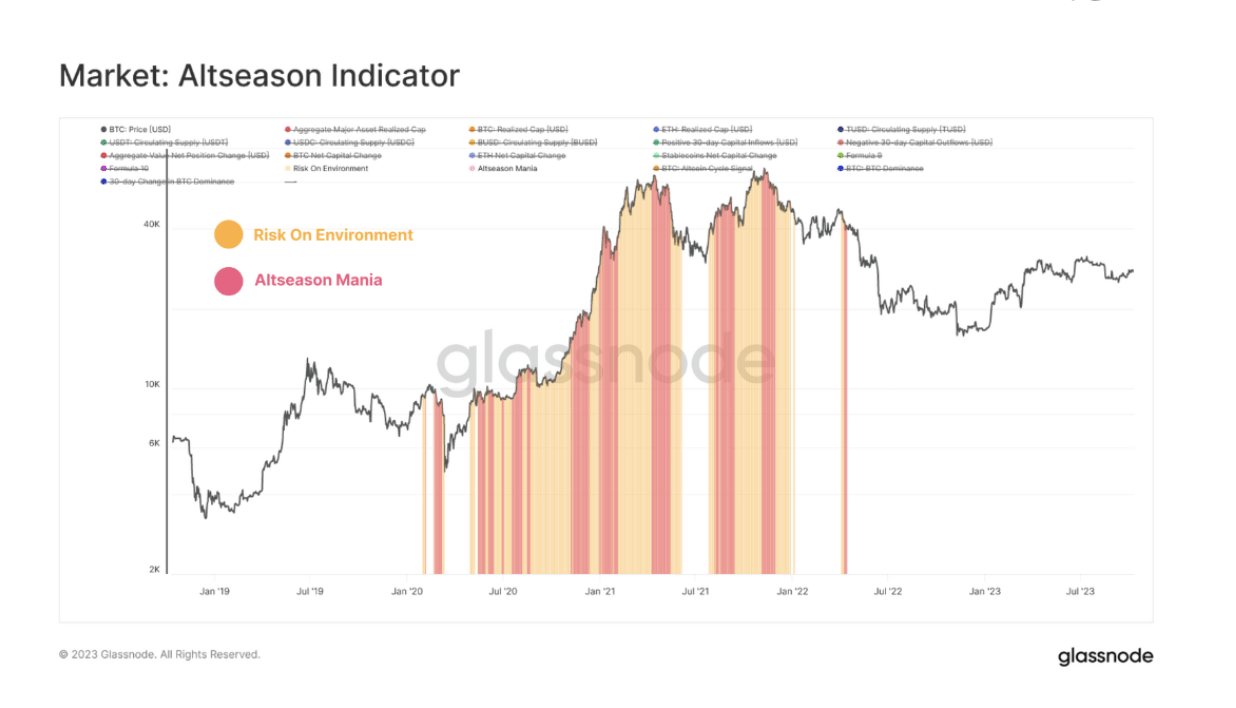

با تعریف گسترده این دیدگاه از محیطهای روشن/خاموش ریسک، میتوانیم یک محدودیت دیگر را برای فیلتر کردن دورههای شیدایی آلتسیزن انفجاری در یک روند صعودی اولیه اعمال کنیم. با وجود هر سه رشته اصلی که جریان سرمایه مثبتی را نشان میدهند، ما فقط رویدادهایی را فیلتر میکنیم که سرمایه به سمت اتریوم و استیبلکوین در حال چرخش است.

این مدل با جستجوی یک تغییر مثبت و فزاینده ۳۰روزه در ارزش تحقق یافته اتریوم و عرضه کل استیبلکوین انجام میشود. این مدل اثر آبشاری چرخش سرمایه از بازارهای بزرگتر به بازار های کوچک را شبیه سازی میکند.

شرایط به شرح زیر است:

ریسک پذیر؛ زمانی که هر سه رشته اصلی جریان ورودی سرمایه دارند.

اوج ریسک در آلتسیزن: در جایی تعریف میشود که ورود سرمایه به اتریوم و استیبل کوینها مثبت و در حال افزایش است.

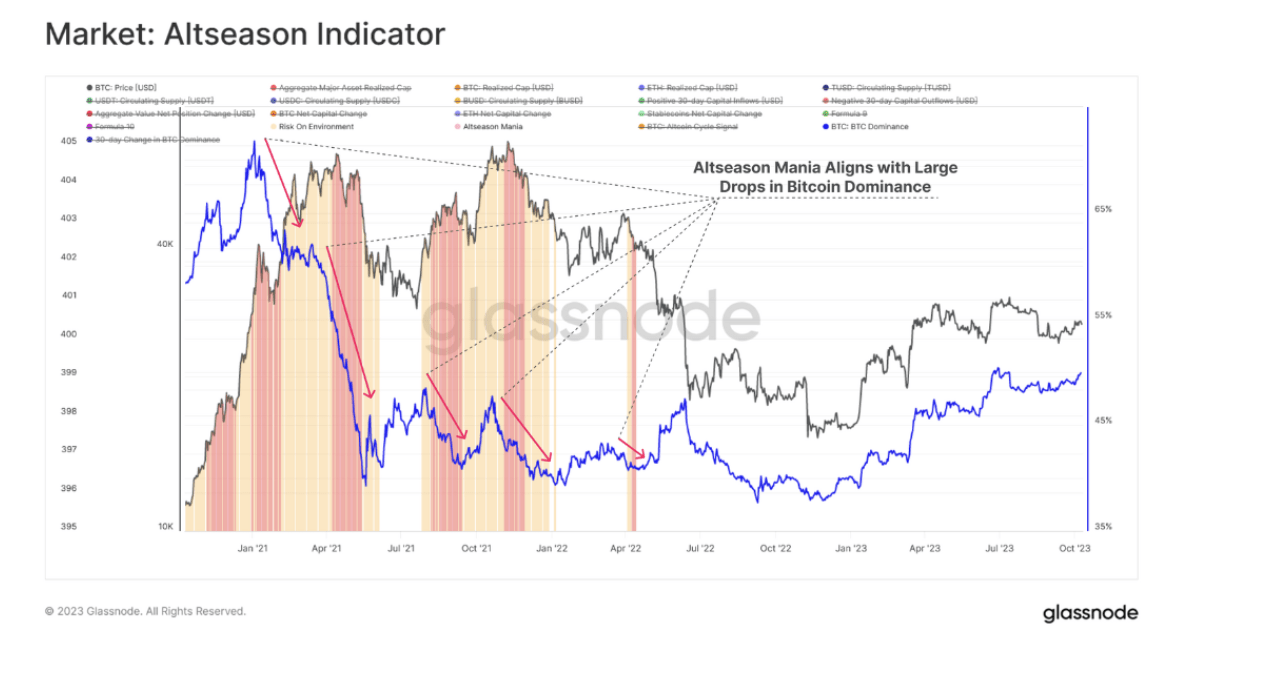

اندیکاتور آلتسیزن

برای بررسی سلامت این مدل میتوانیم این شاخص را با تغییر ۳۰روزه در تسلط بیتکوین مقایسه کنیم، جایی که توجه داشته باشیم که اوجها در این نمودار شیدایی آلتکوین نیز با کاهشهای زیادی در تسلط ارزش بازار بیتکوین مطابقت دارند.

اندیکاتور آلتسیزن

به عنوان مقایسه نهایی، میتوانیم آن را با سیگنال چرخه آلتکوین(Swissblock) مقایسه کنیم، جایی که میتوانیم پیکهای مشابه(مقدار ۱۰۰) را در اندیکاتور همسو با چرخش سرمایه به سمت اتریوم و استیبل کوینها ببینیم.

اندیکاتور آلتسیزن

خلاصه و نتیجهگیری

نقدینگی در سرتاسر داراییهای دیجیتال به کم شدن ادامه میدهد، زیرا تسویه حساب شبکه، تعامل صرافیها و جریان سرمایه در پایینترین سطح چرخه قرار دارند، که به شدت بر بیعلاقگی حاد فعلی بازار تأکید میکند.

عرضه گروه دارندگان بلندمدت به ATH های جدید صعود می کند در حالی که رشد هودلرها همچنان ادامه دارد و عرضه فعال قابل معامله را محدود میکند.

علیرغم نوسانات زیاد در ارزش گذاری آلتکوینها، که نشانهای از محیط حاکم بر نقدینگی پایین است، چارچوب جدید آلتکوین ما که اثر آبشار چرخش سرمایه را شبیهسازی میکند، نشان میدهد که اکنون بهعلت کمبود نقدینگی در داراییهای دیجیتال رژیم ریسک On یا ریسکپذیر برای آلتکوین ها در بازی وجود ندارد.