با رشد سریع اکوسیستم فینتک که شامل بانکهای دیجیتال، سیستمهای اعتباری و کیف پولهای دیجیتال میشود، شرکتهای فینتک رویکردهای کاربر-محوری را در پیش گرفتهاند که منجر به نوآوری در ارائه روشهای پرداخت امن و آسانتر شده است. یکی از این روشها ارائه خدمات مالی بر بستر کیف پولهای دیجیتال است.

کیف پول دیجیتال، یک اپلیکیشن تراکنش مالی است که بر روی دستگاههای تلفن همراه نصب میشود. کیف پولهای دیجیتال طراحی شدهاند تا با امکانات تلفنهای همراه در ارتقای دسترسی به خدمات و محصولات مالی مزیتی ایجاد کنند. همچنین دسترسی به این کیف پولها از طریق وب سایتها نیز امکان پذیر است.

کیف پولهای دیجیتال چه زمانی پدیدار شدند؟

تاریخچه کیف پولهای دیجیتال خیلی قدیمیتر از چیزی است که فکر میکنید. در سال 1997، کوکا کولا اولین راه حلی که خیلی نزدیک به کیف پولهای دیجیتال بود را ارائه داد. کمپانی سافت درینک ( Soft Drink Company) دو دستگاه فروش در هلسینکی فنلاند نصب کرد که از طریق پیام متنی پرداختها را میپذیرفت.

دو سال بعد پی پال (Pay Pal) سرویس انتقال پول الکترونیکی خود را اجرا کرد تا خرید و فروش کالاها در اینترنت را برقرار کند.

در سال 2003 و 2007 سرویس Alipay و M-Pesa توسط علی بابا (Alibaba) و کنیا (Kenya) راه اندازی شد تا پرداختها از طریق تلفن همراه انجام شوند.

آشنایی با اولین کیف پول دیجیتال

گوگل والت (Google Wallet) که به نام گوگل پی (Google Pay) نیز شناخته میشود، اولین کیف پول دیجیتال است که در سال 2011 به راه افتاد. در سال 2013 گوگل، کیف پول خود را با جی-میل کاربرانش یکپارچه و متصل کرد. این امکان به کاربران اجازه میداد تا از طریق ایمیل، پول را انتقال بدهند. در ادامه کارت فیزیکی گوگل والت به کاربران اجازه میداد تا از طریق دستگاههای خودپرداز(ATM) پول نقد یا از طریق ترمینالهای پرداخت از آن برداشت و به عنوان کارت نقدی استفاده کنند.

امروزه بیشتر کیف پولهای دیجیتال از فناوری ابری (cloud) بهره میگیرند. این فناوری یک عامل مثبت برای کیف پول دیجیتال است. به این نوع کیف پولها، کیف پول ابری نیز میگویند که دارای امنیت داخلی است، میتواند مقیاسپذیری بر اساس تقاضا را فراهم کند و پردازش زیادی را در لحظه انجام دهد. کیف پول ابری می تواند پرداخت های دیجیتال و الکترونیکی را در هر نقطه از جهان با استفاده از فناوری ارتباطات میدان نزدیک (NFC) تسهیل کند. این را می توان در کیف پول های Google Pay، Apple Pay و Samsung Pay مشاهده کرد، که بسیاری از مشتریان از آن برای پرداخت در فروشگاه استفاده می کنند. استفاده از کیف پول دیجیتال در سال های اخیر افزایش یافته است.

در دنیای دیجیتالی که روز به روز به پیشرفتهای شگرفی دست مییابد، کاربرد کیف پولهای دیجیتال نیز وسیعتر میشود. برخی از نمونه کاربردهای این کیف پولها عبارتاند از:

- اتصال به کارتهای نقدی و اعتباری و امکان خرید در شبکه پذیرندگان مختلف 2. مدیریت و نگهداشت رمزارزها

- کارتهای هدیه (Gift Cards) 4. باشگاه مشتریان 5. کوپنها 6. بلیط رویدادها 7. بلیط هواپیما و ترانزیت

- رزرو هتل 9. گواهینامه رانندگی 10. کارتهای هویتی (ID Cards)11. استفاده به عنوان سوئیچ خودرو

- اطلاعات پزشکی و موارد دیگر.

بسته به نوع کیف پول، روش و سطوح مختلفی از دسترسی وجود دارد که شامل موارد زیر است:

- شبکه حلقه بسته (Close Loop): یک کسب و کار ممکن است برای ارائه کالا و خدمات، یک کیف پول بسته را برای مشتریان خود ایجاد کند که نوع و تعداد تراکنشهای این کیف پولها محدود است.

- شبکه حلقه باز (Open Loop): کیف پولهای باز توسط بانکها و مؤسسات مالی ارائه میشوند که میتوان از آنها برای خرید از تمام پذیرندگان (فروشگاههای آنلاین یا حضوری (که این کیف پول را پشتیبانی میکنند استفاده کرد. ضمن اینکه از این نوع کیف پولها نیز توسط کارت متصل به آن میتوان از طریق خودپرداز (ATM) وجه نقد دریافت کرد. همچنین فرایندهایی مانند برگشت پول (Cash Back) نیز در کیف پولهای باز انجام میشود که این یک مزیت محسوب میشود.

به عنوان مثال: کیف پول پی پال (PayPal) یک کیف پول در شبکه حلقه باز است که به حساب بانکی یا کارت نقدی و اعتباری متصل میشود تا دارنده آن در هر فروشگاه آنلاین یا حضوری قادر به استفاده از آن باشد.

- شبکه حلقه نیمه بسته (Semi-Closed): کیف پولهای نیمه بسته فقط برای خرید از پذیرندگان و کسب و کارهایی که با ارائه دهنده کیف پول، طرف قرارداد هستند مورد استفاده قرار میگیرد. بنابراین استفاده از این کیف پولها به تعداد خاصی از پذیرندگان محدود است.

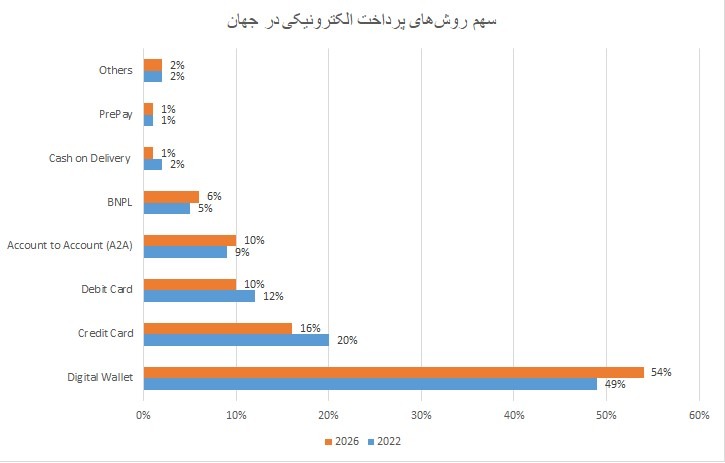

همانطور که در نمودار 1 نشان داده شده است، سهم کیف پولهای دیجیتال از پرداختهای الکترونیکی در جهان در سال 2022 حدود 49 درصد بوده است و پیشبینی میشود که این میزان در سال 2026 به 54 درصد افزایش یابد.

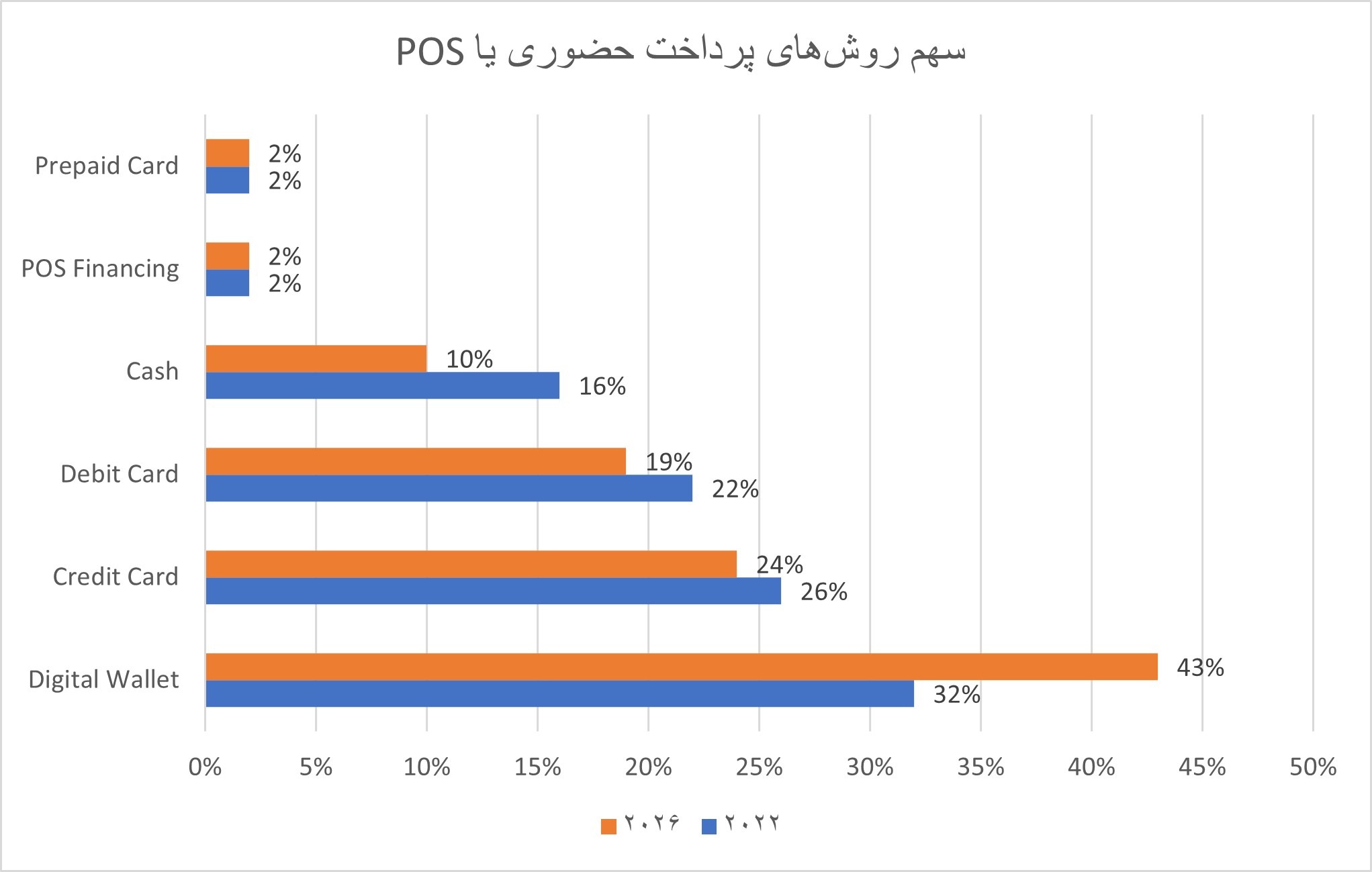

در ادامه نمودار 2 سهم کیف پولهای دیجیتال در پرداختهای حضوری یا POS را نشان داده است که سهمی در حدود 32 درصد داشته است و پیش بینی شده است که این میزان سهم در سال 2026 به 43 درصد برسد.

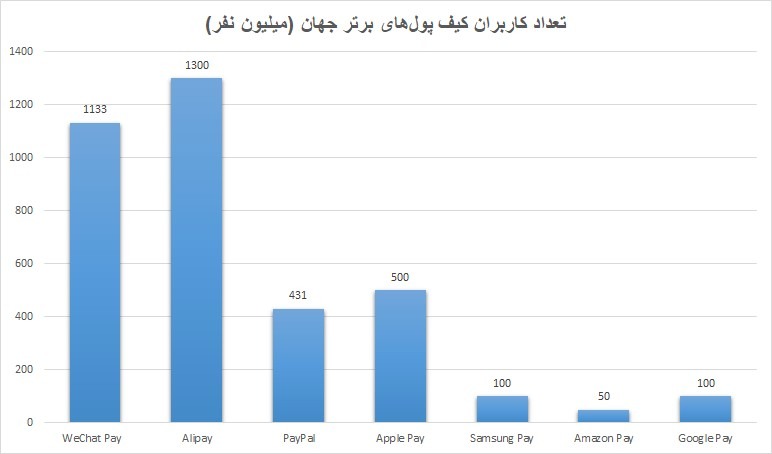

همچنین در نمودار 3 که کیف پولهای مطرح جهان مانند PayPal، Apple Pay، Google Pay، Samsung Pay، AliPay، Amazon Pay و WeChat Pay در حال حاضر بیش از 3.5 میلیارد کاربر دارند. همچنین پیش بینی میشود که تعداد کاربران کل کیف پولهای دیجیتال در جهان در سال 2025 به 4.4 میلیارد برسد.

حجم تراکنشهای مالی این کیف پولها در جهان نیز افزایش قابل توجهی داشته است. به خصوص در دوران همهگیری کرونا، راحتی و امنیت استفاده از کیف پولهای دیجیتال در خرید و پرداخت آنلاین، مشتریان را به استفاده بیشتر از این روش پرداخت ترغیب کرده است. این رغبت را میتوان با اشاره به افزایش حجم کل تراکنشهای کیف پول دیجیتال در بازه زمانی بین سالهای 2015 تا 2022، از 1600 میلیارد دلار به حدود 14000 میلیارد دلار مشاهده کرد.

با توجه به آمار ارائه شده، انقلاب کیف پولهای دیجیتال در روشهای پرداخت الکترونیکی و POS قابل مشاهده است.

انقلاب کیف پول دیجیتال به دلیل پیشرفت در فناوری، تغییر در ترجیحات مصرف کنندگان و تغییر مداوم به سمت جامعه بدون پول نقد به تکامل خود ادامه می دهد. از آنجایی که صنعت پرداخت دیجیتالی شدن را پذیرفته است، میتوانیم در آینده منتظر نوآوریها و پیشرفتهای بیشتری در عملکرد کیف پول دیجیتال باشیم.

بررسی آینده کیفپولهای دیجیتال

کیف پول های دیجیتال این پتانسیل را دارند که به روشهای مختلف صنعت فینتک را به طور قابل توجهی تحت تاثیر قرار دهند و نحوه ارائه، دسترسی و استفاده از خدمات مالی را متحول کنند. چند راه وجود دارد که کیف پول های دیجیتال می توانند چشم انداز فین تک را تغییر دهند:

- تجربه کاربری پیشرفته: کیف پولهای دیجیتال تراکنشهای مالی را سادهتر میکند و تجربهای یکپارچه و کاربرپسند را به کاربران ارائه میدهد. سادگی انجام پرداخت، انتقال وجه، و مدیریت امور مالی در یک برنامه یا پلتفرم واحد به بهبود تجربه کلی کاربر کمک میکند.

- افزایش شمولیت مالی: کیف پولهای دیجیتال میتوانند شکافها را در دسترسی مالی، بهویژه در مناطقی با زیرساختهای بانکی محدود، پر کنند. فینتکهایی که از کیفپولهای دیجیتال استفاده میکنند، میتوانند به این مناطق دسترسی داشته باشند و خدمات مالی ضروری را به آنها ارائه دهند.

- معاملات برون مرزی: فینتکهایی که کیفپولهای دیجیتال را یکپارچه میکنند میتوانند تراکنشهای برون مرزی را بهطور کارآمدتر و مقرونبهصرفهتری تسهیل کنند. این امر می تواند به ویژه برای انتقال پول و حواله بین المللی مفید باشد و وابستگی به کانال های بانکی سنتی را کاهش دهد.

- نوآوری در پرداخت: فینتکها از کیف پولهای دیجیتال برای معرفی راهحلهای پرداخت نوآورانه مانند پرداختهای بدون تماس، احراز هویت بیومتریک و توکنسازی استفاده میکنند. این پیشرفت ها امنیت و راحتی تراکنش های مالی را افزایش می دهد.

- پشتیبانی از رمزارزها: برخی از شرکتهای فینتک از کیفپولهای دیجیتال برای پشتیبانی از رمزارزها استفاده میکنند. این موضوع به کاربران اجازه میدهد تا داراییهای دیجیتال را در یک پلتفرم ذخیره، معامله و خرج کنند و به پذیرش گستردهتر رمزارزها کمک کند.

- مدیریت مالی شخصی: کیف پولهای دیجیتال فینتکها را قادر میسازد تا ابزارهای قوی مدیریت مالی شخصی را ارائه دهند. کاربران میتوانند هزینههای خود را رصد ، اهداف بودجه را تعیین، و بینشهایی در مورد رفتار مالی خود دریافت کنند. این امر به آنها قادر میسازد تا در مورد پول یا دارایی خود تصمیم بهینهتری بگیرند.

- مشارکتهای فینتک: فینتکها اغلب با ارائه دهندگان کیف پول دیجیتال برای گسترش خدمات خود همکاری می کنند. این مشارکتها میتوانند به راهحلهای یکپارچه مانند ابزارهای بودجهبندی، گزینههای سرمایهگذاری یا محصولات بیمه منجر شوند و یک اکوسیستم مالی جامع را ایجاد کنند.

- خدمات موبایل بانک: کیف پولهای دیجیتال به عنوان پایهای برای خدمات بانکداری موبایلی ارائه شده توسط بانکها و شرکت های فین تک عمل میکنند. کاربران میتوانند فعالیتهای بانکی مانند بررسی موجودیها، پرداخت صورت حسابها و دسترسی به وامها را مستقیماً از طریق کیف پول دیجیتال خود انجام دهند.

- فرصتهای بانکداری باز: اتخاذ اصول بانکداری باز به فینتکها اجازه میدهد تا با کیف پولهای دیجیتالی خود دید تلفیقی را از حسابهای مالی خود در اختیار کاربران قرار دهند و آنها را قادر می سازد تا چندین سرویس مالی را از یک پلتفرم واحد مدیریت کنند.

- بینش داده محور: فینتکها می توانند از دادههای تراکنشهای تولید شده توسط کیف پولهای دیجیتال برای ارائه توصیههای شخصی، مشاوره مالی و پیشنهادات هدفمند استفاده کنند. این رویکرد مبتنی بر داده، تعامل و رضایت مشتری را افزایش می دهد.

- قراردادهای هوشمند و اتوماسیون: کیف پولهای دیجیتال، به ویژه آنهایی که بر اساس فناوری بلاکچین ساخته شده اند، می توانند از قراردادهای هوشمند پشتیبانی کرده و فرآیندهای مالی خاصی را خودکار کنند. این می تواند منجر به تراکنشهای کارآمدتر و ایمن تر شود و نیاز به واسطه ها را کاهش دهد.

- رعایت مقررات: فینتکهایی که کیفپولهای دیجیتال را ارائه میکنند باید چارچوبهای نظارتی را دنبال کنند. اتخاذ راه حلهای امن و سازگار کیف پول دیجیتال میتواند به شرکتهای فینتک کمک کند تا به مقررات مالی پایبند باشند و اعتماد کاربران را به دست آورند.

به طور کلی، ادغام کیف پولهای دیجیتال در خدمات فینتک این پتانسیل را دارد که چشم انداز مالی را تغییر، نوآوری را ابداع و به کاربران کنترل بیشتری بر امور مالی خود ارائه دهد.

منبع نمودار 1 و 2: گزارش پرداخت جهانی (World Payment Report)

منبع نمودار 3: سایت Statista